この記事は約 7 分で読めます。

社会保険は会社が従業員を雇用すると加入しなければならない国の強制保険です。保険の種類により負担割合はことなりますが、事業主である会社と従業員が保険料を負担し、会社が一括納付するルールとなっています。

保険の種類により翌月納付や概算納付があるため、預り金・仮払金・未収入金・前払費用・未払費用が発生し会計処理は非常に煩雑です。

→ダウンロード:マンガで分かる!インボイス制度開始後の「隠れ課題」とは?

経理と給与計算の実務経験のある筆者が、社会保険料の仕訳から決算処理まで詳しく解説します。

社会保険料とは

会社は従業員を雇用すると社会保険に加入しなければなりません。会社が負担する社会保険料は法定福利費として計上しますが、雇用形態や賃金、年齢により加入対象の要件があり全従業員一律の保険料ではありません。社会保険料の種類と対象者、保険料の基本的な算出方法を確認していきましょう。

社会保険料の計算方法についてはこちらの記事を参考にしてみてください。

1. 健康保険料

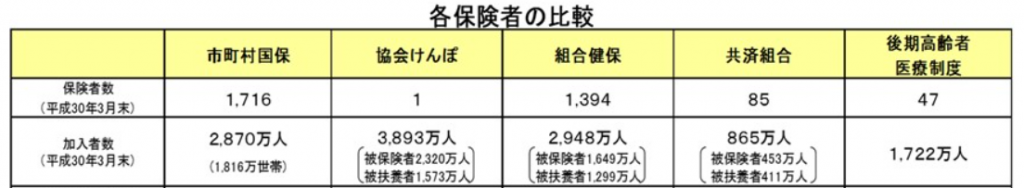

会社が加入する健康保険には政府が管掌する「協会けんぽ」と企業や業種別の「組合健保」があります。組合健保は組合ごとに保険料の定めがあり個別の対応となりますので、この記事では加入者が一番多い「協会けんぽ」の保険料をもとにご説明します。

健康保険は病気やケガの出費に対して自己負担を軽減し、出産や育児に対して一時金が支給される制度です。

健康保険の加入者は基本的に2カ月を超えて雇用される見込みがあり、週の労働時間がフルタイム従業員の4分の3以上の従業員(契約社員やパート、夜間部の学生を含むアルバイト)です。

週40時間が所定労働時間の会社では30時間以上の従業員となります。ただし、501名以上の大企業の短時間労働者は週20時間以上で加入対象となります。

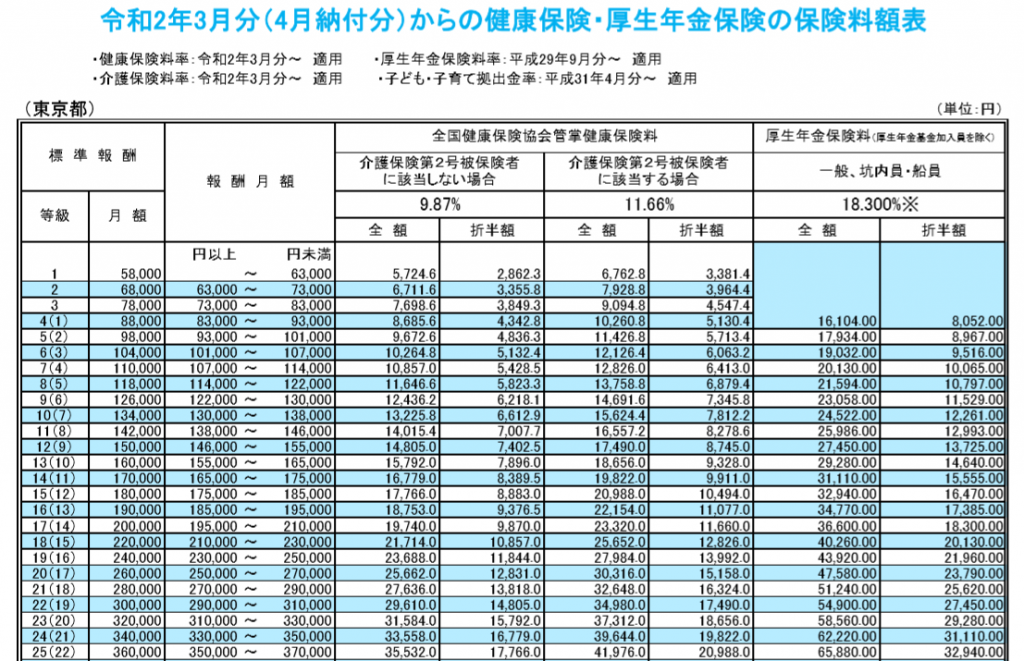

協会けんぽは適用事業所の所在地の都道府県ごとに保険料率が定められています。賃金により定められた50等級に区分された標準報酬月額に保険料率をかけて健康保険料を算出します。

各都道府県の健康保険料率は全国健康保険協会「令和2年度の協会けんぽの保険料率」で確認できます。

2. 介護保険料

介護保険は介護が必要な高齢者を社会全体で支えていく国の制度で、40歳以上65歳未満が保険料を負担します。そのため、30代以下は保険料の負担がありません。保険料は健康保険の標準報酬月額に全国一律の保険料率をかけて算出します。

介護保険料率は全国健康保険協会「協会けんぽの介護保険料率について」で確認することができます。

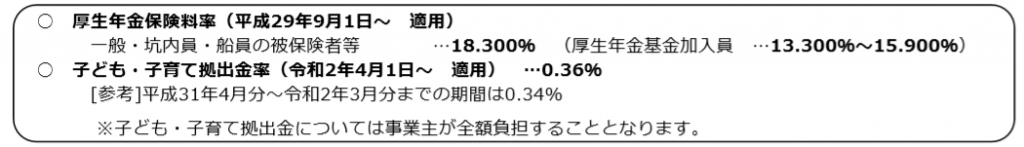

3. 厚生年金保険料

厚生年金保険は国の年金制度で会社員や公務員が加入します。加入者は第2号被保険者とよばれます。基本的な加入対象者は健康保険と同じですが、保険料率は健康保険と違い全国一律です。

厚生年金保険料は賃金により定められた31等級に区分された標準報酬月額に保険料率をかけて算出します。

厚生年金保険料は日本年金機構「平成29年9月分(10月納付分)からの厚生年金保険料額表」で確認することができます。

4. 子ども・子育て拠出金

子ども・子育て拠出金は、子育て支援の財源として徴収されるもので保険ではありません。拠出金率は全国一律で、厚生年金加入者の標準報酬月額に拠出金率をかけて算出します。

子ども・子育て拠出金率は日本年金機構「平成29年9月分(10月納付分)からの厚生年金保険料額表」で2020年(令和2年)4月1日からの適用率を確認することができます。

5. 雇用保険料

雇用保険は、労働者の生活および雇用の安定と就職の促進のために保険給付を行う制度です。業種により3種類の保険料率にわけられています。

雇用保険の加入者は31日以上引き続き雇用される見込みがあり、1週間の所定労働時間が 20 時間以上の従業員(契約社員やパート、夜間部の学生を含むアルバイト)で、基本的に役員は加入することができません。

雇用保険料は月々の支払賃金に雇用保険料率をかけて計算します。

雇用保険料率は厚生労働省「令和2年度の雇⽤保険料率について」で確認することができます。

『雇用保険料の計算方法』について以下の記事を参考にしてみてください。

6. 労災保険料

労災保険は、労働者の業務上または通勤によるケガ・疾病・障害・死亡に対して必要な保険給付を行う制度です。業種ごとに保険率がきまっているうえ、メリット制という労災発生が少ない会社は保険率が下がる制度を導入しています。

雇用形態や国籍などに関係なくすべての労働者を保険対象としています。従業員身分をもたない役員は加入対象外です。

労災保険料は月々の支払賃金に労災保険率をかけて算出します。

労災保険率は厚生労働省「労災保険料率の一覧」で確認することができます。

ただし、この労災保険率はメリット制を反映していませんので、自社の保険率を確認する場合は「労災保険率決定通知書」のメリット率を反映した改定労働保険率を確認してください。

参考記事:労働保険の仕組みから申告まで詳しく解説! 2020年4月から高齢労働者の雇用保険料免除がなくなる影響は?

社会保険料を負担するのはだれ?

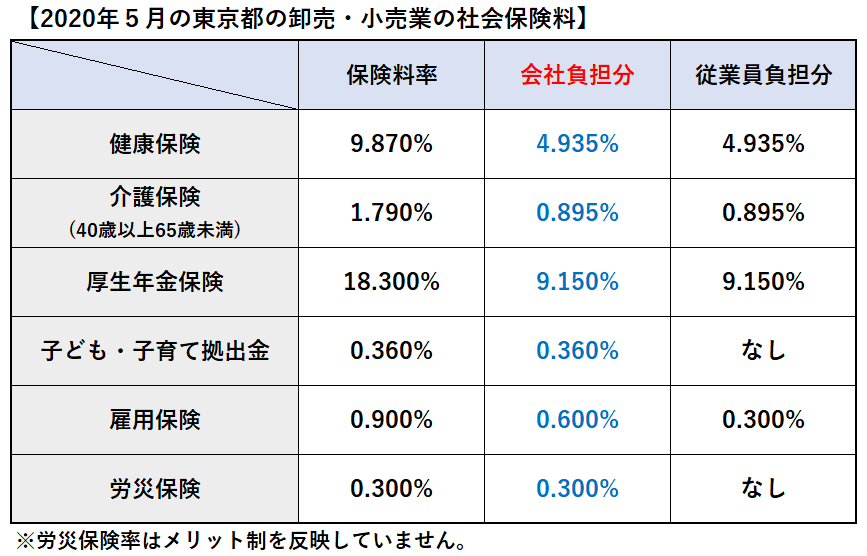

社会保険料は会社と従業員が負担しますが保険の種類により負担する割合が異なります。保険別に負担割合を確認していきましょう。

1. 会社が負担する社会保険料

会社が負担する保険料は保険の種類によりちがい、事業主のみが負担する保険料もあります。会社が法定福利費に計上する社会保険料は次のようなものです。

【会社が負担する社会保険料】

健康保険:保険料の半額を負担

介護保険:保険料の半額を負担

厚生年金保険:保険料の半額を負担

子ども・子育て拠出金:全額を負担

雇用保険:事業の種類により負担比率は異なります。一般事業では9分の6を負担

労災保険:全額を負担

※保険料の計算では円未満の端数は会社負担分を切り上げます。

2. 従業員や役員が負担する社会保険料

従業員が負担する保険料も保険の種類により異なります。事業主のみが負担し従業員が保険料を負担がないものもあります。

【従業員や役員が負担する社会保険料】

健康保険:保険料の半額を負担

介護保険:保険料の半額を負担

厚生年金保険:保険料の半額を負担

子ども・子育て拠出金:負担なし

雇用保険:事業の種類により負担比率は異なります。一般事業では9分の3を負担

労災保険:負担なし

2020年5月の東京都を例にとると、会社と従業員が負担する社会保険料率と負担割合は次の図のようになります。

従業員が負担する雇用保険料以外の健康保険料・介護保険料・厚生年金保険料は各都道府県別に全国健康保険協会「令和2年度保険料額表(令和2年3月分から)」で確認することもできます。

引用:協会けんぽ|健康保険・介護保険・厚生年金保険料(東京都)

社会保険料の支払方法

社会保険料は保険ごとに支払方法がことなります。健康保険・介護保険・厚生年金保険・子ども・子育て拠出金は、会社が当月末日に雇用している社員分を翌月末までに従業員負担分と合わせて年金事務所に納付します。

雇用保険と労災保険はまとめて労働保険とよばれ、毎年6月1日から7月10日の期間に労働保険の年度更新をして保険料を労働局(労働基準監督署)に一括で納付します。前年の会社全体の支払賃金から当年の保険料の概算額を算出し概算納付し、翌年に概算納付額と実際に支払った賃金から算出した保険料の差額を精算します。年度更新では同時に中皮腫のための一般拠出金も納付します。

社会保険料の仕訳処理

社会保険料の負担者と納付時期について解説してきましたので、続けて仕訳について詳しくご説明します。

1. 会社負担の法定福利費を未払費用に計上する場合

現在の国の会計基準では、費用は「発生主義」、収益は「実現主義」で認識するのが原則となっています。そのため。会社負担の法定福利費は納付時ではなく、その該当期間の費用として計上します。

【当月の法定福利費を未払費用として計上する場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 法定福利費 | 200,000 | 未払費用 | 200,000 |

未払費用の詳しい内容を把握したい場合は納付先別に二本立てで仕訳することもあります。

労働保険のみ納付時期が1年に一度のためです。

【当月の法定福利費を労働保険とそれ以外にわけて未払費用として計上する場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 法定福利費 | 170,000 | 未払費用 | 170,000 |

| 法定福利費(労働保険) | 30,000 | 未払費用(労働保険) | 30,000 |

『法定福利費』についてもっと詳しく知りたい方はこちらをご覧ください。

2. 従業員負担分を給与引きした場合

従業員負担分の社会保険料は翌月給与引きしている会社が多いと思います。それは、健康保険・介護保険・厚生年金・子ども子育て拠出金が月末日に在籍している従業員を対象としているためです。

例えば5月30日に退職する社員には5月分の保険料はかかりません。当月給与引きしていると25日が給与支払日の場合、給与支払後に急な退職が発生する可能性もあり、正しい処理ができない可能性があります。

【翌月に社会保険料を給与引きした場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 給与 | 340,000 | 預金 | 263,048 |

| 預り金(健康保険) | 16,779 | ||

| 預り金(介護保険) | 3,043 | ||

| 預り金(厚生年金) | 31,110 | ||

| 預り金(雇用保険) | 1,020 | ||

| 所得税 | 10,000 | ||

| 地方税 | 15,000 |

3. 健康保険・介護保険・厚生年金・子ども子育て拠出金を支払った場合

健康保険・介護保険・厚生年金・子ども子育て拠出金は、翌月にまとめて年金事務所に納付します。口座引落にしている場合は引落日は毎月末日で、土日の場合は後ろに倒れて翌月1日の引落しになります。

【健康保険・介護保険・厚生年金・子ども子育て拠出金を支払った場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 未払費用(前月計上した法定福利費分) | 200,000 | 預金 | 392,000 |

| 預り金(健康保険) | 60,000 | ||

| 預り金(介護保険) | 12,000 | ||

| 預り金(厚生年金) | 120,000 |

給与引きした雇用保険料は期末まで毎月積み上げていきますので、この時点では預り金のままです。

4. 療養中の社員の社会保険料を立替した場合

従業員が療養中であっても、退職しない限り社会保険料はかかります。私傷病であっても、労災であっても同様です。

療養中は給与がありませんので従業員負担分を会社が立替して保険料を納付することになります。ただし、雇用保険料は支払賃金に料率をかけて計算しますので給与がなければ発生しません。

給与計算を専用ソフトや給与計算会社にアウトソーシングしている場合は、退職フラグをたてない限り、療養している社員の給与は支給額=0で社会保険料や地方税などを計算します。立替の合計額と同額が振込額にマイナス表示となる計算結果がでてくると思います。

給与の各項目の集計結果には療養中の社員の社会保険料も反映されていますので、給与支払日に次のような未収入金に計上する仕訳をします。

【療養中の社員の社会保険料を立替した場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 未収入金 | 65,932 | 預り金(健康保険) | 16,779 |

| 預り金(介護保険) | 3,043 | ||

| 預り金(厚生年金) | 31,110 | ||

| 預り金(雇用保険) | 0 | ||

| 所得税 | 0 | ||

| 預り金(地方税) | 15,000 |

上記の場合ですと、預り金(地方税)は翌月10日に地方税として納付し、社会保険の預り金は翌月末に納付して解消します。未収入金は立替金として社員から回収します。

【療養中の社員から立替金が入金した場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 預金 | 65,932 | 未収入金 | 65,932 |

5. 処理のタイミングで納付差額が発生した場合

月末近くに急な退職者が発生した場合、年金事務所の届出処理が間に合わず保険料が引落ちてしまう場合があります。翌月の納付額で自動調整されますが、一時的に費用が多く計上されるのをさけるため「仮払金」や「未収入金」を使い仕訳します。

引落額と予定納付額に差異があれば、年金事務所に「増減内訳書」を送付してもらい差額の内容を確認することができます。

【納付額が多く翌月に訂正した納付額を納める場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 未払費用(前月計上した法定福利費分) | 200,000 | 預金 | 400,000 |

| 預り金(健康保険) | 60,000 | ||

| 預り金(介護保険) | 12,000 | ||

| 預り金(厚生年金) | 120,000 | ||

| 未収入金 | 8,000 |

【翌月に訂正を反映した金額を納付した場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 未払費用(前月計上した法定福利費分) | 230,000 | 預金 | 446,000 |

| 預り金(健康保険) | 70,000 | 未収入金 | 8,000 |

| 預り金(介護保険) | 14,000 | ||

| 預り金(厚生年金) | 140,000 |

もし、前月末日が休日で1日の引落額が正しい金額より多い場合は、月末日の引落で訂正が反映し同月内に仮払いが解消されますので次のように仕訳します。

【納付額が多い場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 未払費用(前月計上した法定福利費分) | 200,000 | 預金 | 400,000 |

| 預り金(健康保険) | 60,000 | ||

| 預り金(介護保険) | 12,000 | ||

| 預り金(厚生年金) | 120,000 | ||

| 仮払金 | 8,000 |

【訂正を反映した納付を同月中にした場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 未払費用(前月計上した法定福利費分) | 230,000 | 預金 | 446,000 |

| 預り金(健康保険) | 70,000 | 仮払金 | 8,000 |

| 預り金(介護保険) | 14,000 | ||

| 預り金(厚生年金) | 140,000 |

6. 決算時の処理の注意点!

社会保険の中でも年金事務所に毎月納付する健康保険・介護保険・厚生年金・子ども子育て拠出金は毎月「法定福利費」として計上していれば決算整理仕訳は必要ありません。

注意するのは保険料を毎月納付しない労働保険です。通常は「概算納付額」を前払費用として計上しています。1年間積み立てた月々の法定福利費と給与引きした預り金を前払費用と決算整理仕訳します。

当然、誤差があります。事業規模が増加した場合の増加概算保険料の納付要件は増加前の見込額の2倍を超えることですから、当てはまることは少ないので「未払費用」として対応することになります。また、規模縮小や事業分割により「未収入金」が発生することもあります。

例えば労災保険率0.3%、雇用保険料率0.6%、概算納付額の算出の基礎とした賃金を5億とします。仮に年収500万の人員20名が増加した場合と減少した場合を計算してみます。

概算納付額:500,000,000×(労災保険率0.3%+雇用保険料率0.6%)=4,500,000円

人員20名が増加した場合:賃金が1億増え6億となります。

概算納付額:600,000,000×(労災保険率0.3%、雇用保険料率0.6%)=5,400,000円

概算納付額との差額900,000円が未払費用となります。

人員20名が減少した場合:賃金が1億減り4億となります。

概算納付額:400,000,000×(労災保険率0.3%、雇用保険料率0.6%)=3,600,000円

概算納付額との差額900,000円が未収入金となります。

わかりやすい数字でシミュレーションしましたが事業規模が大きければ差額は7桁、8桁となることもあり、私自身も監査法人に概算保険料と確定保険料の差額の処理については何度か確認を受けたことがあります。

労働保険料の精算は年度更新時に計算する会社も多いと思いますが、支払賃金総額の変動が大きい場合は利益に大きく影響しますので注意して処理しましょう。必要があれば監査法人や会計士に確認したほうがよいと思います。

【労働保険の概算納付時に確定保険料の方が多い場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 未払費用(前期未払分) | 900,000 | 預金 | 6,300,000 |

| 前払費用(当期概算) | 5,400,000 |

【労働保険の概算納付時に確定保険料の方が少なく還付金を当期概算に充当する場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 前払費用(当期概算) | 3,600,000 | 預金 | 2,700,000 |

| 未収入金(前期概算納付還付金) | 900,000 |

【概算納付より確定保険料が多く未払費用を計上する場合の決算整理仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 未払費用(毎月の法定福利費の年間計) | 4,050,000 | 前払費用(概算納付分) | 4,500,000 |

| 預り金(給与引きの年間計) | 1,350,000 | 未払費用(概算納付と確定納付の差額) | 900,000 |

【概算納付より確定保険料が少なく未収入金が発生する場合の決算整理仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 未払費用(毎月の法定福利費積立分) | 2,700,000. | 前払費用(概算納付分) | 4,500,000 |

| 預り金(給与引き分) | 900,000 | ||

| 未収入金(概算納付と確定納付の差額) | 900,000 |

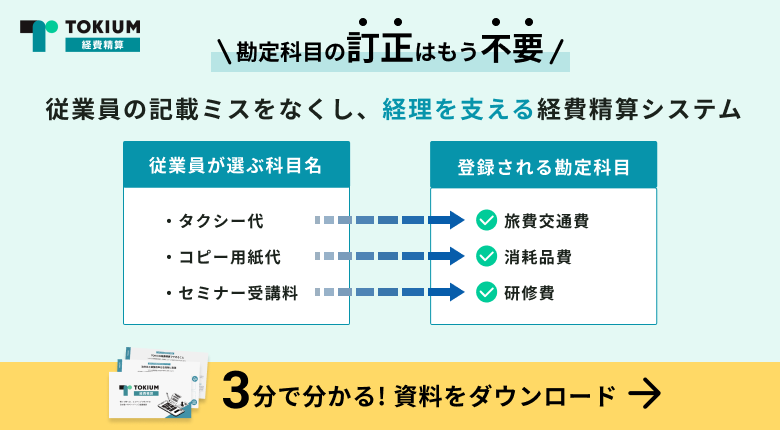

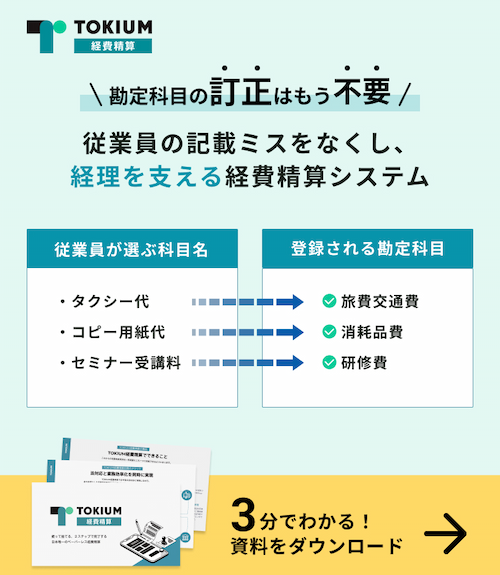

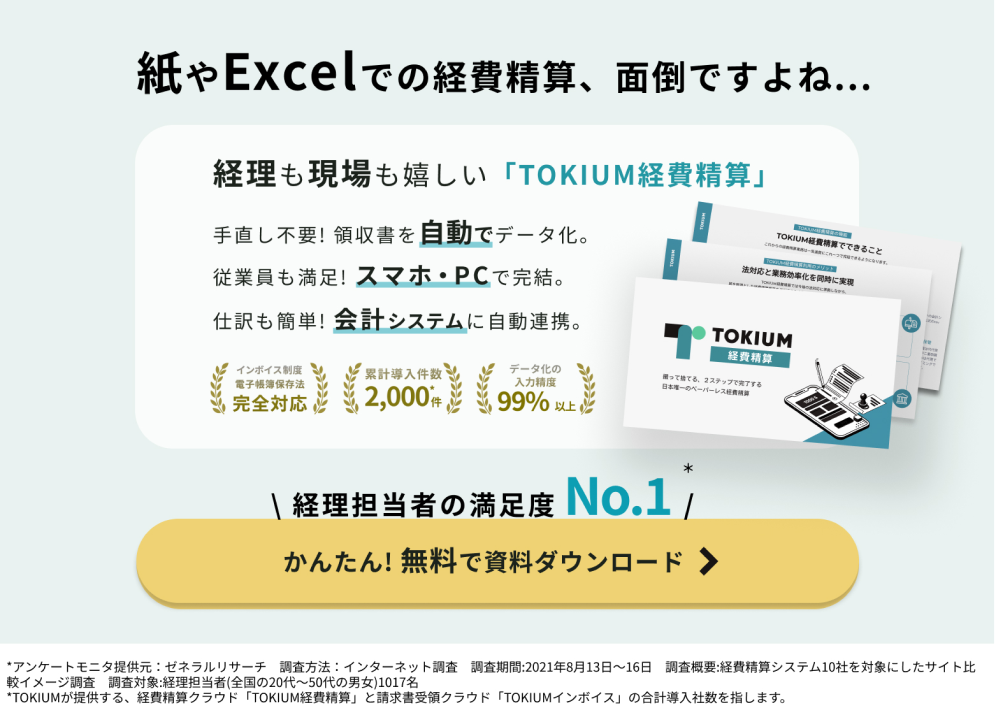

近年多くの企業では、経費精算システムを使って勘定科目の設定が簡略化されています。申請から承認までをスマートフォンで完結できる「TOKIUM経費精算」では、勘定科目を従業員が理解しやすい言葉に置き換えて設定することができます。

従業員はわかりやすくなった科目名を選んで申請できるため、経理担当者の確認時において勘定科目の訂正が不要になります。また、会計システムにデータを連携する際には、正規の勘定科目名やコード情報を出力できるので、データの加工や修正に手間がかからない点も安心です。

TOKIUM経費精算の月額費用は、基本利用料(1万円〜)+領収書の件数に基づく従量制で決まります。また、利用できるアカウント数は無制限なので、従業員が何名であっても追加料金なしで利用可能です。そのため企業規模に関わらず、最小限のコストで経費精算を効率化できます。

「機能や料金を詳しく知りたい」という方は、下記より資料をご覧ください。

※すぐにPDF資料をお受け取りいただけます

▶︎ 勘定科目の手直しが不要になる経費精算システム【TOKIUM経費精算の資料をダウンロード】

まとめ

社会保険については人事部や給与担当の業務範囲となっている会社が大半だと思います。しかし、社会保険料は預り金や経過勘定の未払費用・前払費用が発生しますので経理担当としても注意すべきポイントです。

勘定科目の残高を管理するうえで、社会保険料の算出や納付方法などの基本知識は必要となります。決算業務にも関連してきますので、余裕があれば学んでおくとよいかと思います。