この記事は約 4 分で読めます。

「ガソリン代はどの勘定科目を選ぶのが自社にとって最適?」

ガソリン代の勘定科目に指定はないので、どの勘定科目を利用すれば良いのか迷ってしまう担当の方は少なくありません。

ガソリン代の勘定科目は「車両費」「旅費交通費」「燃料費」「消耗品費」の4つから選ぶことが一般的。

どの勘定科目を選ぶのが会社にとって最適なのか、一部上場企業の経理担当として一般会計や税務の経験のある筆者が詳しく解説します。記事後半では、交通費精算におけるガソリン代の計算についても説明します。ぜひ最後までご覧ください。

ガソリン代の勘定科目の基本

ガソリン代の勘定科目は、会計基準等による定めはありません。

一般的にガソリン代を計上するのに利用される勘定科目は「車両費」「旅費交通費」「燃料費」「消耗品費」です。

この章ではガソリン代の勘定科目についての基本を解説します。

ガソリン代の勘定科目に決まりはない

ガソリン代の勘定科目は、会計上・税務上どちらにおいても決められていません。

「車両費」「旅費交通費」「燃料費」「消耗品費」などから会社毎に最適な勘定科目を選ぶことができます。勘定科目を増やしたくない、少額なので分けて管理する必要がない場合は「雑費」も勘定科目の候補になるでしょう。

また、農業の場合には燃料費ではなく「動力光熱費」を勘定科目に用いることもあります。

ガソリン代の仕訳としては以下の通り、現金勘定等を相手勘定として費用計上します。

【ガソリン代の仕訳】

| 借方 | 貸方 | ||

|---|---|---|---|

| 燃料費 | 1,000 | 現金 | 1,100 |

| 仮払消費税 | 100 | ||

決算時に残ったガソリンを貯蔵品勘定に振替える必要のある会社は少数で、一般的には支払いの都度に費用計上して構いません。

決算時の仕訳については後述します。

ガソリン代の一般的な勘定科目4つ

| 勘定科目名 | 勘定科目の説明 | 費用の例 |

|---|---|---|

| 車両費 | 車両の維持管理に係る費用 | 車の保険料 |

| 自動車税 | ||

| 車検代 | ||

| 諸費交通費 | 業務に必要な旅費や交通費 | 公共交通機関の交通費 |

| 出張時の新幹線代 | ||

| 航空券代 | ||

| 宿泊費 | ||

| 燃料費 | 燃料代 | ガソリン |

| 軽油 | ||

| 重油 | ||

| 灯油 | ||

| 消耗品費 | 取得価額が10万円未満もしくは使用可能期間が1年未満のもの | 事務用品 |

| 10万円未満のパソコン |

多くの会社でガソリン代の勘定科目として使用される「車両費」「旅費交通費」「燃料費」「消耗品費」それぞれの特徴をまとめた表です。どの勘定科目にガソリン代を計上しても違和感がないことがわかります。

以下の章でこの4つの勘定科目から、どれを選ぶべきなのかを解説していきます。

ガソリン代の勘定科目の選び方

ガソリン代の勘定科目は自由に決められるとはいえ、勘定科目ごとにメリット・デメリットがあります。

一度決めたら基本的に変更することはないので、勘定科目ごとのメリット・デメリットを把握して管理しやすい勘定科目を選択しましょう。

この章では業種や業態、ガソリン代の利用頻度などから適切な勘定科目を選べるように説明します。

ガソリン代の勘定科目1.車両費

【車両費をガソリン代の勘定科目に選択するメリット・デメリット】

- メリット:車両の費用を一元管理できる

- デメリット:ガソリン代のみを管理しにくい

- 車両数が少なくガソリン代が多くない会社におすすめ

車両費を選択した場合、税金や保険料など車両にかかるランニングコストを一元管理できる点が便利です。

一方、車両の保有数が多い会社は車にかかる保険料や税金、車検などの費用とガソリン代を同じ勘定科目で処理してしまうと管理がしにくいというデメリットがあります。したがって、会社の規模からみて、車両にかかる費用の重要性が高くない場合、車両費を選択すると良いでしょう。

ガソリン代の勘定科目2.旅費交通費

【旅費交通費をガソリン代の勘定科目に選択するメリット・デメリット】

- メリット:車両のメンテナンス代とガソリン代を分けて管理できる

- デメリット:出張にかかった宿泊費や公共交通機関の費用と分けられない

- 出張費用が少なく、車両のメンテナンス代と分けて管理したい会社におすすめ

ガソリン代を「旅費交通費」で処理した場合、車両の維持管理にかかる費用を「車両費」として別に管理できるメリットがあります。しかし、旅費交通費には出張時にかかる宿泊費や新幹線代などが含まれるので、出張の多い業態や営業部門が公共交通機関を頻繁に利用すると言った場合には、ガソリン代を把握しにくくなるでしょう。

したがって、ガソリン代を旅費交通費に含めると管理がしやすい会社は、車両を頻繁に利用し、公共交通機関の利用が少ない会社と言えます。

ガソリン代の勘定科目3.燃料費

【燃料費をガソリン代の勘定科目に選択するメリット・デメリット】

- メリット:車両費・旅費交通費と分けて管理できる

- デメリット:特になし

- ガソリン代と車両費・旅費交通費とを分けて管理したい会社におすすめ

ガソリン代を、これまで述べてきた車両費や旅費交通費と分けて管理したい場合には「燃料費」を利用すると、ガソリン代にいくらかかっているのか把握がしやすいでしょう。

タクシー業や運送業などガソリン代が費用科目として大きい場合には、燃料費を用いて別で管理すべきです。農業の場合は「動力光熱費」という名前で処理することもあります。ただし、軽油代については税務上処理を分ける必要があるので注意が必要です。

ガソリン代と軽油代の仕訳については後述します。

ガソリン代の勘定科目4.消耗品費

【消耗品費をガソリン代の勘定科目に選択するメリット・デメリット】

- メリット:勘定科目を増やさなくて良い

- デメリット:ガソリン代として管理ができない

- ガソリン代が会社規模に対して非常に小さい場合におすすめ

消耗品費は、コピー用紙やボールペンといった事務用品から、10万円以下のパソコンなどの機器まで幅広い費用を処理できます。消耗品費が大きくなると、内訳を管理できないと言いうデメリットがあります。

ガソリン代が非常に小さく、別の勘定科目で処理するほどの重要性がない場合においては、消耗品費を利用すると良いでしょう。

ガソリン代と軽油代における税金の注意点

ガソリン代と軽油代は税務上、処理を分ける必要があるので注意が必要です。

ガソリン代、軽油代の費用の内訳は以下の通りです。

- ガソリン代=(本体+ガソリン税+石油税)×消費税

- 軽油代=(本体+石油税)×消費税+軽油引取税

軽油代には消費税の不課税科目である「軽油引取税」が含まれている点に注目。

誤って軽油引取税を無視して仮払い消費税を計上した場合、支払う消費税額が減ります。税務上で問題になり、悪質な場合は追徴課税になる可能性もあります。

ガソリン代、軽油代の仕訳はそれぞれ以下のようになります。

ガソリン代の仕訳

| 借方 | 貸方 | ||

|---|---|---|---|

| 燃料費 | 1,000 | 現金 | 1,100 |

| 仮払消費税 | 100 | ||

軽油代の仕訳

| 借方 | 貸方 | ||

|---|---|---|---|

| 燃料費(課税) | 1000 | 現金 | 1400 |

| 燃料費(不課税) | 300 | ||

| 仮払消費税 | 100 | ||

※上記の金額はわかりやすくするために軽油引取税を300と表記しています。実際の軽油引取税は1リットル当たり32円で計算します。

軽油引取税を本体と同じ「燃料費」勘定科目を使用し、不課税として計上しています。軽油引取税は租税公課という勘定科目を用いることもできます。

租税公課を用いた場合の仕訳は以下のようになります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 燃料費(課税) | 1,000 | 現金 | 1,400 |

| 租税公課 | 300 | ||

| 仮払消費税 | 100 | ||

租税公課勘定には、印紙税や固定資産税なども含まれるので、軽油にかかる費用を分けて管理したい場合は、軽油本体の勘定科目(燃料費など)を用いて消費税区分を不課税とする方がよいでしょう。

ガソリン代と軽油代の仕訳は間違いやすい点なので、この機会に見直してみてください。

ガソリン代の決算時の注意点

この章では、ガソリン代の決算処理について2つの注意点を解説します。

ガソリン代を貯蔵品に計上するのは必須ではない

多くのサイトで、決算時のガソリン代について以下のような記載がされています。

決算時に未使用分のガソリン代があるときは、「貯蔵品」として計上

誤りではありませんが、実務上はここまで厳密にガソリン代を処理している会社は少ないです。

厳密に言えば、未使用分は貯蔵品として計上すべきではありますが、実務上は煩雑になるので多くの会社ではガソリン代の支払い時に費用計上しています。

税務の通達においても、毎年一定量を使用し続けるものについては損金に算入できるとしています。

消耗品その他これに準ずる棚卸資産の取得に要した費用の額は、当該棚卸資産を消費した日の属する事業年度の損金の額に算入するのであるが、法人が事務用消耗品、作業用消耗品、包装材料、広告宣伝用印刷物、見本品その他これらに準ずる棚卸資産(各事業年度ごとにおおむね一定数量を取得し、かつ、経常的に消費するものに限る。)の取得に要した費用の額を継続してその取得をした日の属する事業年度の損金の額に算入している場合には、これを認める。

法人税法基本通達2-2-15(消耗品費等)

したがって、ガソリン代がその会社の事業において重要な金額でなければ、決算時に「貯蔵品」に振替える必要はありません。

勘定科目を変更しないこと【継続性の原則】

ガソリン代の勘定科目において決まりはなく、会社ごとに選ぶことができることは上述の通りです。

ただし、勘定科目を一度決めたら基本的に変更はできません。勘定科目をころころ変更していしまうと、企業会計上の「継続性の原則」に反し、会社の正しい会計情報を把握できなくなります。社外の人からは利益操作を疑われることにもなりかねません。

はじめに管理しやすい勘定科目を選ぶことが重要です。

ガソリン代の交通費精算の仕方とは?

車で通勤する社員などに対し、ガソリン代を交通費として支給する場合があると思います。その際のガソリン代はどのように算出すればよいのでしょうか。

最も一般的な方法は、1kmあたりのガソリン代を決めて、自宅から会社までの距離で乗じることです。1km当たり10~15円が妥当です。

例えば、1kmあたり10円と設定した場合、自宅から会社まで片道20kmの場合は、10×20=200円 となり、往復で400円を支給することになります。

距離と固定のガソリン単価に基づいて算出する方が計算が楽ですし、車の燃費の違いによる不公平感も無くなります。

なお、企業が支払う通勤手当には、以下のように非課税限度額が決まっているので注意が必要です。

| 片道の通勤距離 | 課税されない金額 |

|---|---|

| 2km未満 | (全額課税) |

| 2km以上10km未満 | 4,200円 |

| 10km以上15km未満 | 7,100円 |

| 15km以上25km未満 | 12,900円 |

| 25km以上35km未満 | 18,700円 |

| 35km以上45km未満 | 24,400円 |

| 45km以上55km未満 | 28,000円 |

| 55km以上 | 31,600円 |

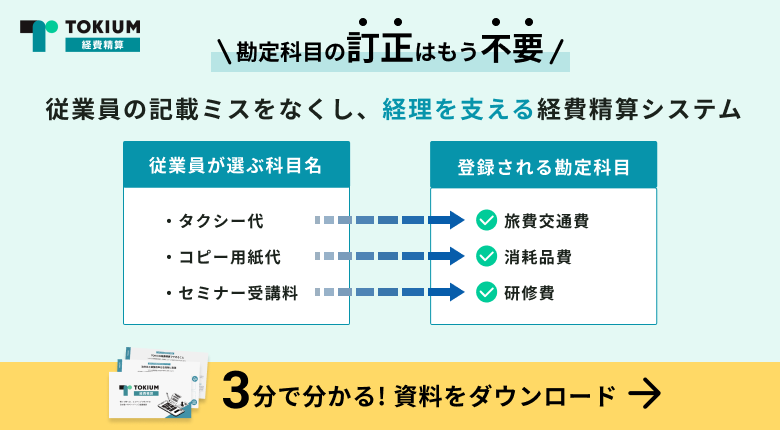

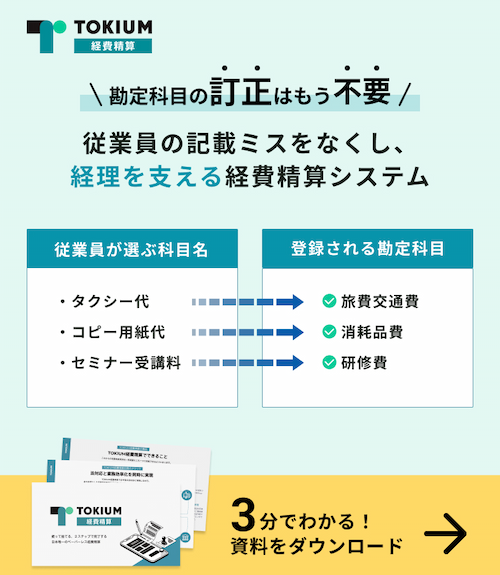

近年多くの企業では、経費精算システムを使って勘定科目の設定が簡略化されています。申請から承認までをスマートフォンで完結できる「TOKIUM経費精算」では、勘定科目を従業員が理解しやすい言葉に置き換えて設定することができます。

従業員はわかりやすくなった科目名を選んで申請できるため、経理担当者の確認時において勘定科目の訂正が不要になります。また、会計システムにデータを連携する際には、正規の勘定科目名やコード情報を出力できるので、データの加工や修正に手間がかからない点も安心です。

TOKIUM経費精算の月額費用は、基本利用料(1万円〜)+領収書の件数に基づく従量制で決まります。また、利用できるアカウント数は無制限なので、従業員が何名であっても追加料金なしで利用可能です。そのため企業規模に関わらず、最小限のコストで経費精算を効率化できます。

「機能や料金を詳しく知りたい」という方は、下記より資料をご覧ください。

※すぐにPDF資料をお受け取りいただけます

▶︎ 勘定科目の手直しが不要になる経費精算システム【TOKIUM経費精算の資料をダウンロード】

まとめ

ガソリン代の勘定科目には決まりがありません。

一般的に利用されるのは以下の勘定科目です。

- 車両費

- 旅費交通費

- 燃料費

- 消耗品費

それぞれのメリット・デメリットを理解して、会社に最適な勘定科目を選んでください。