この記事は約 2 分で読めます。

経理業務に関わる方であれば、「内税」や「外税」という言葉をよく耳にするのではないでしょうか。請求書で消費税を表示する方法には、内税表示と外税表示の2種類がありますが、作成にはいくつか気を付けることがあります。

本記事では「内税」と「外税」の違いから請求書の書き方まで、計算式も交えて分かりやすく説明するとともに、令和5年10月1日から始まったインボイス制度について、押さえておきたいポイントを解説します。

内税と外税の違い

「内税(うちぜい)」とは、消費税を含んだ価格表示のことを言います。イメージが湧かない場合は、商品価格が「大きい箱」で、消費税が「小さい箱」だと考えてみてください。内税は、小さい箱が大きい箱の中に入っているイメージです。

「外税(そとぜい)」とは、消費税を含まない価格表示のことです。前述と同様に、商品価格が「大きい箱」で、消費税が「小さい箱」だと仮定すると、外税は、大きな箱の外に小さな箱が出ているイメージになります。

また内税は「税込価格」「総額表示」、外税は「税抜価格」「本体価格」とも呼ばれますが、大小の箱を思い浮かべると、「内税」「外税」と関連付けて覚えやすいです。

請求書における消費税計算の方法

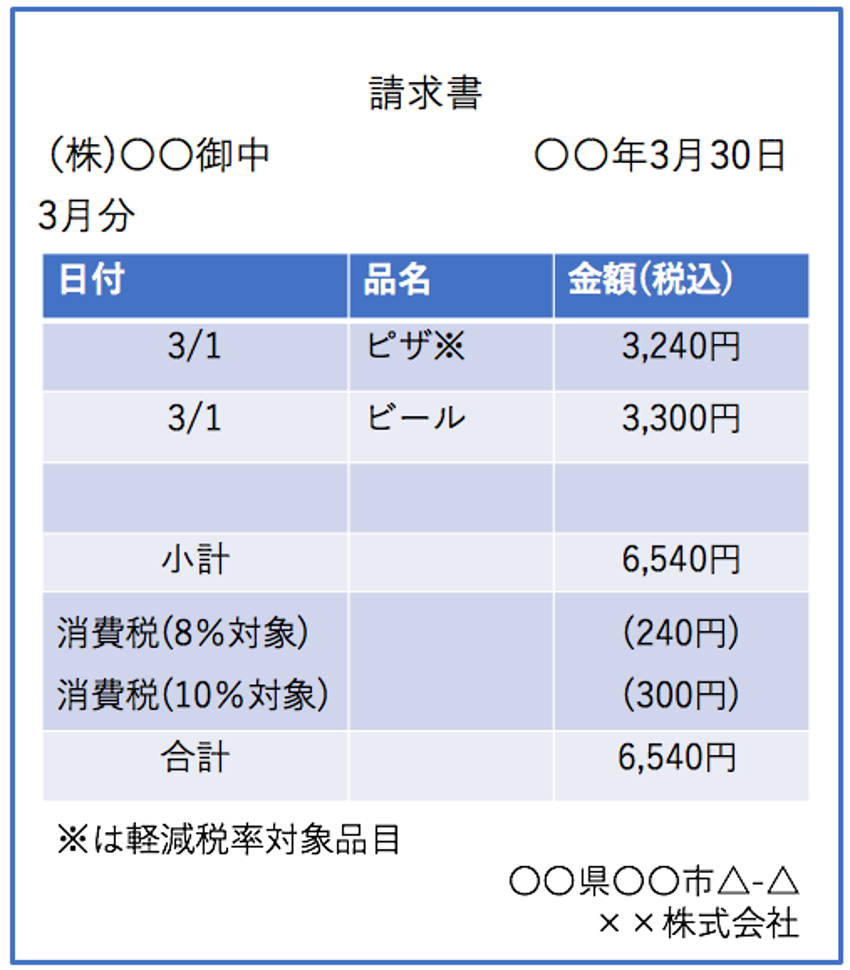

内税表示の場合

請求書の内税表示では、請求金額は税込記載です。

併せて、消費税欄には標準税率(10%対象)と軽減税率(8%対象)とを区別して記載し、消費税額をカッコ書きします。ここでのカッコ書きは、消費税が商品価格に含まれていることを表していますので、小計金額と合計金額は同じになります。

なお、飲食店でのテイクアウト商品には「※」「T」などの印をつけて、軽減税率が適用されることを明記しましょう。

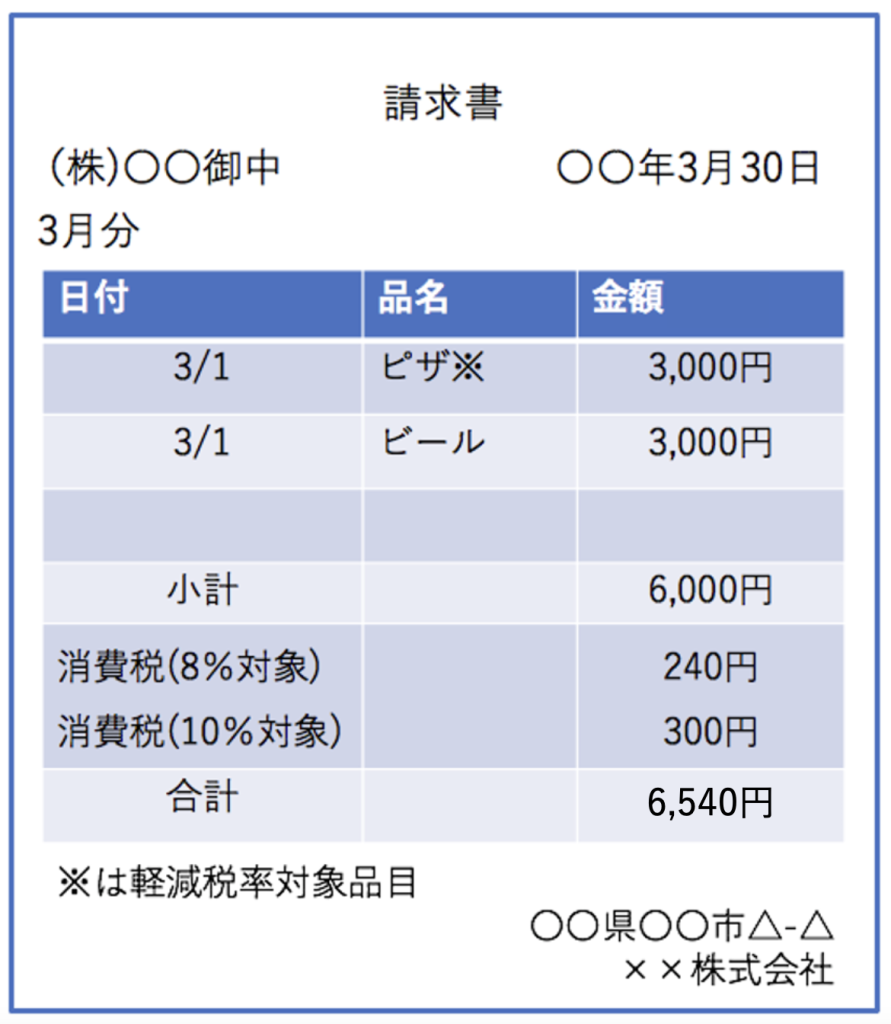

外税表示の場合

請求書の外税表示では、請求金額は税抜記載です。

また、消費税欄には、標準税率(10%対象)と軽減税率(8%対象)とを区別して記載し、小計金額に2つの消費税額を加算した額を合計金額として記載します。

なお、飲食店でのテイクアウト商品に「※」「T」などの印をつけるルールは、外税表示であっても変わりません。

下記リンクでは、インボイス制度への対応ができるシステムを比較した資料を無料配布しています。インボイス制度の対応をしながらも業務を効率化したいという方はぜひご覧ください。

消費税の計算方法

事業者が支払う消費税額は、課税売上げに係る消費税額から課税仕入れ等に係る消費税額を差し引いて計算します(ここで差し引くことを、『仕入税額控除』といいます)。

【消費税の計算方法】

消費税額=売上税額-仕入税額

例えば、売上税額が380万円で仕入税額が280万円の場合、消費税額は100万円です。

なお、消費税額は、税率ごとに区分して計算する必要がありますので、上記例における内訳はこのようになります。

- 売上(標準税率)3,000万円×10%=300万円

- 売上(軽減税率)1,000万円×8%=80万円

- 仕入等(標準税率)2,000万円×10%=200万円

- 仕入等(軽減税率)1,000万円×8%=80万円

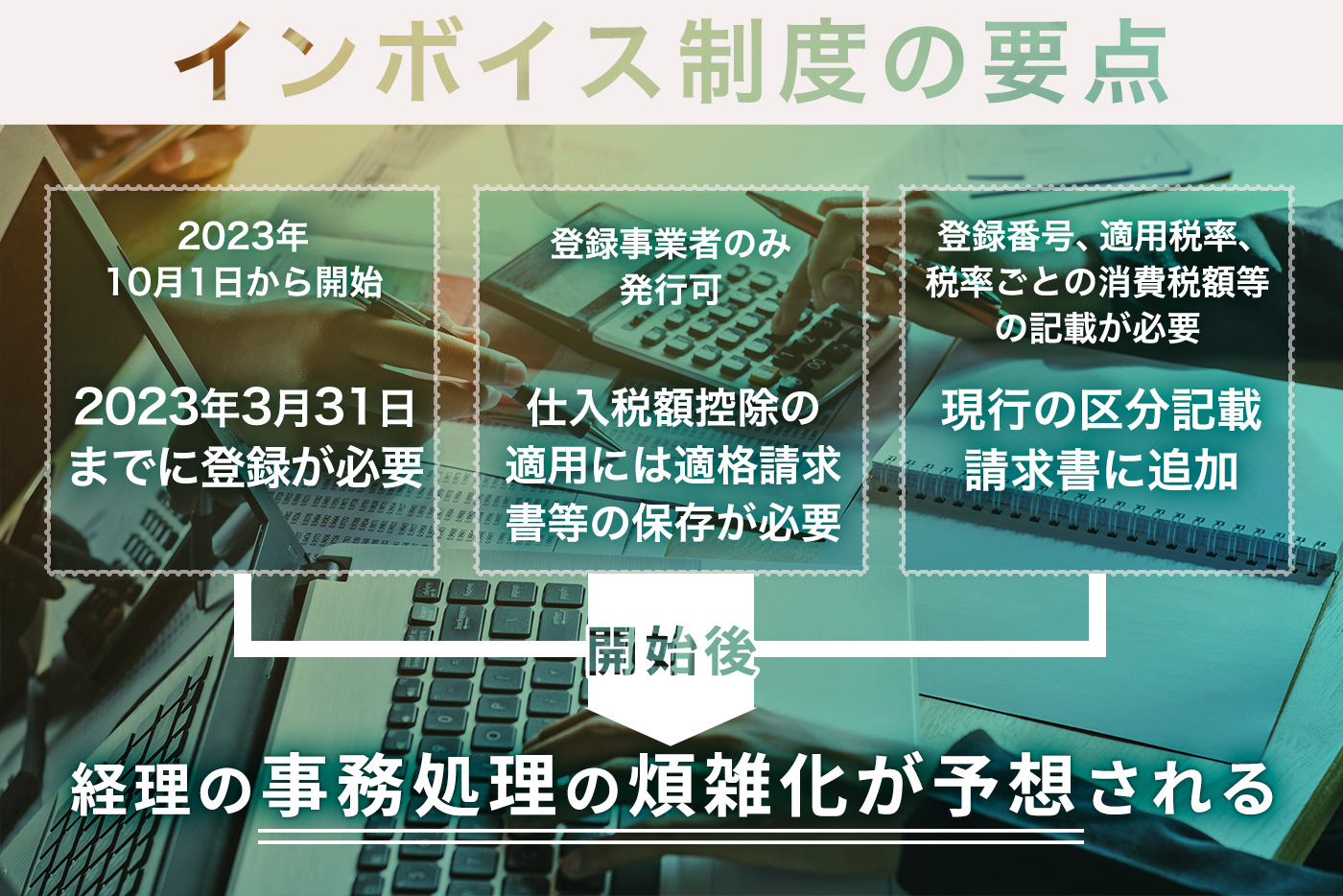

インボイス制度により請求書処理の負担増

令和5年(2023年)10月1日より、仕入税額控除を適用できる条件が変わりました。具体的には、現行の区分請求書適格請求書等保存方式から適格請求書等保存方式(=インボイス制度)に移行しました。これにより、請求書の受け取り側の負担が増加することが予想されます。その理由を解説していきます。

適格請求書の記載事項は従来よりも増える

適格請求書の記載事項を以下にまとめました。令和5年10月1日以降は、従来の請求書記載事項に加え、新たに2項目(※太字)が追加で必要となりました。

- 適格請求書発行事業者の登録番号(令和5年10月1日より適用)

- 税率ごとの消費税額及び適用税率(令和5年10月1日より適用)

- 発行事業者の氏名又は名称

- 取引の年月日

- 取引の内容

- 取引の金額

- 取引事業者の氏名又は名称

- 軽減税率の対象品目である旨

- 税率ごとの合計額

区分請求書適格請求書等保存方式との違いなど、詳細は以下の記事で解説しています。ぜひご確認ください。

請求書の受け手の作業が煩雑化する

適格請求書の保存をすれば仕入税額控除が適用できると言葉にするのは簡単ですが、業務の負荷は実際のところ増えると予想されます。特に面倒になると予想されるのが、請求書内に記載された適格請求書発行事業者の登録番号を照合し、仕入税額控除が可能かどうかの確認をする作業です。

したがって、請求書の受領から支払処理、会計処理までのプロセスを予め効率化しておくことがインボイス制度への対応において重要であるというのが当編集部の見解です。しかし、自社だけで効率化をしようとするのはかなり骨が折れる作業になりますので、インボイス制度に対応したサービスの導入を検討することをお勧めします。