この記事は約 7 分で読めます。

「給与支払報告書ってなに?」

「給与支払報告書の書き方がわからない」

個人事業主や、会社の経理担当者を悩ませるものの一つが給与支払報告書です。とりあえず書いて出したとしても、市区町村役所から細かい問い合わせが入り、答えられなくなってしまった経験をした人も多いのではないでしょうか。煩わしい仕事だからこそ、パッと終わらせるようになりたいですよね。

給与支払報告書について、細かい指摘を修正したりゼロから作成したりするには、税務全体から理解することが必要です。細かい項目についても、とりあえず記入するという行為から一歩進んで、なぜそのような項目が必要なのかを理解したほうが良いのです。

なぜなら、税金を支払うためのものですから、税務の視点から流れや項目を整理すると、その全貌が見えやすいためです。そして、当然のことですが、各項目に何を書くべきなのかを理解している必要があります。

今回は、給与支払報告書についての全てがわかるように、必要なことを解説しました。しっかりと読めば、給与支払報告書について答えられないことはなくなります

給与支払報告書は何のためにあるのか

給与明細の控除の欄を見ると、いろいろ書いてある中に所得税と住民税というものがあります。そもそも、なぜ2種類もの税金を取られるんだと思う人もいらっしゃると思いますが、国に納める税金と地方自治体に納める税金があります。所得税は所得に応じて国に納めるもので、住民税は所得に応じて地方自治体に納めるのです。

給与支払報告書は住民税の計算に使います。ただし所得税は、「大体このくらいかな~」という額を先に払っておいて、所得が確定した時に、払いすぎていれば戻ってくるし少なければ支払うことになります。

実際に支払われた給与、確定した所得、支払うべき所得税が載っているのが源泉徴収票です。一方で、住民税は去年の収入を把握し、計算したうえで徴収されます。この計算には源泉徴収票と同じ数字を使うので、源泉徴収票と給与支払報告書はほぼ同じなのです。

提出先は、源泉徴収票は国税庁(国)で、給与支払報告書は市区町村(地方自治体)です。

年末調整から給与支払報告書の作成まで

ここでは、年末調整の詳しいやり方については割愛します。給与支払報告書の記入に必要な数字は、支払った給与、給与所得控除の額、所得控除の内訳と合計です。数字ではないものに関しては、家族に関する情報が必要です。

そのために、年末調整の時点で控除についての情報を集める保険料控除申告書と扶養控除等申告書を従業員に書いてもらうのです。つまり、年末調整を行うと、給与支払報告書に必要な全ての情報がそろっていることになります。

『年末調整の仕訳処理』について詳しく知りたい方はこちらをご覧ください。

給与支払報告書を書き間違いしてしまった時にする2つのこと

給与支払報告書に間違いを記入してしまうことや、後から間違いに気がつくことなどがあると思います。その場合、どのように対応すれば良いのかを説明します。

提出前に書き間違いをした場合

提出前に書き間違いをした場合は、1文字であれば斜線で訂正し、上に正しい文字を書きましょう。訂正印は社印を使うのが良いでしょう。1文字以上の間違いであれば、二重線で訂正をして正しい文字を記入してください。

1文字の時と同様に訂正印を押します。公式な書類ですので、時間が許すのであれば新しい用紙をもらって書き直すことを推奨します。提出前ですので、役所に対して何か手続きをする必要はありません。

しかし、給与支払報告書が間違っていたということは源泉徴収票も間違っていたということですので、源泉徴収票も訂正するのを忘れないようにしましょう。

提出後に間違いに気がついた場合

役所に提出してから間違いに気がついた場合は、手続きがやや複雑になります。間違いに気がついた従業員の個人別明細書を新しい用紙に書き直します。

総括表も新しく書き直し、左上1.の欄の「訂正」に〇をして、個人別明細書とともに郵送します。もし、総括表を間違ってしまった場合は、送付した役所の課税課に連絡し訂正をしてもらいましょう。

『給与支払報告書の訂正方法』についてもっと詳しく知りたい方はこちらをご覧ください。

給与支払報告書(総括表)の見本と書き方を各項目ごとに解説

給与支払報告書は、個人別明細書と総括表の二種類に分かれます。源泉徴収票の複写で作成するものは個人別明細書です。総括表は各自治体に付ける表紙のようなものです。イメージしにくいと思いますので、例を出して説明してみましょう。

100人の従業員がいる会社で、A市在住が20人、B市在住が40人、C市在住が40人だったとしましょう。この場合、A市に20人分の個人別明細書を送るわけですが、個人別明細書だけ送っても、送られたほうは困ってしまいます。そういう理由もあり、20人分の個人別明細書に1枚の総括表を付けて送るのです。

それでは総括表の書き方から見ていきましょう。今回は、台東区のフォーマットを使用していますが、大体どこでも同じような内容です。

1.追加 訂正

個人別明細書を作成したら、市区町村役所に送付します。最初に送る際は、この項目は無視してかまいません。しかし、後から「Aさんの個人別明細書が間違っていた!」「Bさんの個人別明細表を出し忘れていた!」ということがあるかもしれません。その時には、新しく書き直したり、追加で送ったりします。その際には追加や訂正に〇をつけて送ります。

2.日付

書いている日で大丈夫です。

3.宛名

市区町村長の氏名を書きます。その時の長の氏名を書いても良いのですが、面倒であれば〇〇市長でOKです。例えば、埼玉県さいたま市なら、「さいたま市長」と書けば良いのです。

4.給与支払の期間

給与支払いを報告する年です。通常は前年の1月から12月と記入します。

5.給与支払者の個人番号または法人番号

支払者が法人(会社、非営利法人等)ならば、法人番号というものが与えられているので、それを記入します。自営業で、個人に雇用者がある場合は、個人番号を記入します。

6.給与支払者の郵便番号

法人なら登記している事務所の郵便番号が良いでしょう。個人ならば、主たる事業所の郵便番号を書きましょう。

7.給与支払者所在地

6.と同じ条件で、住所を記入しましょう。

8.給与支払者名称

法人の名称を書きます。会社ならば「株式会社〇〇」といった感じです。

9.代表者の職氏名印

代表者の肩書と氏名を書いて代表印を押します。会社を例にすると、代表取締役社長 〇〇 と記入し、印を押します。

経理責任者の氏名

給与支払報告書と総括表を作成した責任者の氏名を書きます。

10.連絡者の氏名、所属課係名および電話番号

総括表の作成者の氏名と所属を書きます。

11.会計事務所の名称

会計事務所や税理士事務所などに依頼している場合は、その名称が入ります。会社の係が担当している場合は、空欄で大丈夫です。

12.提出区分

12月31日を迎えてから通常通りに給与支払報告書を作成する場合には、年間分に〇をつければ大丈夫です。退職者に関しては、辞めた段階で源泉徴収票を作成するため、多くの場合、年末調整をする必要がありません。つまり、給与支払報告書に関しても作成できるのです。そのため、退職者分だけ退職者が出た段階で送ってしまいたいならば退職者分に〇をして提出ができます。

13.給与の支払い方法およびその期日

月給なのか、日給なのか、週給等なのかを記入して支払日を書きます。

例えば「月給 毎月20日払い」という書き方です。

14.事業種目その他必要な事項

法人(個人)の行っている事業の業種を記入しましょう。

15.提出先市区町村数

従業員が住んでいる自治体の数です。言い換えるならば、総括表を何枚送るかです。

16.受給者総人員

給与を支払った従業員の総数を記入します。

17.報告人員

総括表を送る自治体に住んでいる従業員の数です。言い換えるならば、添付する個人別明細書の数です。退職者も人員に含んでください。退職者数は下の「報告人員のうち退職人員」に記入してください。

18.所轄税務署

本社の所在地を所轄する税務署の名前を記入します。

19.特別徴収税額の払込みを希望する金融機関の名称および所在地

おそらく総括表で最もわかりにくい項目です。住民税の特別徴収をしている場合、従業員より住民税を預かります。これを支払うのに希望する金融機関があれば書いてください、という項目です。空欄でも問題ありません。

20.前年の特別徴収義務者指定番号

おそらく5月か6月くらいに特別徴収税額通知書というのが届いているはずです。そこに書いてあります。

以上で総括表の説明を終わります。

総括表は複雑な数値を書く場所もありませんので、順番にやっていけば必ず書けるはずです。

自治体によっては、報告人員に特別徴収と普通徴収の人数を分けて書かせるところがあるようです。その場合、前年に普通徴収だった人数と特別徴収だった人数を記入して提出してください。

給与支払報告書(個人別明細書)の見本と書き方を各項目ごとに解説

次に個人別明細書の各項目について説明していきます。

1.支払いを受ける者

従業員の住所、マイナンバー、役職名、氏名、フリガナ(個人を特定するために重要)を記入します。マイナンバーについては後述しますが、提出してもらえなかった場合は空欄でかまいません。

2.給与・賞与

源泉徴収票に同じ項目があるので、そこの数字を転記しましょう。源泉徴収票がどうしても見つからない場合は、年末調整をやり直す以外にどうしようもありません。

保管期間が法律で定められていますので、本来であれば「源泉徴収票がない」ということは起こりません。

3.(源泉)控除対象配偶者の有無等

配偶者控除を受ける人は有に〇を書きます。さらに配偶者が70歳以上の場合は老人に〇をします。

注意点としては、配偶者(特別)控除の場合は〇をしません。「従有」については、個人明細表の中で最もわかりにくい項目だと思います。

従有とは「『従たる給与等についての扶養控除等申告書』がある」という意味です。「従たる給与」なので、ここに〇をつける場合は、従業員が掛け持ちをしていて、かつ、この会社が副業の場合です。しかも、本人が従たる給与についての扶養控除申告書を提出した場合です。

なぜこうしたものがあるかというと、本業の給料が少なすぎて扶養控除で引ききれなかった場合に、その分を副業の給与から引いても良いのです。

ただ、本業から引ききれるかどうかは本人が判断しないといけないことがほとんどです。まず、「従たる給与についての扶養控除申告書」が提出されることはありません。つまり、従有に〇をするケースは相当稀です。

4.配偶者(特別)控除の額

配偶者特別控除を受けている場合は、その控除される額をここに記入してください。

5.控除対象扶養親族の数(配偶者を除く)

扶養控除申告書で申告された控除対象扶養親族について記入します。従人については、4.と同様です。「従たる給与等についての扶養控除申告書」が提出されている場合には、その人数を記入してください。

6.16歳未満の扶養親族の数

扶養控除申告書で申告された人数をここに記入します。

7.障害者の数

扶養控除申告書で申告された人数をここに記入します。

8.非居住者である親族の数

非居住者とは、海外に住んでいる親族のことです。扶養控除申告書で申告されます。

20.旧長期損害保険料の金額

以上は、年末調整の際に提出された保険料控除等申告書と扶養控除等申告書を見ながら記入していきます。源泉徴収票があると思いますので、それを見ながらやるのが良いでしょう。まったく同じ項目があるはずです。

21.(源泉・特別)控除対象配偶者

配偶者(特別)控除を受ける配偶者の名前と個人番号を記入してください。

23.16歳未満の扶養親族

年末調整で使った扶養控除等申告書に書かれている名前を、ここにも書きます。実務的には、源泉徴収票に書かれているものを転記します。

25.支払者

給与を支払う法人または個人の番号、住所、氏名を記入します。

以上で、個人別明細書の項目についての説明を終わります。

基本的に給与支払報告書を受け取るのは市区町村であり、従業員本人が受け取ることはありません。本人の手元にいくのは源泉徴収票です。

よくある質問集

Q,給与支払報告書の種別欄は役員報酬?それとも給料?

結論から言うと、給与と書こうと役員報酬と書こうと実務上問題はありません。

地方自治体も問題なく受理してくれるはずです。法人税の計算においては、役員給与は損金に算入できませんので大きな意味を持ってきます。しかし、個人の住民税・所得税の計算にはあまり関係はありませんので実務上は問題ないのです。

しかし、正しさを求めるのであれば、役員給与と書くのが適切でしょう。数年前に役員報酬は役員給与と改められましたので、現在役員報酬という文言は用いません。

Q,市区町村役所から過年度分についての給与支払報告書が未提出であると連絡がきたが、どうすれば良いか?

住民税を計算する大切な書類ですので、再度提出するしかありません。給与支払報告書を一から作成するには、源泉徴収票を見て数字を転記すれば作成することができます。

源泉徴収票の保管期限は7年間ですので過去7年分については、問題なく作成できるでしょう。7年以上の前のものに関しては、再度作成することができませんので市区町村役所に相談してみましょう。

万が一、保管をしていなかった際はちょっと大変です。従業員の手元にある源泉徴収票をコピーさせてもらうしかありません。再度計算するには、保険料がネックになってきます。生命保険料や医療保険料で控除がある場合、原本を国税に提出していますのでおそらく金額がわかりません。

当該年度分に関しての保険料と家族構成、支払った給与が正確にわかるのであれば再度計算することは不可能でありません。

Q,退職した従業員を総括表の総人数に加えるべきか?住民税非課税世帯の従業員も特別徴収して良いか?

退職した従業員の個人別明細書を提出するならば人数に含めます。退職者に関しては、年末調整をする必要がないので、退職した時点で給与支払報告書を作成することができます。その場合、年度の途中に退職者の分だけ先に送付することができます。

その場合、年が明けた際に提出する給与支払報告書に、退職者の分は含まれませんので総人数から除きます。わかりやすく言うならば添付する個人別明細書の枚数を書けば良いです。

住民税非課税世帯であっても特別徴収にしてください。

Q,青色申告の事業主です。妻を専従者として雇った場合配偶者控除の対象となるか?

なりません。

他の条件(年間の合計所得が38万円以下等)を満たしていたとしても、「青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと」という条件があります。この場合妻は青色申告者の事業専従者となり、給与所得を受け取っていますので控除の対象にはなりません。

Q,アルバイトとして2カ月働いた従業員がいるが、この場合給与支払報告書(総括表)の提出区分はどうすれば良いか?

もし、退職した時点で当該従業員の給与支払報告書を先に作成し、退職者分だけを先に送付するならば、提出区分は退職者になります。年が明けてから、他の退職していない従業員と一緒に提出するならば年間分で提出します。アルバイトかどうかは関係ありません。退職者分だけまとめて出すか、退職していない従業員と一緒に出すかで違ってきます。

Q,夫が自営業をしており、私は専従者です。二人で経営しています。給与支払報告書を提出するように言われましたがどうすれば良いのかわかりません。

ご主人は個人事業主になりますので、確定申告をしてください。給与支払報告書を提出しなければならないのは奥様の給与に関してです。国税からは何も言われていないようであれば、源泉徴収票に書かれていることをそっくりそのまま写して、総括表を記入して提出してください。

もし、年末調整も行っていない状態ならば急いで年末調整を行ってください。支払った分の給与から、源泉徴収額を計算して保険料控除や扶養家族控除を計算して所得を確定してください。その数字から源泉徴収票と給与支払報告書を作成します。税金の関係なので放置するとまずいです。

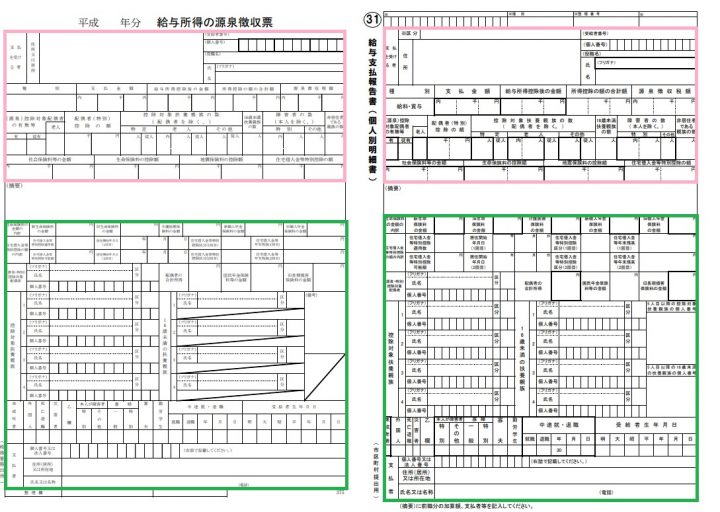

源泉徴収票との対比で給与支払報告書を見てみる

実務では多くの場合、源泉徴収票と給与支払報告書が複写になっているもの、もしくは連動している表計算ソフトを使うと思いますので、給与支払報告書自体を意識することが少ないと思います。自治体から給与支払報告書のフォーマットを指定されている場合は、源泉徴収票から給与明細報告書を作ることになります。

複写で作成できるくらいですから、源泉徴収票と給与支払報告書に書かれていることは、まったく一緒です。どの部分がどこに対応しているのかを、例をあげて見てみましょう。

源泉徴収票を見ながらの作成

左が源泉徴収票で右が給与支払報告書です。源泉徴収票と明らかに違うフォーマットを使っている自治体はありませんので、ほぼ丸写しすることで作成できることがわかります。

マイナンバーについて

意外と困るのが、従業員のマイナンバーについてです。事業主は従業員にマイナンバーの提出を求める義務がありますので、基本的にはマイナンバーを知っていることになります。しかしながら、中にはマイナンバーカードを持っていない従業員や、持っているけれども提出を拒む従業員もいます。

そのような場合は空欄で出すことができます。あくまでも、従業員が知らなかったり拒んだ場合であって、事業主の都合でのみマイナンバーの提出を求めないということは、あってはなりません。

まとめ

複写式の源泉徴収票を書くと、自動的に給与支払報告書も作成されるので、記入についてあまり気にすることはなかったかもしれません。源泉徴収票と給与支払報告書の違いは、その提出先と用途です。源泉徴収票は国税庁に提出し、所得税の徴収・還付に使われます。

給与支払報告書は地方自治体に提出され住民税の計算に使われます。もし、給与支払報告書の個人別明細書を間違って記入してしまった際は、総括表の訂正に〇をして再度、個人別明細書を地方自治体に送りましょう。もし、イチから給与支払報告書を作成しなければならない場合は、お手元に実際の給与支払報告書を用意して見ながら記入するのが良いでしょう。

▶ 電子帳簿保存法・インボイス制度対応ガイド【全20ページ | 対応方針まで丸わかり】

※すぐにPDF資料をお受け取りいただけます