この記事は約 3 分で読めます。

あっという間に溜まっていく領収書。どう整理したらいいかわからず、困っていませんか?

領収書の処理を後回しにしていると、会社では決算の時に税理士から睨まれ、個人事業主は確定申告の時に地獄を見ることに…。

領収書の整理と保管方法を確立すると、経費精算が飛躍的にスピードアップします。領収書の片付けに費やしている時間を節約できれば、本来の業務にあてられるようになりますね。

今回は、領収書の整理の仕方と保管方法について解説していきます。

【関連する無料ガイドブック】

▶ 領収書の山に埋もれない!経理担当のための「領収書保管マニュアル」

※すぐにPDF資料をお受け取りいただけます

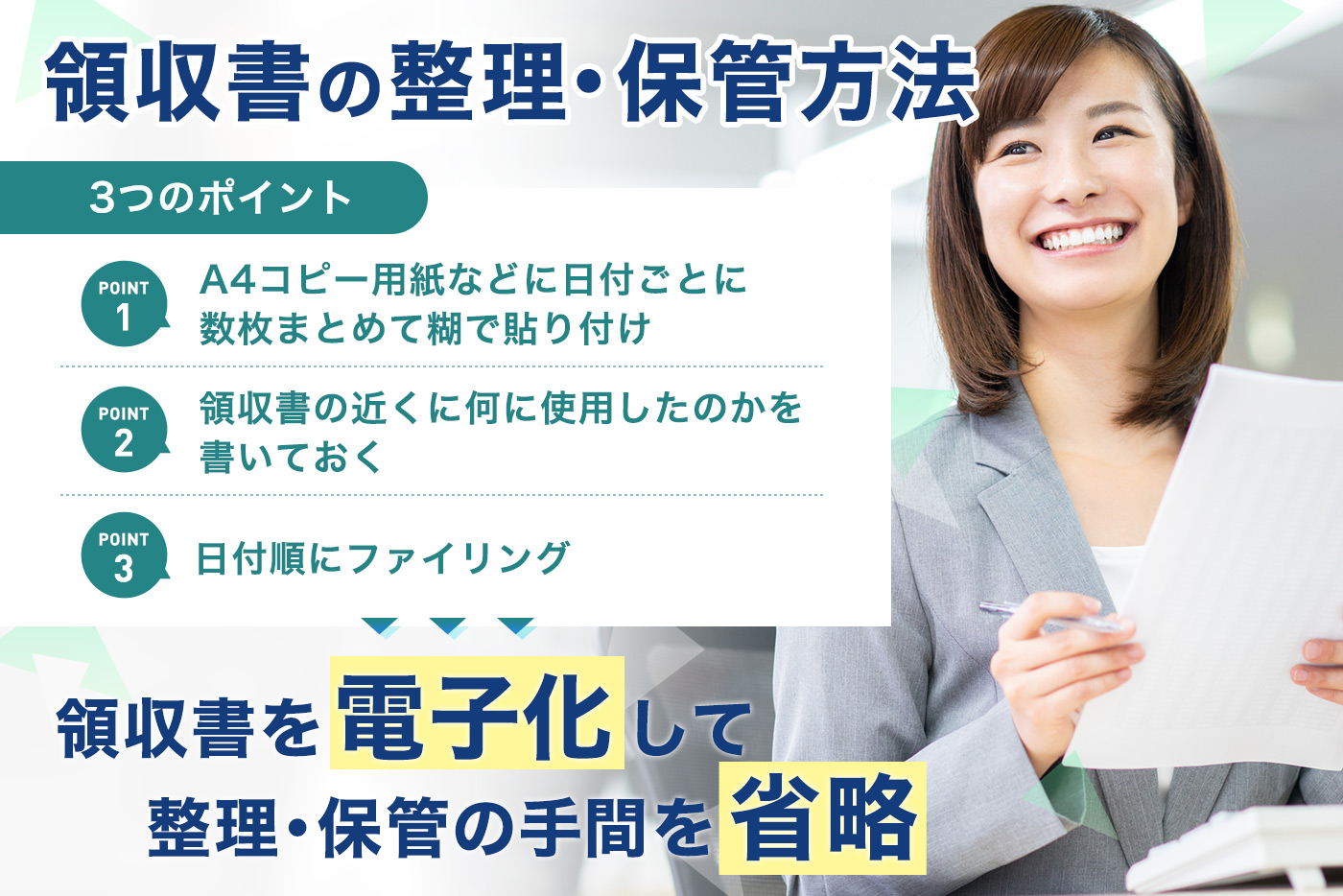

領収書の整理・保管方法3つのポイント

- A4のコピー用紙などに数枚をまとめて貼り付け(日付ごとに)

└ テープではなく糊(のり)で貼るのがおすすめ - 領収書の近くに何に使用したのかを書いておく

└ 飲食代は「目的」「相手」「総人数」を記載

└ 交通費は「目的」「乗車区間」を記載 - 日付順にファイリング

└ 税務署から指摘があった時、過去の記録を確認する時に探しやすいように整理

後ほど詳細を解説します。先読みしたい方はこちらから。

おすすめの領収書の保管方法を紹介

会社ではどのような領収書を残しておけばいいのか?

基本的にお金を使うたびに領収書は増えていきます。たとえ領収書が貰えないところでも、支払確認書を作成し支出があったことを明確にしなければなりません。

法人では経費として支払ったものは、1枚も無くさず保管をすることが鉄則です。

支出の理由や科目が一目でわかるものはそのままでもいいのですが、わかりにくいものはメモを書いておくことをおすすめします。

例えば、事務用品を購入したら、その科目は「事務用品費」であることがわかりますね。会議で使うにしろ、外で使うにしろ、使い方は変わらないので科目は事務用品費です。

しかし、会食などは、何の名目で行ったのか、誰と行ったのかなど忘れてしまいがちです。領収書の品名は「食事代」だけの場合が多いですから、なおさらですね。

そのような場合は、以下のようなメモを領収書に書いておきましょう。

- 行った目的

- 会食相手(社名、名前など)

- 総人数

以上の3点を書いておけば、経費精算を行う時にも適当なことを書かずに済みます。見積書と納品書がある場合は、それらも一緒に保管しておきましょう。

個人事業主が保管しておくべき領収書

個人事業主の方は、生活にかかった領収書と事業にかかった領収書を分けておきます。当然ですが、事業に関係のない生活費にかかる領収書は経費に計上できません。

個人事業主の中には、事業とは関係ない飲食代を顧客との打ち合わせとして「会議費」に計上したり、衣服代を「消耗品費」に計上する人がいますが、決してしないようにしましょう。

生活にかかる領収書は確定申告に不要ですので、家計簿等をつけておらず他に用途がないのであれば破棄して大丈夫です。

ただ、事業に関係がなくとも、医療費や医薬品の領収書は取って置いた方が良いでしょう。これは医療費控除やセルフメディケーション税制などを受けられる可能性があるからです。

| 法人 | 業務にかかる領収書は全て取っておく 見積書、納品書も保管しておく |

| 個人 | プライベート用と事業用で領収書を分ける 生活費に関する領収書は破棄しても良い |

領収書の3つの保存期間

領収書は決算や確定申告をする時に使用し、記載された支出が間違いないことを示す証拠の書類です。税務署に経営状態を申告し、何かあった際には対応するために決算書類の保存期間が決められています。法人と個人事業主では保存期間が異なり、さらに個人事業主は白色申告と青色申告で保存期間が異なります。

法人の領収書の保存期間

法人の領収書の保存期間は「法人税法」で7年間と定められています。

領収書だけでなく、会社の経営状態がわかる帳簿書類の保管期間も同じです。紙ベースだけでなく、電子帳簿を採用している会社でもデータを7年間保存します。

個人事業主の領収書の保存期間:白色申告の場合

白色申告をした際の領収書の保管期間は5年間です。

2013年までは事業所得300万円以下の方は保存義務がありませんでしたが、2014年1月からは5年間の保存が義務付けられています。

領収書の保存期間は5年間ですが、他の帳票関係の保管期間は7年間です。白色申告をした領収書も7年間保管しておいた方が安心ではあります。

個人事業主の領収書の保存期間:青色申告の場合

青色申告をした際の領収書の保管期間は7年間です。

白色申告は5年間、青色申告は7年間、この差は領収書の扱いの差にあります。白色申告は「その他の書類」として扱われ、青色申告では「現金預金取引等関係書類」として扱われているからです。

| 法人 | 7年 | |

| 個人 | 白色申告 | 5年 ※事業所得300万円以下でも保管する ※他の帳票は7年間保管する |

| 青色申告 | 7年 | |

【関連する無料ガイドブック】

▶ 領収書の山に埋もれない!経理担当のための「領収書保管マニュアル」

※すぐにPDF資料をお受け取りいただけます

おすすめの領収書の保管方法を紹介

多くの会社では領収書を紙のまま保管しているのが現状です。ここでは紙のまま保管する際のおすすめの方法をご紹介します。

領収書のまま紙ベースで保管する方法

領収書は記帳さえすれば、基本的には束のままでもかまいませんが、税務署からの指摘があったり、過去の記録を探す時に束のままは面倒です。データはすぐに使える状態にしてこそですからね。

そのため、A4のコピー用紙などに数枚をまとめて貼り付け、それをファイリングしている会社が多いようです。領収書をテープで貼ると長期間保存しているうちに劣化していくため、糊(のり)付けをおすすめします。

まとめて貼る方法は日付ごと、ファイリングする際は日付順にしておくと、探す時に手間が少なくて済みます。

ただ紙に張り付けるだけでなく、領収書の近くに何に使用したのかを書いておくと良いですね。特に飲食代や旅費交通費に関係するものは、以下のようにメモをしておきましょう。

- 何を目的として行ったのか(例:打ち合わせ、接待など)

- 誰と行ったのか(例:xx株式会社の〇〇部長)

- 総人数

以上の3点を記入しておけば、帳簿を確認せずとも後からすぐに領収書の内容がわかるでしょう。

旅費交通費は、以下の2点を記入しておきましょう。

- 何を目的として行ったのか(例:xx出張、〇〇説明会など)

- どこからどこまで使用したのか(例:東京→大阪間)

これらを記入しておくと、次回に似たような出張があった時など、仮払金を用立てる時の目安がつきやすくなります。

このように、領収書はただ保管するだけでなく、自分以外の人が見てもある程度、内容が把握できるようにしておくことがベストです。

領収書管理を電子化する方法

領収書を電子化して管理するためには、経費精算システムの導入が最も簡単です。領収書を紙で管理する場合、貼り付けやファイリング、7年間の原本管理など多くの手間が発生してしまいます。しかし、システム導入で紙にかかる工数を一掃することができます。

システムにはそれぞれ異なった特徴があり、中には領収書原本の代行保管まで行ってくれるものも存在します。自社の課題に応じて、適切な経費精算システムを選定しましょう。

本記事では、注目されている4社の経費精算システムを徹底比較した資料を無料配布しています。領収書を電子化して、保管・管理を楽にしたい方は下記よりご覧ください。

【関連する無料ガイドブック】

▶ 経費精算システム選び方ガイド【4社の比較表付き】

※すぐにPDF資料をお受け取りいただけます