この記事は約 4 分で読めます。

2022年1月施行予定の改正電子帳簿保存法に2年の猶予期間が設けられることが、2021年12月10日発表の税制改正大綱により明らかとなりました。2024年1月まであと半年を切っており(本記事の最終更新は2023年10月)、対応が進みつつある企業も多いことでしょう。

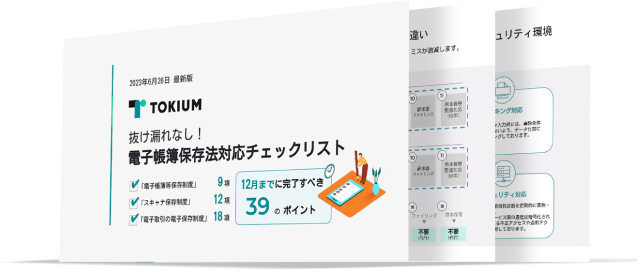

→ダウンロード:電子取引の電子保存制度対応チェックリスト18項

本記事では、電子帳簿保存法における宥恕措置のポイントに加え、電帳法対応において検討すべき5つの項目を紹介します。

※令和5年度税制改正大綱により、やむを得ない事情がある場合は、2024年1月以降も電子データを書面に出力して保存することが認められます。詳しくはこちらの記事をご確認ください。

電子保存義務化に2年の猶予

2021年12月10日、自民党及び公明党両党が決定した「令和4年度税制改正大綱」において、電子帳簿保存法の改正見直し項目が公表されました。

簡潔に言うと、2022年1月1日から2023年12月31日までの2年間は、対応が間に合わない場合は、税務調査のタイミング等にきちんと言われた通りに書類を提出できる状態で管理さえしていれば、紙出力での保存も認めるという内容です。

出典:財務省:電子取引データの出力書面等による保存措置の廃止(令和3年度税制改正)に関する宥恕措置について

猶予の対象は「電子保存の義務化」のみ

電子帳簿保存法 猶予と検索してこのページにたどり着いた方も多いでしょう。ここで正しく理解すべきは、電子帳簿保存法の改正自体は延期されていない点です。

電帳法自体は施行されているものの、その中で示されている電子取引データの電子保存義務化(具体的には、電子メールで受け取った領収書や請求書のPDFファイルをコピー機で紙面に印刷して保存することが認められなくなる)を2023年12月31日までは猶予するというのが上記の宥恕措置の要旨です。

※令和5年度税制改正大綱により、やむを得ない事情がある場合は、2024年1月以降も電子データを書面に出力して保存することが認められます。詳しくはこちらの最新記事をご確認ください。

電子帳簿保存法の改正内容とは

2022年の電子帳簿保存法の改正内容については、以下の記事で解説しています。

また、電子取引については以下の記事で解説しています。

2年間の猶予措置が適用される条件とは

2021年12月10日の税制改正大綱において示されていた猶予適用の条件を以下に記載します。

2年間の猶予措置が適用される条件

2021年12月10日の税制改正大綱によると、猶予適用の条件は以下の2つを同時に満たすことです。大綱の原文(一部編集)に加え、イメージが湧きやすいように解釈を合わせて記載します。

①所轄税務署長が、当該電子取引の取引情報に係る電磁的記録を保存要件に従って保存をすることができかなったことについて、やむを得ない事情があると認める

具体的な解釈:企業が何らかの「やむを得ない事情」があって、法が求める要件に沿えなかったと税務署長が認めた場合。

12月10日時点では、「やむを得ない事情」が具体的に何を指すかは明言されていませんでした。こちらに関しては、後述します。

②当該保存義務者が、当該電磁的記録の出力書面の提示、又は提示の求めに応じることができるようにしている

具体的な解釈:PDF等の電子データで受領した請求書等の書類を税務署から提示するよう求められた際、紙面に印刷した状態で提示できる状態にある場合。

これは改正前の電子帳簿保存法においても達成すべき事項であり、改めて触れる必要はないかと思われます。

2021年12月27日付で発表された法令解釈通達にて、税制改正大綱では言及されなかった「やむを得ない事情」について、国税庁の見解が公表されました。

「やむを得ない事情」とは何か?

法令解釈通達の原文を引用します。

「やむを得ない事情」とは、電子取引の取引情報に係る電磁的記録の保存に係るシステム等や社内でのワークフローの整備未済等、保存要件に従って電磁的記録の保存を行うための準備を整えることが困難であることをいう。

具体的には、電子保存対応が可能な請求書管理システムの導入や、電子稟議(=ワークフロー)の仕組みを設定が間に合わなかった場合と捉えるのが妥当でしょう。

結論、「対応が間に合わない理由」全般が認められると解釈して良い

上記の通達はあくまで「やむを得ない事情」から「システム・ワークフロー整備」以外の事情を排除しているに過ぎず、「システム・ワークフロー整備が困難」とは何かについては言及はしていません。したがって、例えば中小企業の場合は「社内人員不足で整備が困難」、大企業であれば「社内申請フローが複雑すぎて導入が困難」のように、どんな理由付けも可能といえるでしょう。

本記事では、代表的な電子帳簿保存システム5社を徹底比較した資料を無料配布しています。電子帳簿保存法に対応できるシステムを検討したい方は、下記からご覧ください。

電子保存義務化の2年猶予期間にすべき5つの検討リスト【必読】

2023年12月まで与えられた電子保存の義務化における2年間の猶予。この期間を有効活用するために検討すべき項目をまとめました。ぜひご一読ください。

①システムと事務処理規程のどちらで乗り越えるか

電子取引のデータは改ざんされない形で保存する必要があります。それに際し、システムを使うか、あるいはシステムを使わずに事務処理規程を用意するかがまず最初に訪れる分岐です。

電子保存の義務化については、システムがなくても対応することは可能です。国税庁が「電子取引データの訂正及び削除の防止に関する事務処理規程」のサンプルを公開していますが、このような規程を各社準備し、それに沿って運用する方法です。

小規模な企業の場合、事務処理規程で十分なケースもあります。詳しくは以下の記事で解説しています。

②システム利用の場合はタイムスタンプ付与型か否か

ある程度規模の大きい企業の場合は、システム導入で対応するケースがほとんどです。

ただし、システムの中にもタイムスタンプを付与するタイプ、タイムスタンプの付与はないが訂正削除履歴が残る(又は訂正削除ができない)タイプの2つがあり、どちらかを選ぶ必要があります。

訂正削除履歴が残る(又は訂正削除ができない)タイプはシステムの切り替え(リプレイス)が実質できなくなるため、当編集部としてはおすすめしていません。詳しくは以下の記事で解説しています。

③電子帳簿保存システムの比較軸は決まっているか

システムを選ぶ際には、自社に合わせた比較軸を明確にしましょう。また、世の中にはどのようなシステムがあるかを把握しておく必要があります。システムの選び方については、以下の記事で解説しています。

④インボイス制度も合わせて対応できるシステムか

2023年10月よりインボイス制度が開始し、仕入税額控除を受けるためには、適格請求書の保存が必須となりました。

しかし、インボイス制度が始まり、請求書を受領時に免税事業者と課税事業者の対応をそれぞれ分けたり、帳簿の記載項目が増えたり、インボイスの記載項目を逐一チェックしたり、と制度開始後の業務の煩雑化が予想されています。電子帳簿保存法に限らず、インボイス制度の業務負荷を減らせるシステムを検討すべきである、というのが当編集部の見解です。インボイス制度対応システムの選び方については、以下の記事で解説しています。

⑤選定するシステムはIT導入補助金対応済みか

IT導入補助金を活用することにより、システム導入コストを減らせる可能性があります。ぜひIT導入補助金対応のシステムを選びましょう。IT導入補助金については、以下の記事で解説しています。

電子帳簿保存法に対応できるシステム

ここまで、電子帳簿保存法に対応するシステムを導入する際のポイントを確認してきました。最後に代表的なシステムとして、以下の2つをご紹介します。

- 納品書や見積書などのあらゆる国税関係書類の電子保存ができる「文書管理システム」

- 電子帳簿保存法とインボイス制度に同時対応できる「請求書受領サービス」

文書管理システム

TOKIUM電子帳簿保存は、契約書や見積書などの国税関係書類を電子帳簿保存法の要件を満たして保存できる文書管理システムです。タイムスタンプなどの機能を標準装備しています。国税関係書類のデータ化は、お客様、AI-OCR、オペレーターなど複数のプランから選択可能。データ化後はクラウド上で一元管理ができるため、電子と紙の書類の二重管理を解消し、必要な書類をすぐに閲覧可能です。

TOKIUMが受領した国税関係書類は、法定要件に沿って保管まで代行するため、ペーパーレス化も実現します。

支出管理プラットフォームTOKIUMのシリーズ累計導入社数は2,500社を超え、規模や業種を問わず幅広くご利用いただいております。

▶︎ 【無料】「TOKIUM電子帳簿保存」の製品資料をメールでもらう

また、インボイス制度により請求書の受領側の業務の手間が大幅に増えることが予想されます。そこで、経理を中心としたバックオフィスに関する業務のペーパーレス化を支援するサービスが普及し始めています。その中でも特に煩雑と言われている請求書受領に関するサービスを一つご紹介しますので、今後の検討の参考にしてください。

請求書受領サービス

TOKIUMインボイスは、紙やメール、WEBからのダウンロード、FAXなどあらゆる形式での請求書受領を代行し、支払い業務の効率化を実現する請求書受領クラウドです。

受領した請求書はオペレーターとAI-OCRの組み合わせにより、高い精度でデータ化し、支払申請・承認・仕訳、会計ソフトへの連携もクラウド上で完結します。請求書の原本は、TOKIUMが保管するので、ファイリング作業も不要。電子帳簿保存法やインボイス制度にも対応しています。

支出管理プラットフォームTOKIUMのシリーズ累計導入社数は2,500社を超え、規模や業種を問わず幅広くご利用いただいております。

▶︎ 【無料】「TOKIUMインボイス」の製品資料をメールでもらう

経理部の皆さんにエール

今回の猶予は「電磁的記録の保存要件への対応が困難な事業者の実情に配慮」(2021年12月10日税制改正大綱より抜粋)するための措置であり、国の対応は寛容と捉えるのが適切でしょう。

経理部が翻弄された1年

2020年12月の税制改正により「22年1月以降の電子データ保存義務化」が決定し、2021年7月には「義務に反した事業者は青色申告が取り消される」と追加言及、11月には「青色申告を直ちに取り消すことはしない」と補足され、さらには直近2021年12月6日の日本経済新聞にて「22年1月以降の義務化に2年の猶予」との記事が出るなど、経理部の多くの方にとって2021年は翻弄され続けた1年だったかと思います。

2024年1月までに着実に対応しましょう!

しかし、上記のように、国はあらゆる事業者が電子化に対応できるよう極めて寛容な姿勢を取ってくれるこの2年間は、経理業務の電子化を進めるラストチャンスである、と当編集部は前向きに捉えています。

経理の皆さん、日々更新される情報を取り入れ、ご自身の会社を支えていただきありがとうございます。今後も正確な情報のキャッチアップをともに頑張りましょう!!

人気記事ランキング

-

電子帳簿保存法対応のシステム12選【比較ポイントは3つ】

-

インボイス制度にはシステム対応が有効!方法を解説【会計ソフト以外も】

-

TOKIUM経費精算の評判・口コミ・類似システムとの違いを解説

-

TOKIUMインボイスの評判・口コミ・類似システムとの違いを解説

-

請求書処理の自動化・効率化アイデア3つ|スキャンサービス14選

経理業務 効率化システム

【無料】人気ガイドブック