この記事は約 5 分で読めます。

領収書や契約書などに貼る収入印紙は、多くの方が一度は目にした経験があると思います。

しかし

「いくら以上の金額の領収書から収入印紙が必要か」

「そもそも収入印紙はなぜ貼らなければいけないのか」

こうした問いに答えられる方は意外に少ないのではないでしょうか。

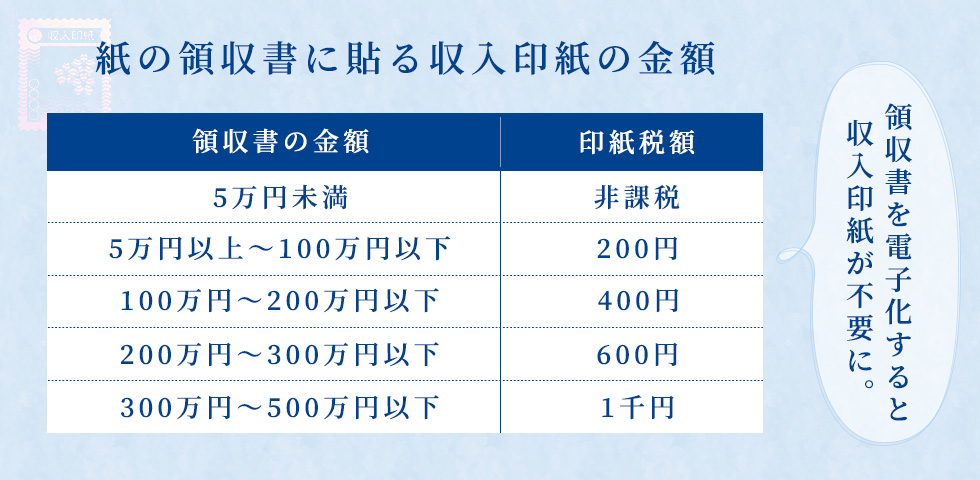

2014年以降、5万円以上の領収書には収入印紙を貼る必要があります。

詳細は後述しますが、500万円までの受取金額ごとの印紙税額は以下になります。

| 受取金額 | 印紙税額 |

|---|---|

| 5万円未満 | 非課税 |

| 5万円以上100万円以下 | 200円 |

| 100万円超200万円以下 | 400円 |

| 200万円超300万円以下 | 600円 |

| 300万円超500万円以下 | 1千円 |

また、収入印紙を貼ることはすなわち納税することを意味しています。

ただし、領収書に収入印紙を貼るだけでは納税したことにならず、図のように印紙と文書をまたいだ消印をすることにより初めて効力を持ちます。

本記事では、収入印紙の仕組みについてわかりやすく解説し、収入印紙を貼る必要がある文書の金額一覧、収入印紙を扱う際の注意点やお役立ち情報を紹介します。

収入印紙とは|印紙と領収書の関係

収入印紙は印紙税などの租税や、手数料、罰金、科料などを徴収する手段として政府が法律に基づいて発行する証票です。

単に「印紙」とも呼ばれます。

印紙税についてさらに詳しく知りたい方は以下の記事をご覧ください。

収入印紙は印紙税の納付のために貼る

印紙税とは、印紙税法によって定められた「文書」を課税対象とする税金です。

課税対象となる文書に収入印紙を貼付・消印することにより、印紙税を納めます。

税金を負担する人、すなわち印紙の購入費を負担する人は文書の「作成者」とされています。

例えば、領収書であれば金銭を受け取った側が負担し、2名の当事者で作成された契約書であれば両者で折半するのが通例です。

収入印紙は様々な金額の印紙税に対応するため、1円から10万円まで、以下の31種類の額面が用意されています。

【収入印紙の金額一覧】

| 収入印紙の額面一覧(円) | |||||||

|---|---|---|---|---|---|---|---|

| 1 | 2 | 5 | 10 | 20 | 30 | 40 | 50 |

| 60 | 80 | 100 | 120 | 200 | 300 | 400 | 500 |

| 600 | 1,000 | 2,000 | 3,000 | 4,000 | 5,000 | 6,000 | 8,000 |

| 10,000 | 20,000 | 30,000 | 40,000 | 50,000 | 60,000 | 100,000 | |

収入印紙は領収書・契約書などの「課税文書」に必要

収入印紙貼り付けの対象となる「文書」と一口に言っても世の中には様々な文書が存在します。

領収書や契約書は、多くの人が収入印紙の対象として思い浮かべる文書ですね。

印紙税法では領収書や契約書を含む、20種類の文書を「課税文書」として定め、それぞれの文書は「○号文書」という形で呼ばれます。

商品を買った際に受け取る領収書は、17号文書「売上にかかる金銭または有価証券の受取書」にあたります。

領収書の印紙税額や課税文書となる契約書の代表例として2号文書、7号文書の印紙税額については後ほど解説します。

まずは、収入印紙が必要な文書20種類を一覧にしたので確認してみてください。

【印紙税法の課税文書一覧】

| 文書番号 | 文書の種類 |

|---|---|

| 1号 | 1. 不動産、鉱業権、無体財産権、船舶、航空機又は営業の譲渡に関する契約書 |

| 2. 地上又は土地の賃貸権の設定又は譲渡に関する契約書 | |

| 3. 消費賃貸に関する契約書 | |

| 4. 運送に関する契約書 | |

| 2号 | 請負に関する契約書 |

| 3号 | 約束手形、為替手形 |

| 4号 | 株券、出資証券、社債券、投資信託等の受益証券 |

| 5号 | 合併契約書又は吸収分割契約書等 |

| 6号 | 定款 |

| 7号 | 継続取引の基本契約書 |

| 8号 | 預貯金証書 |

| 9号 | 貨物引換証 |

| 10号 | 保険証券 |

| 11号 | 信用状 |

| 12号 | 信託行為に関する契約書 |

| 13号 | 債務保証の契約書 |

| 14号 | 金銭又は有価証券の寄託契約書 |

| 15号 | 債権譲渡又は債務引受の契約書 |

| 16号 | 配当金領収書又は配当金振み通知書 |

| 17号 | 1.売上代金に係る金銭又は有価証券の受取書 |

| 2.売上代金以外の金銭又は有価証券の受取書 | |

| 18号 | 預金/貯金通帳 |

| 19号 | 消費賃貸通帳、請負通帳 |

| 20号 | 判取帳 |

課税文書や収入印紙については国税庁のHPにて詳しい説明がなされています。こちらもお読みいただくと印紙税への理解が一層深まるでしょう。

本記事では、注目されている4社の経費精算システムを徹底比較した資料を無料配布しています。経費精算業務の効率化を進めたい方は下記からご覧ください。

【関連する無料ガイドブック】

▶ 経費精算システム選び方ガイド【4社の比較表付き】

※すぐにPDF資料をお受け取りいただけます

印紙税の金額一覧

この章では、収入印紙の金額について詳しく見ていきます。

領収書にかかる収入印紙

領収書は上記の課税文書の17号文書に分類されます。

17号文書は「売上金にかかる受取書」「売上代金以外の受取書」の2つに分けられ、それぞれ印紙の金額が異なります。

それぞれ見ていきましょう。

収入印紙が必要な領収書の種類 1. 売上代金にかかる受取書

売上代金とはサービス・商品を提供することにより得られる対価のことをいいます。

平成26年3月以前は、3万円以上の受取書には印紙が必要でしたが、法改正により現在では5万円未満のものが課税対象でなくなりました。

領収書(受取書)の金額ごとに、必要な収入印紙の金額は以下の通り定められています。

| 受取金額 | 印紙税額 |

|---|---|

| 5万円未満 | 非課税 |

| 5万円以上100万円以下 | 200円 |

| 100万円超200万円以下 | 400円 |

| 200万円超300万円以下 | 600円 |

| 300万円超500万円以下 | 1千円 |

| 500万円超1千万円以下 | 2千円 |

| 1千万円超2千万円以下 | 4千円 |

| 2千万円超3千万円以下 | 6千円 |

| 3千万円超5千万円以下 | 1万円 |

| 5千万円超1億円以下 | 2万円 |

| 1億円超2億円以下 | 4万円 |

| 2億円超3億円以下 | 6万円 |

| 3億円超5億円以下 | 10万円 |

| 5億円超10億円以下 | 15万円 |

| 10億円超 | 20万円 |

| 受取金額未記載 | 200円 |

収入印紙が必要な領収書の種類 2. 売上代金以外の受取書

借入金や保険金、損害賠償金などは、これらの金銭を受け取ることにより、サービス・商品を提供することにならないため売上代金には含まれません。

売上代金以外について発行する受取書(領収書)については、5万円以上であれば一律200円の収入印紙が必要です。

| 受取書の金額 | 印紙税額 |

|---|---|

| 5万円未満 | 非課税 |

| 5万円以上 | 200円 |

| 受取金額未記載 | 200円 |

契約書にかかる収入印紙

領収書に続き、契約書にかかる収入印紙について説明します。

課税文書のうち、いわゆる「契約書」として挙げられているのが1、2、5、7、12、13、14、15号文書の8種類です。

契約書だからといって常に印紙が必要となるわけではなく、上記の8種類いずれかに該当すれば印紙が必要となってきます。

収入印紙が必要な契約書|2号文書

2号文書とは請負に関する契約書です。工事契約書、工事注文請書、広告契約書などがこれにあたります。

2号文書に該当するかどうかは判断がやや難しく、契約書に貼る印紙の判断に悩む人も多いです。

2号文書にかかる印紙の金額一覧は以下の通りです。

【2号文書の印紙金額の一覧】

| 受取書の金額 | 印紙税額 |

|---|---|

| 1万円未満 | 非課税 |

| 1万円以上超100万円以下 | 200円 |

| 100万円超200万円以下 | 400円 |

| 200万円超万円以下 | 1千円 |

| 300万円超500万円以下 | 2千円 |

| 500万円超1千万円以下 | 1万円 |

| 1千万円超5千万円以下 | 2万円 |

| 5千万円超1億円以下 | 6万円 |

| 1億円超5億円以下 | 10万円 |

| 5億円超10億円以下 | 20万円 |

| 10億円超50億円以下 | 40万円 |

| 50億円超 | 60万円 |

| 契約金額未記載 | 200円 |

収入印紙が必要な契約書|7号文書

7号文書とは、継続的取引の基本となる契約書のことです。

売買取引基本契約書や代理店契約書、業務委託契約書などがこれにあたります。

印紙税額は一律4千円で、契約期間が3ヶ月以内のものは対象となりません。

どの課税文書に該当するかを判断するためには、実際の契約書の文言、契約が結ばれた背景、当事者の思惑などの状況を考慮する必要があります。

判断に困った場合には最寄りの税務署に文書を持参して相談するなどしましょう。

収入印紙に関わる注意点

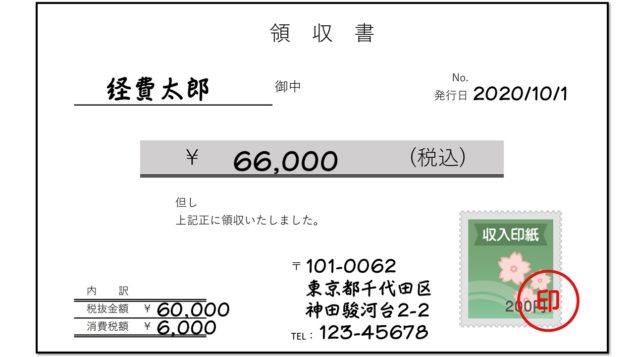

収入印紙は、実は領収書などに貼るだけでは効力がなく、消印(割印)を押す必要があります。

また、「消費税を含んだ金額で考える?」「クレジットカードで払った領収書には印紙が不要?」「間違えて貼ってしまったら?」といった疑問をこの章では解決します。

収入印紙に必要な「消印(割印)」とは?

領収書や契約書に収入印紙を貼ったら、上の図のように印紙と文書をまたいだ消印をすることにより初めて効力を持ちます。

印紙は貼っただけでは納税したことにはなりません。

消印には印紙の再利用を防ぐ目的があります。

印鑑で収入印紙に消印を押す方法が一般的ですが、ボールペンなどによる発行者の署名も消印として効力を持ちます。

しかし、企業間の契約書においては代表者印を使うことが定例となっているので、あえて一般的な方法から外れる必要はないでしょう。

あくまでイレギュラーな状況に対応する知識として覚えておきましょう。

収入印紙を貼らないとペナルティはある?

では、印紙税を払わなければどうなってしまうのでしょうか。

文書を作成した時点で収入印紙を貼っていなくとも、その場では何も起きません。

作成された文書に収入印紙が貼付しているかどうか、税務署がリアルタイムで把握することは不可能だからです。

しかし、税務調査などに基づいて税務署が印紙の有無を調べる機会はたくさんあります。

収入印紙が貼られていないことが明らかとなった場合、「過怠税」というペナルティが発生し、本来納めるべきだった印紙税の3倍の額(印紙税額+その2倍相当額の合計)を徴収されることになります。かつ、全額が過怠税という扱いになりますので、税金計算上の経費にもなりません。

課税文書には必ず適切な額の収入印紙を貼付しましょう。

なお、収入印紙の貼り付けは領収書の発行側の義務なので、印紙が貼られていない領収書を受け取った場合のペナルティはありません。

また、以下の領収書には、金額が5万円以上であっても収入印紙は不要です。

- クレジットカードでの支払いへの領収書

- PDFで電子上発行した領収書

- FAXで送付する領収書

クレジットカードは実際に金銭のやり取りが発生しない信用取引にあたるので、領収書にクレジットカードでの取引である旨を記載すれば印紙は不要です。

ただし、電子マネー決済は現金の取引と同じとみなされているので、領収書に収入印紙を貼る必要があります。

PDFやFAXなどはデータなので、課税文書の発行とはみなされません。

消費税はどのように考える?

領収書に印紙を貼る際の注意点が領収書の内訳です。

例えば、商品価格49,000円の税込額は53,900円となりますが、印紙税の課税対象には消費税分は含まれませんのでこの領収書には本来印紙を貼る必要はありません。

しかし、内訳を記載しないと53,900円が課税対象となってしまい、印紙を貼らなければならなくなってしまいます。

消費税と印紙税の二重課税を避けるためにも、領収書には必ず内訳を記載するようにしましょう。

税抜5万円ちょうどの領収書に収入印紙は必要?

上で説明した通り、「5万円未満」の領収書は印紙税が非課税です。「〜未満」という表現は、その数よりも小さい数字のことを指します。この場合、49,999円の領収書までが非課税で、50,000円ちょうどの領収書には200円の収入印紙が必要となります。

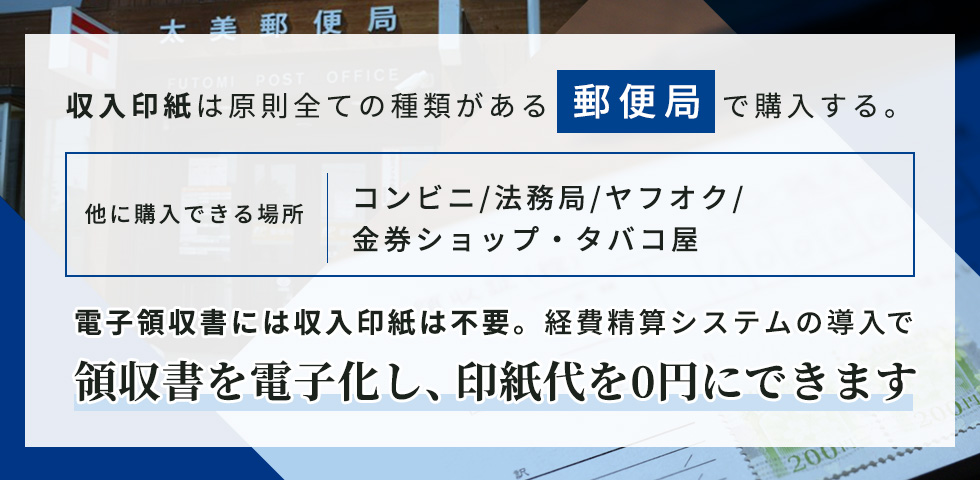

収入印紙の購入方法は?

印紙は法務局や郵便局のほか、コンビニエンスストアでも購入することが可能です。

しかし、コンビニエンスストアの印紙の取り扱いは200円が基本で、高額な印紙は取り扱いがない場合があります。

また、地域や店舗によっても取り扱いが異なるので事前に確認したほうが良いでしょう。

コンビニや郵便局での購入方法は下記記事で詳しく解説しています。

収入印紙を間違えて貼ってしまったら?

必要とされる金額以上の印紙を貼ってしまったり、非課税の文書に印紙を貼ってしまった場合はそのままの状態で税務署に持ち込みましょう。

税務署で手続きを行うことで過剰に貼り付けた分の収入印紙の金額が返還されます。

ただし、課税文書を作成した日から5年を経過したものは還付の対象になりませんので、早めに持っていくようにしましょう。

収入印紙と収入証紙との違いは?

「収入印紙」と「収入証紙」、どちらも名前が似ており租税や手数料などの納入のために使用しますが、収納先が異なります。

- 収入印紙:政府が法律に基づき印紙税や登録税、手数料、罰金、科料などを徴収する手段として発行

- 収入証紙:地方自治体が条例に基づいて租税や手数料、使用料などを徴収する手段として発行

収納先が違うため両者に互換性はなく、印紙税の支払いに収入証紙は使用できません。間違って購入することがないように注意しましょう。

自治体によっては収入証紙制度が廃止されているところもあり、東京都は2011年3月31日、広島県は2014年11月1日、大阪府は2018年10月1日をもって収入証紙を廃止しました。

まとめ

ここまで、収入印紙と印紙税の関係について、領収書や契約書などの代表例を紹介しつつ解説しました。

特に身近な課税文書である領収書は、5万円未満は非課税、それ以上には200円の印紙税がかかることを覚えておきましょう。

課税文書の該当区分を判断することが難しい場合は税務署に相談に行くのが無難です。

適切な収入印紙を貼付し、無駄のない印紙税納付を心がけましょう。

【関連する無料ガイドブック】

▶ 領収書の山に埋もれない!経理担当のための「領収書保管マニュアル」

※すぐにPDF資料をお受け取りいただけます