この記事は約 11 分で読めます。

交通費の計算方法をどう決めるかは、経理・総務担当者にとって小さくないテーマです。電車・バス・タクシー・自家用車など交通手段ごとにルールを決めないと、従業員ごとに判断がばらつき、精算の手間や不満につながりやすくなります。また、通勤定期区間と業務上の移動が重なる場合や、通勤手当の非課税限度額との関係も整理しておかないと、二重払い・課税漏れといったリスクも生まれます。

本記事では、交通費の計算方法を「交通手段別の基本ルール」「定期区間控除の考え方」「通勤手当との違い」という3つの観点から整理し、社内規定とあわせて迷いなく運用するためのポイントを解説します。

交通費計算の基本Q&A

まずは、経理・総務担当者からよく寄せられる「交通費計算」に関する疑問をQ&A形式で整理します。全体像を先に押さえておくことで、自社のルールづくりや見直しのポイントがイメージしやすくなります。気になる質問だけを拾い読みしても理解しやすい構成になっていますので、知りたいところから確認してみてください。

Q1. そもそも交通費はどう計算すればよいですか?

A. 業務で発生した移動費を「交通手段ごとのルール」に沿って計算し、通勤手当と重複しない範囲で実費精算するのが基本です。電車・バスは最も経済的・合理的なルートの運賃、自家用車は走行距離×1kmあたりの単価、出張の新幹線は運賃+特急料金を社内規定に従って精算します。

Q2. 自家用車での移動はどのように計算するのが一般的ですか?

A. 多くの企業では「走行距離 × 1kmあたりの単価」で計算します。ガソリン単価や通勤手当の非課税限度額などを参考に、社内で1kmあたり◯円とあらかじめ決めておくと、従業員間の公平性と事務処理のしやすさが両立しやすくなります。

Q3. 通勤定期区間を含む移動の交通費はどう控除すべきですか?

A. 通勤定期でカバーされている区間の運賃は、業務上の交通費から控除するのが原則です。たとえば、自宅A駅〜会社C駅が定期区間で、訪問先D駅までA→B→C→Dと移動した場合、会社C駅〜D駅分のみを精算対象とする運用が一般的です。

Q4. 交通費と通勤手当の違いは何ですか?

A. 業務に伴う都度の移動費が「交通費(旅費交通費)」、自宅と会社の通勤にかかる費用を補助するのが「通勤手当」です。交通費は原則として業務上の必要経費として扱われますが、通勤手当には交通手段や距離に応じた非課税限度額があり、それを超える部分は給与として課税される点が異なります。

交通費精算とは何を指し、なぜ経理にとって重要なのか?

交通費精算とは、従業員が業務のために立て替えた移動費を社内規定と税法に沿って清算するプロセスであり、従業員との信頼関係とコンプライアンスを守る上で不可欠な業務です。例えば、顧客先への訪問や出張、セミナーへの参加などで発生した電車代やバス代、新幹線代などがこれにあたります。経理担当者の役割は、申請された交通費が社内規定や税法に則って正しく計算されているかを確認し、適切に処理することです。この業務は、単にお金を支払うだけでなく、会社の経費を正しく管理し、税務上も適切な処理を行うという、非常に重要な役割を担っています。

なぜ交通費の正確な計算が重要なのか

交通費の計算を正確に行うことは、いくつかの重要な理由から不可欠です。第一に、従業員との信頼関係を維持するためです。計算ミスによる支払いの遅延や金額の間違いは、従業員の不満や不信感に直結します。第二に、法令に沿った運用(コンプライアンス)の遵守です。不適切な経費精算は、税務調査で指摘されるリスクがあり、追徴課税などのペナルティにつながる可能性も否定できません。そして第三に、会社の利益を守るためです。過払いや不正な申請を見逃すことは、会社の資金を不必要に流出させることになります。日々の細かな作業に思えるかもしれませんが、交通費の精算は会社の健全な経営を支える土台の一つなのです。

交通費精算の運用を安定させるには、申請から承認・精算までの一連の流れと、差し戻しやミスを防ぐチェックポイントを先に整理しておくことが重要です。具体的な手順と注意点は以下の記事で確認してください。

交通手段ごとの交通費は、どの計算式・ルールで算出すべきか?

電車・バス・新幹線・タクシー・自家用車などの交通手段ごとに、支給の前提条件と計算式をあらかじめ決めておくことで、ミスやトラブルを大幅に減らせます。ここでは、特に間違いが発生しやすい交通手段を中心に、正確な計算方法を具体的に解説します。

交通費の計算方法を決める際は、交通手段ごとに「どの金額を基準に、どのような条件で支給するか」を整理しておくことが重要です。以下の表では、代表的な交通手段ごとの基本ルールと注意点を一覧にまとめました。まずは全体像を押さえたうえで、自社の運用と照らし合わせてみてください。

表:【交通手段別】交通費計算方法の基本ルール早見表

| 交通手段 | 基本ルール・計算式 | 主な注意点 |

|---|---|---|

| 電車・バス | 最も経済的かつ現実的なルートの運賃を基準に精算する。 | IC料金と切符料金のどちらを基準にするか、乗り換え回数や所要時間とのバランスを社内規定で統一しておく。 |

| 新幹線・特急 | 運賃+特急料金(自由席・指定席など)を精算する。 | グリーン車やグランクラスなどの利用可否、座席の種類ごとの上限金額を規定しておかないと、従業員間で不公平感が生じやすい。 |

| タクシー | 原則として領収書金額を実費精算する。 | 「終電後」「悪天候時」「荷物が多い場合」など、利用を認める条件をあらかじめ明文化しておくことで、不必要な利用やトラブルを防ぎやすくなる。 |

| 自家用車 | 走行距離 × 1kmあたりの単価で精算する。 | 1kmあたりの単価の根拠(ガソリン価格や通勤手当の非課税限度額など)と、走行距離の算出方法(地図アプリ等)を社内で統一しておく。 |

| 飛行機 | 原則として最も経済的な運賃(早期割引運賃等)を上限として精算する。 | ビジネスクラス等の利用条件、マイレージの扱い(会社帰属か個人帰属か)をあらかじめ決めておく。 |

電車・バス代の計算方法と「最も安いルート」の原則

電車やバスの交通費は、多くの従業員が利用するため、精算業務の中でも最も頻繁に発生します。計算の基本原則は、「業務上、合理的かつ最も経済的な経路(最安ルート)」で精算することです。従業員から申請された経路が、本当に最安ルートであるかを確認する必要があります。多くの経理担当者は、乗り換え案内サイトやアプリを利用して、出発地と目的地を入力し、料金を一件ずつ確認しています。この際、ICカード利用時の料金と切符購入時の料金が異なる場合があるため、社内規定でどちらを基準にするかを明確に定めておくことが重要です。一般的には、より安価なICカード料金を基準とする企業が多いようです。

新幹線・特急列車の計算方法

出張などで利用される新幹線や特急列車は、運賃に加えて特急料金がかかるため、計算が少し複雑になります。指定席か自由席かによっても料金が異なるため、社内規定でどの座席までを認めるかを定めておく必要があります。例えば、「自由席の利用を原則とするが、長距離移動の場合は指定席を認める」といったルールです。また、出張パックや早割などを利用して従業員がチケットを手配した場合、領収書の金額に基づいて精算するのが一般的です。申請された金額が妥当であるかを確認するためにも、領収書の提出を義務付けることがトラブル防止につながります。

タクシー代の精算で確認すべきこと

タクシーの利用は、その必要性を慎重に判断する必要があります。「公共交通機関がない深夜の移動」や「重い機材を運ぶ場合」など、利用を認める条件を社内規定で具体的に定めておくことが不可欠です。精算時には、領収書の確認が必須となります。領収書には、利用日、金額、タクシー会社の名称が記載されているかを確認しましょう。また、高速道路を利用した場合は、その料金が別途記載されているかもチェックします。申請された利用区間と領収書の金額に大きな乖離がないかを確認することも、不正利用を防ぐ上で重要です。

自家用車・社用車を利用した場合の計算方法

従業員の自家用車を業務で利用した場合、交通費はガソリン代として支給するのが一般的です。この計算方法は、多くの企業で「走行距離 × 1kmあたりのガソリン単価」という計算式が用いられています。ガソリン単価は、市場価格の変動を考慮し、会社が独自に設定します(例:1kmあたり15円など)。走行距離は、出発地と目的地の距離をGoogleマップなどの地図アプリで算出し、申請内容と相違がないかを確認します。この方法は、従業員間の公平性を保ちやすいというメリットがあります。一方で、駐車場代や高速道路料金が発生した場合は、実費精算となるため、領収書の提出を求める必要があります。

各交通手段ごとの計算式やルールを整理したうえで、交通費計算の全体像もおさらいしておきたい方は、以下の記事も参考にしてください。

通勤定期区間と業務上の交通費が重なる場合、どのように控除計算すればよいか?

通勤定期でカバーされる区間の運賃は交通費から差し引き、「定期区間以外の実費のみ」を精算対象とするのが基本ルールです。交通費精算の中でも、経理担当者を最も悩ませるのが「定期区間の控除」ではないでしょうか。通勤で利用している区間と業務での移動区間が重複した場合、会社が支給している通勤手当(定期代)と二重で支払うことを防ぐために、重複区間の運賃を差し引いて計算する必要があります。この作業はミスが非常に発生しやすく、担当者の大きな負担となっています。

なぜ定期区間の控除が必要なのか

会社が従業員に支給する通勤手当は、自宅から会社までの通勤にかかる費用を補助するものです。一方で、業務で発生する交通費は、会社の命令で移動した際にかかる費用です。もし、営業先へ向かう際に自宅最寄り駅から会社の最寄り駅までの定期区間を通るのであれば、その区間の運賃はすでに通勤手当でカバーされていることになります。そのため、業務上の交通費として申請された金額から、この重複区間分を控除しなければ、会社は同じ区間に対して二重に費用を支払うことになってしまいます。これは経費の適正な管理という観点から、必ず行わなければならない重要な処理です。

具体的な控除計算のステップとよくあるミス

では、具体的にどのように計算すればよいのでしょうか。例を挙げて見てみましょう。

- 前提条件

- 自宅の最寄り駅:A駅

- 会社の最寄り駅:C駅

- 通勤定期区間:A駅 ⇔ C駅

- 訪問先:D駅

- 移動ルート:A駅 → B駅 → C駅 → D駅

この場合、従業員が申請すべき交通費は、会社の最寄り駅であるC駅から訪問先のD駅までの往復運賃のみです。A駅からC駅までの区間は、通勤定期券でカバーされているため、精算対象外となります。

経理担当者は、申請されたルート(例:A駅→D駅)の中に、対象従業員の定期区間(A駅→C駅)が含まれていないかを一件ずつ確認し、もし含まれていれば、その区間分の運賃を差し引いて計算し直す必要があります。この確認作業は、従業員一人ひとりの定期区間を把握し、申請ルートと照合するという非常に手間のかかる作業です。特に、従業員数が多くなると、その負担は計り知れません。よくあるミスとしては、控除すべき区間を見逃して過払いしてしまうケースや、逆に誤って多く控除してしまい、従業員から問い合わせを受けるケースなどが挙げられます。

通勤定期区間と業務上の移動が重なるケースでは、「どこまでを通勤手当とみなし、どこからを交通費として精算するか」が分かりにくくなりがちです。判断が担当者ごとにぶれてしまうと、従業員の不満や二重払いのリスクにもつながります。よくあるパターンを整理したのが、次の表です。

表:【ケース別】通勤定期区間と業務上の交通費の控除パターン

| ケース | 通勤定期区間 | 精算対象となる区間 | コメント |

|---|---|---|---|

| ① 自宅→会社→訪問先 | 自宅A駅〜会社C駅 | 会社C駅〜訪問先D駅の往復分 | 通勤定期でカバーされているA駅〜C駅分は通勤手当に含まれるため、業務上の交通費からは控除する。 |

| ② 自宅→訪問先→会社 | 自宅A駅〜会社C駅 | 自宅A駅〜訪問先B駅、訪問先D駅〜会社C駅 | 通勤定期区間外の移動のみを精算対象とし、A駅〜C駅に相当する部分は二重払いにならないよう控除する。 |

| ③ 途中駅から直行・直帰 | 自宅A駅〜会社C駅 | 途中駅B駅〜訪問先D駅など、定期区間と重ならない部分 | 自宅最寄り駅とは別の駅から乗車する場合など、通勤定期区間と重ならない区間は原則として全額精算とする。 |

| ④ 在宅勤務日+臨時出社 | 自宅A駅〜会社C駅 | 会社への臨時往復分をどう扱うかは社内規定で決定 | 在宅勤務が多い社員の臨時出社分を交通費として精算するか、通勤手当に含めるかは、働き方や給与設計とのバランスを踏まえてルール化が必要。 |

交通費精算の手作業を、どのステップから効率化すべきか?

交通費の計算方法とルールを決めたら、「どの順番で見直し・効率化を進めるか」も整理しておくと運用が安定します。本記事では、次の3ステップでの見直しをおすすめしています。

- 申請フォーマットとチェック項目を標準化する

- 社内規定を整備し、従業員にわかりやすく周知する

- 経費精算システムの導入などデジタル化で手作業を減らす

交通費の計算は確認事項が多く、非常に煩雑です。毎月のように繰り返されるこの作業を、少しでも楽に、そして正確に行うためには、業務の進め方を見直すことが重要です。

ステップ1:エクセルテンプレートの活用と限界

まず手軽に始められるのが、エクセルを活用した交通費精算のテンプレート化です。申請書のフォーマットを統一することで、従業員が必要事項を記入しやすくなり、経理担当者も確認作業がスムーズになります。例えば、「日付」「出発地」「目的地」「利用交通機関」「運賃」などの項目を設け、関数を組み込んで合計金額が自動で計算されるようにしておくと便利です。インターネットで無料のテンプレートを探して、自社用にカスタマイズするのも良いでしょう。

しかし、エクセルでの運用には限界もあります。入力はあくまで手作業であるため、入力ミスや計算式の破損といった人の手によるミス(ヒューマンエラー)を防ぐことはできません。また、経路の妥当性や定期区間の重複チェックは、結局担当者が一件ずつ手作業で検索・確認する必要があり、根本的な工数削減にはつながりにくいのが実情です。

ステップ2:社内規定の整備と周知徹底

次に重要なのが、交通費精算に関する社内規定を明確に定め、全従業員に周知徹底することです。ルールが曖昧であることが、不要な確認作業や問い合わせ、差し戻しの最大の原因となります。「どのような場合に交通費として認められるのか」「タクシー利用が許可される条件は何か」「申請の締め日はいつか」といった基準を明文化することで、従業員は迷わず申請でき、経理担当者はそのルールに基づいて一貫したチェックが可能になります。規定を作成するだけでなく、入社時の研修で説明したり、社内ポータルに掲載したりして、誰もがいつでも確認できる状態にしておくことが大切です。

ステップ3:申請・承認フローの見直し

紙やエクセルファイルがメールでバラバラに送られてくるような状況では、申請の抜け漏れや管理の煩雑化を招きます。申請から承認、そして精算までの流れを一本化し、最適化することも効率化の重要なポイントです。例えば、申請は必ず特定の共有フォルダに提出してもらう、上長の承認印を得てから経理に提出する、といったルールを設けるだけでも、業務は格段に進めやすくなります。しかし、このフローも結局は手作業がベースであり、承認のためのハンコリレーや、書類の物理的な移動に時間がかかるという課題は残ります。

交通費計算の効率化は、紙・エクセルの見直しからICカード連携、経費精算システム導入へと段階的に進めることで、現場の負担を抑えながら定着させやすくなります。具体的な移行ステップは、以下の記事で解説しています。

交通費精算の社内規定には、最低限どの項目を盛り込むべきか?

支給対象となる交通手段、支給上限、定期区間・タクシー利用・自家用車利用の扱いなどを明文化し、従業員への周知徹底までセットで行うことが重要です。交通費精算に関する従業員とのトラブルを防ぐため、規定を作成する際には以下の項目を盛り込むことをお勧めします。

規定に盛り込むべき必須項目

最低限、以下の項目は規定に含めるようにしましょう。まず、「精算の対象となる交通費」の定義です。業務命令による移動であることを明確にします。次に、「利用可能な交通機関」です。新幹線や飛行機の利用クラス、タクシー利用の条件などを具体的に定めます。そして、「申請手続きの方法」です。使用する申請書のフォーマット、提出期限、承認ルートなどを記載します。さらに、「領収書の取り扱い」も重要です。どのような場合に領収書が必要か、紛失した場合の対処法などを決めておきます。最後に、「不正申請への対応」です。万が一、不正が発覚した場合の罰則規定を設けることで、抑止力となります。

規定作成後の周知と運用のコツ

規定は、作成して終わりではありません。全従業員にその内容を理解してもらい、遵守してもらうことが最も重要です。社内説明会を開催したり、分かりやすくまとめたマニュアルを配布したりするなど、丁寧な周知活動を心がけましょう。また、運用を開始した後も、従業員から質問が多かった項目や、判断に迷うケースが発生した場合には、規定をより分かりやすく改訂していく柔軟な姿勢も大切です。規定が形骸化しないよう、定期的に見直しを行うことが、スムーズな運用のコツと言えるでしょう。

交通費と通勤手当の違いと、通勤手当の非課税限度額はどう整理すべきか?

業務上の交通費は原則非課税ですが、通勤手当には交通手段・距離ごとの非課税限度額があり、超過分は課税対象になるため、支給ルールとあわせて整理しておく必要があります。経理担当者として、交通費と通勤手当の違いを正しく理解し、税法上のルールを把握しておくことは非常に重要です。

同じ「移動にかかる費用」でも、交通費と通勤手当では、対象となる移動や税務上の扱いが大きく異なります。ここを曖昧にしたまま運用すると、社内での説明が難しくなるだけでなく、税務リスクにもつながりかねません。両者の違いを一目で比較できるよう、ポイントを次の表に整理しました。

【比較】交通費(旅費交通費)と通勤手当の違い

| 項目 | 交通費(旅費交通費) | 通勤手当 | 実務上のポイント |

|---|---|---|---|

| 対象となる移動 | 出張・営業訪問・研修参加など、業務のために発生する一時的な移動 | 自宅と会社の往復にかかる通勤のための移動 | 同じ「移動費」でも、業務上の移動か、日々の通勤かで扱いが大きく異なる。 |

| 支給・精算方法 | 原則として実費精算(領収書や経路情報などに基づいて支給) | 毎月一定額を支給(定期代や距離に応じた金額など) | 交通費は都度精算、通勤手当は給与とあわせて毎月支給するケースが多い。 |

| 税務上の扱い | 業務に必要な費用として原則非課税 | 交通手段・通勤距離等に応じた非課税限度額まで非課税。限度額を超える部分は給与として課税。 | 通勤手当の金額設定によっては、源泉徴収・年末調整の対象となるため、税務上の確認が重要。 |

| 社内規定で決めるべきこと | 対象となる交通手段、精算単価、必要な証憑、申請・承認フロー | 支給対象者、支給方法(定期代・距離制など)、上限額、マイカー通勤の扱い | 両者のルールが曖昧だと、二重払い・不公平感・税務リスクにつながるため、セットで整備することが望ましい。 |

通勤手当の非課税限度額とは

この非課税となる限度額は、交通手段によって定められています。電車やバスなどの公共交通機関のみを利用している場合は、最も経済的かつ合理的な経路の1ヶ月の定期券代で、最高15万円までが非課税となります。マイカーや自転車などで通勤している従業員に対しては、通勤距離に応じて非課税限度額が定められています。この限度額を超えて支給した分は、給与として課税対象となるため、正確な管理が必要です。

表:自動車や自転車などで通勤している人の非課税となる1か月あたりの限度額

| 片道の通勤距離 | 1か月あたりの限度額 |

| 2km未満 | (全額課税) |

| 2km以上10km未満 | 4,200円 |

| 10km以上15km未満 | 7,100円 |

| 15km以上25km未満 | 12,900円 |

| 25km以上35km未満 | 18,700円 |

| 35km以上45km未満 | 24,400円 |

| 45km以上55km未満 | 28,000円 |

| 55km以上 | 31,600円 |

出典:国税庁「No.2585 マイカー・自転車通勤者の通勤手当」

通勤手当の非課税・課税の線引きは、交通手段の組み合わせや距離区分で判断が複雑になりやすいポイントです。具体例での見分け方まで確認したい場合は、以下の記事も併せて参照してください。

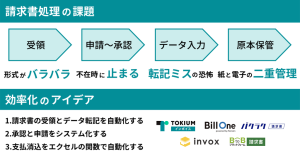

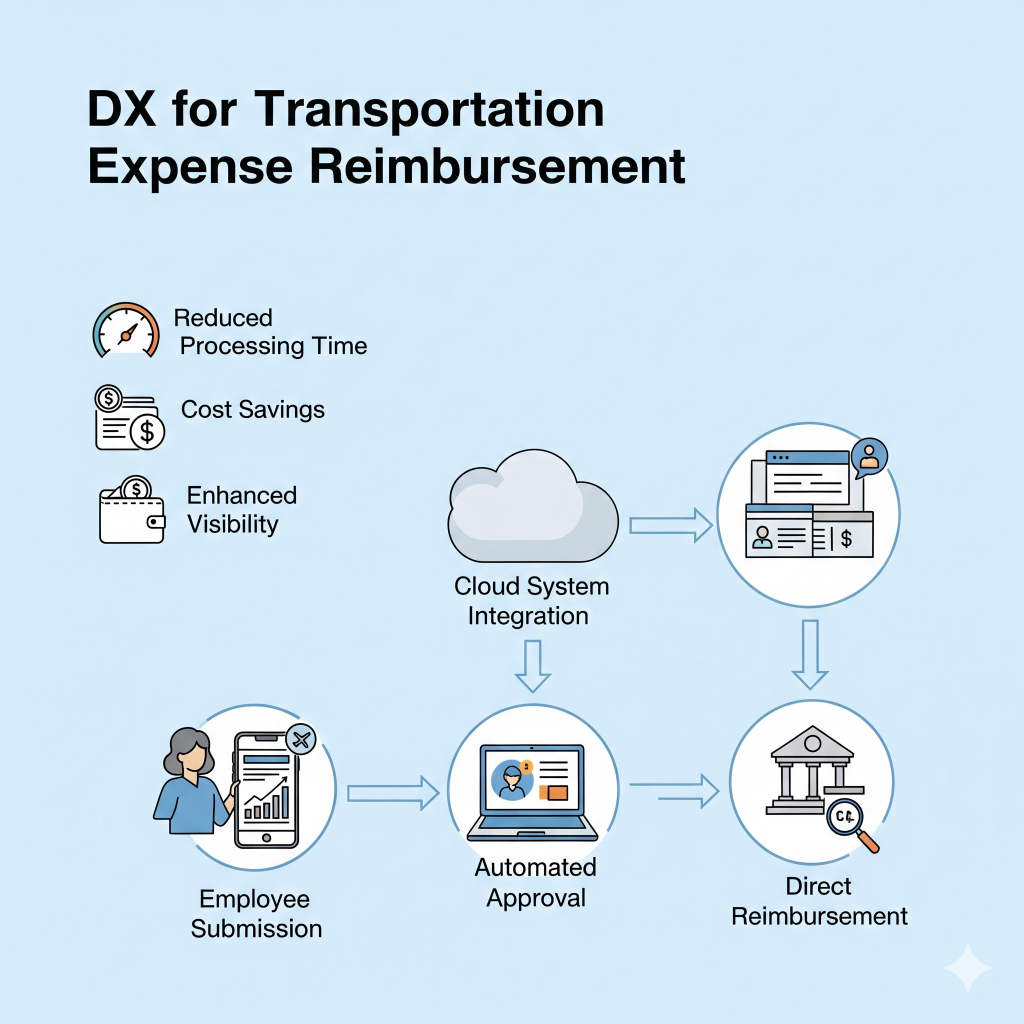

交通費精算のどの課題に、経費精算システムが特に効果を発揮するか?

経費精算システムを導入すると、経路検索・定期区間控除・申請内容チェックを自動化でき、手作業では避けられなかったミスと残業を大幅に削減できます。エクセルでの管理や規定の整備だけでは、経路の検索、定期区間の確認、申請内容のチェックといった、時間と手間のかかる作業はなくなりません。もし、あなたが日々の精算業務に限界を感じ、もっと本質的な業務に時間を使いたいと願うなら、「経費精算システム」の導入を検討する価値は大いにあります。

なぜ今、経費精算システムが必要なのか

経費精算システムは、交通費精算を含むあらゆる経費の申請から承認、精算までの一連の流れをデジタル化し、自動化するためのツールです。手作業で発生していた多くの課題を、テクノロジーの力で解決します。例えば、これまで一件ずつ行っていた経路検索や運賃確認は、システムが自動で行ってくれます。最も面倒だった定期区間の控除計算も、従業員の情報をあらかじめ登録しておけば、システムが自動で判断し、計算してくれます。これにより、経理担当者の作業負担が劇的に軽減されるだけでなく、計算ミスや確認漏れといったヒューマンエラーを限りなくゼロに近づけることができるのです。

表:手作業と経費精算システムの比較

| 比較項目 | 手作業(エクセル・紙)での精算 | 経費精算システム(TOKIUMなど) |

| 申請作業 | 従業員が経路を検索し、手入力する必要がある。入力ミスも多い。 | 乗換案内アプリと連携し、経路を選ぶだけで自動入力。入力の手間とミスがなくなる。 |

| 定期区間控除 | 担当者が一件ずつ目視で確認し、手計算で控除。ミスや見逃しが発生しやすい。 | 登録された定期区間情報を基に、システムが自動で控除計算。正確かつ高速。 |

| 確認・承認 | 紙の書類を回覧するため時間がかかる。差し戻しのやり取りも非効率。 | スマートフォンやPCからいつでも承認可能。進捗状況も可視化される。 |

| 法改正対応 | 電子帳簿保存法など、法改正のたびに運用方法の見直しが必要で負担が大きい。 | システムが自動でアップデート。法要件を満たした運用が簡単に実現できる。 |

| ガバナンス | 不正申請の検知が難しく、内部統制の観点でリスクがある。 | 社内規定に反する申請には自動でアラート。不正を牽制し、ガバナンスを強化。 |

通費計算の自動化イメージや、ICカード連携・申請フローの一元管理などを具体的に知りたい方は、以下の記事も参考にしてください。

出張費の精算は特に大変!「TOKIUM AI 出張手配」で根本から業務効率化

日々の交通費精算だけでも大変ですが、新幹線や飛行機、宿泊が絡む「出張」の精算業務は、さらに複雑で時間を要するものではないでしょうか。従業員が各自で手配したチケットやホテルの領収書と、出張申請書の内容を一つひとつ突き合わせ、規定内の金額に収まっているかを確認する作業は、経理担当者の大きな負担となっています。

従業員にとっても、高額な費用を一時的に立て替え払いするのは負担が大きく、また、領収書を保管し、後日まとめて精算申請するのも手間がかかります。こうした「手配」と「精算」がバラバラに行われていることこそが、出張費精算における非効率の根源です。

この課題を根本から解決し、出張に関わるすべての人の業務を効率化するのが「TOKIUM AI 出張手配」です。

従業員の立替・申請がゼロに。手配と精算をシームレスに連携

「TOKIUM AI 出張手配」は、出張の「手配」から「精算」までを一つのシステムで完結させ、プロセスを劇的に変革します。従業員はシステム上で出張申請を行い、承認されれば、そのままシステム内で最適な新幹線や飛行機、宿泊施設を検索・予約することができます。

最大のポイントは、手配した費用はすべて会社へ一括請求される点です。これにより、従業員による高額な立替払いが一切不要になります。さらに、手配したデータは自動で経費データとして連携されるため、従業員は領収書をもとにした面倒な精算申請作業から解放されます。

経理担当者にとっては、申請内容と領収書の突合や、金額の妥当性を一件ずつ確認する必要がなくなります。システム上で手配された正確なデータがそのまま連携されるため、確認作業は大幅に削減され、月初の繁忙期の負担を大きく軽減できるのです。

コストの見える化と規定遵守で、経費削減とガバナンスを両立

「TOKIUM AI 出張手配」の導入メリットは、単なる業務効率化に留まりません。システム上で手配を行うことで、会社の出張規定(利用できる座席クラスや宿泊費の上限など)に沿った選択肢のみを従業員に提示することが可能です。これにより、意図せず規定を超えてしまう「カラ出張」のリスクを防ぎ、出張コストの適正化とコンプライアンス遵守を徹底できます。

また、部署ごとや個人ごとの出張コストがデータとして可視化されるため、経費全体の状況を正確に把握し、より戦略的なコスト管理を行うための土台を築くことができます。非効率な手作業をなくし、コスト削減と内部統制の強化を同時に実現することこそ、「TOKIUM AI 出張手配」が提供する本質的な価値と言えるでしょう。

AIエージェントは、生成AIの回答を“業務の実行”につなげ、24時間365日・並列で処理できる「デジタル労働力」として位置づけられます。以下のNewsPicks対談(YouTube)で語られる「生成AIからデジタル労働力へ」の要点を押さえると、交通費の計算・控除・突合を「人が頑張る」から、定型はAIに流して例外だけ確認する発想へつなげられます。

よくある質問:交通費計算・通勤手当の運用で迷いやすいポイント

記事本文で交通費の計算方法や定期区間控除、通勤手当のルールを一通りご紹介しましたが、実務では細かい場面ごとに「これはどう扱うべきか?」と迷うケースも少なくありません。ここでは、経理・総務担当者からよく寄せられる質問をQ&A形式でまとめました。交通費の申請期限や端数処理の考え方、リモートワーク中心の社員への対応など、運用上の判断に迷ったときの参考にしてください。

Q. 交通費の申請期限はいつまでに設定するのがよいですか?

A. 経理締めや給与支給のスケジュールを踏まえ、月末締め・翌月◯日まで、出張後◯営業日以内など、具体的な期限を社内規定で決めておくことが望ましいです。期限を明確にしておくと、申請漏れや処理の遅れを防ぎやすくなります。

Q. 交通費は1円単位まで厳密に計算すべきでしょうか?

A. 計算自体は1円単位で行うのが原則ですが、支給額の端数処理をどこで丸めるかは社内でルール化しておくとよいでしょう。たとえば、「月次合計額を10円単位で四捨五入する」など、実務上の負担と税務上の妥当性のバランスを考えて決めます。

Q. リモートワークが中心の社員の交通費はどう扱えばよいですか?

A. テレワークが多く出社日が限られる場合は、通勤定期代ではなく「出社日に応じて実費を交通費として精算する」運用も考えられます。働き方との整合性を踏まえて、通勤手当として支給するか、交通費として精算するかを就業規則や賃金規程で明確にしておくことが重要です。

交通費計算のルールが固まったら、次の課題は「いかに人手をかけずに回すか」です。TOKIUM経費精算であれば、ICカード履歴の自動取り込みや申請内容の自動チェックにより、交通費精算業務そのものを大幅に省力化できます。加えて、経費監査AIエージェントを組み合わせることで、タクシー代の妥当性チェックなど、人の目では追い切れない不正・ミス検知まで自動化が可能です。

まとめ

本記事では、交通費の正しい計算方法から、手作業による精算業務の課題、そして経費精算システムによる解決策まで、幅広く解説してきました。

日々の交通費精算は、細かく地道な作業の連続です。しかし、その一つひとつの作業には、会社の資産を守り、従業員との信頼関係を築くという大切な意味があります。だからこそ、その方法が正しく、効率的であるべきなのです。

もしあなたが今、膨大な確認作業や差し戻しの対応に追われ、本来やるべき業務に集中できていないと感じているのであれば、それは業務のやり方を見直す絶好の機会かもしれません。エクセルでの管理や社内規定の整備は、有効な第一歩です。しかし、手作業の限界を超え、ミスや非効率といった根本的な課題から解放されるためには、経費精算システムという選択肢が極めて有効です。