この記事は約 5 分で読めます。

ソフトウェアの会計処理や資産計上と費用処理については、シンプルな会計処理と考えられている企業は多いのではないでしょうか。特に、自社にIT部門を持たない中小企業はその傾向が強いと思われます。

実は、ソフトウェアの会計処理は実に奥深いものがあります。会計上の考え方と税務上の考え方が大きく違うため、IT部門がある一定規模以上の企業では、きちんとした会計処理を行わないと税務上の問題や会計監査上の問題が発生する可能性が高くなります。

筆者は、十数年前IT全般統制などが導入され始めたころ、IT投資をマネジメントする部門に財務経理部門出身者として参加し、IT費用に係る会計処理の仕組みなどを整備した経験があります。本稿では、ソフトウェアに関する資産計上や減価償却を含む費用計上について説明しています。

【関連する無料ガイドブック】

▶ スキャナ保存制度対応チェックリスト12項

※すぐにPDF資料をお受け取りいただけます

ソフトウェアの減価償却計算方法・減損会計を解説

製作費の資産計上・費用処理に加え、税務と会計の考え方が異なるため、システム稼働後の減価償却費も中々厄介な処理となります。

特に、販売目的ソフトウェアの償却費と自社利用ソフトウェアの減損処理が税務との関連で注意しておく必要があります。

1.税務上のソフトウェアの減価償却方法

税務上、ソフトウェアの耐用年数については、その利用目的に応じて下表のとおり定められています。償却方法は、毎年一定額の減価償却費を計上する定額法となっています。

| 区 分 | 内 容 | 耐用年数 | 償却方法 |

| 開発研究用のソフトェア | 自社利用ソフトのうち研究開発用に利用するもの | 3年 | 定額法 |

| 市場販売のソフトウェア | 不特定多数のユーザー向けに開発・制作し、販売する目的のもの | 3年 | 定額法 |

| その他のソフトウェア | 研究開発用及び市場販売用以外の用途にかかるソフトウェア | 5年 | 定額法 |

定額法とは、償却資産の額を法定耐用年数で割る方法です。減価償却費とは?種類については下記記事をご参考ください。

2.会計上の市場販売目的のソフトェアの減価償却方法!計算例を紹介

研究開発費及びソフトウェアの会計処理に関する実務指針によれば、市場販売目的のソフトウェアに関する合理的な減価償却方法としては、見込販売数量に基づく方法又は見込販売収益に基づく方法の2つがあります。

会計上の減価償却費の計算方法

ソフトウェアの総見込販売数量(収益)を見積り、当年度の実績販売数量(収益)と当年度末の見込販売数量(収益)の合計に対する当年度の実績販売数量(収益)の割合分だけ減価償却費を計上する方法です。

また、毎期の減価償却額は、見込販売数量(収益)に基づく減価償却額と残存有効期間(販売可能期間)に基づく均等配分額とを比較し、いずれか大きい額を計上することになります。

残存有効期間については、原則として3年以内の年数とされ、3年を超える年数とするときには、合理的な根拠に基づくことが必要とされています。

【会計上の減価償却計算例】

取得価額:900,000円

販売可能期間:3年

年度:初年度

| 総見込販売数量 | 実績販売数量 | 見込販売数量による償却費*1 | 均等配分額による償却費*2 | 会計上の償却費 |

| 1,000本 | 500本 | 450,000円 | 300,000円 | 450,000円 |

| 1,000本 | 200本 | 180,000円 | 300,000円 | 300,000円 |

*1 取得価額×実績販売数量÷総見込販売数量

*2 取得価額÷販売可能期間(3年)

税務と会計の差異は申告調整

税務上は、耐用年数の3年にわたって定額償却を行うこととなっています。上記の例では、毎期300,000円の償却費となります。(900,000円÷3年=300,000円)

そのため、会計上の償却費が大きくなった場合には、減価償却費の過大計上として申告調整を行う必要があります。

3.自社利用ソフトウェアの減価償却費・減損会計の計算方法

税務と会計は5年定額償却で一致している

「ソフトウェア実務指針」では、自社利用ソフトウェアの耐用年数は、ソフトウェアの利用可能期間とし、原則として5年以内の年数としています。

そのため、ほとんどの企業が税務上の耐用年数の5年に合わせて減価償却費を計上しているのが実態になっています。

【減価償却計算例】

取得価額:1,000,000円

耐用年数:5年

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | |

| 会計上の償却費 | 200,000 | 200,000 | 200,000 | 200,000 | 200,000 |

| 税務上の償却費 | 200,000 | 200,000 | 200,000 | 200,000 | 200,000 |

減損会計には要注意

厄介なのは減損会計。減損会計とは、投資した金額の回収が見込めないと判断された資産について、帳簿上の価値を切り下げる会計処理です。自社利用ソフトウェアについても、減損会計の対象となるとされています。

例えばサービス提供をしているソフトウェアが、IT技術の進歩により陳腐化し、収益の獲得が期待できなくなったケースなどよくあるケースです。会計上の基本的な考え方である収益の獲得や費用の削減が確実で無い場合には費用計上すべきの考え方を背景に、ソフトウェアの減損処理を行う企業もIT企業を中心に少なくありません。

会計と税務の差異は税務上の加算調整

税務上は減損損失を損金として認めてもらうことは非常に厄介です。対国税庁との交渉は非常に労力を要し、筆者もとても苦労しました。

証憑など会計上の手続きなどを整備していたとしても、減損会計の適用により固定資産(ソフトウェアを含む)の減損損失を計上した場合、ほとんどの場合、税務上は損金不算入として、法人税申告書別表4で加算調整しているのが実態かと思います。

ここだけは押さえる!!会計と税務の考え方の違い

ソフトウェアの会計処理を難しくしているのは、会計と税務の考え方が大きく違うことにあります。会計上は、ソフトウェアの資産計上は、そのソフトウェアの利用により『将来の収益獲得又は費用の削減が確実である』と認められることが必要となります。そのため、その確実性が認められない又は不明な場合は,費用として処理することが求められています。

一方、税務上では、ソフトウェアの費用処理は、そのソフトウェアの利用により『将来の収益獲得又は費用の削減が確実である』と認められない場合に限るとされています。そのため、その確実性が認められる場合又は不明な場合は、資産計上として処理することが求められています。

| 将来の収益獲得又は費用の削減 | 会 計 | 税 務 |

| 確 実 | 資産計上 | 資産計上 |

| 不 明 | 一括費用計上 | 資産計上 |

| 確実でない | 一括費用計上 | 一括費用計上 |

ソフトウェアの定義

会計基準では、「ソフトウェアとは,コンピュータを機能させるように指令を組み合わせて表現したプログラム等をいう(会計制度委員会報告:研究開発費及びソフトウェアの会計処理に関する実務指針)」と定義されています。

税法上の定義については、具体的な概念・範囲は法人税本法上、規定されていませんが、会計上の定義と同様と考えられています。

ソフトウェアの区分は2つ

ソフトウェアの区分は内容により会計と税務の2つに分けられます。

| 会計 | 税務 | ||

|---|---|---|---|

| 区 分 | 内 容 | 区 分 | 内 容 |

| 受注制作のソフトウェア | 特定のユーザーに対し受注・制作、提供するもの | 開発研究用のソフトェア | 自社利用ソフトのうち研究開発用に利用するもの |

| 市場販売のソフトウェア | 不特定多数のユーザー向けに開発・制作し、販売する目的のもの | 市場販売のソフトウェア | 不特定多数のユーザー向けに開発・制作し、販売する目的のもの |

| 自社利用のソフトウェア | その利用により将来の収益獲得又は費用削減が確実であるソフトウェア | その他のソフトウェア | 研究開発用及び市場販売用以外の用途にかかるソフトウェア |

1.会計上の区分

会計上、ソフトウェアは、「研究開発費等に係る会計基準」によって、その制作目的に応じて、販売目的のソフトウェア及び自社利用のソフトウェアに分類されます。更に、販売目的のソフトウェアは受注制作のソフトウェア、市場販売目的のソフトウェアに分類されています。

2.税務上の区分

税務上は、「開発研究用のソフトウェア」「市場販売のソフトウェア」「その他のソフトェア」の3つに分類され、それぞれ税務上の償却年数が規定されています。研究開発費とソフトウェアの会計処理は密接に関連し、重要な会計上の論点ですが、別の機会にご紹介します。

ソフトウェアの費用計上・資産計上

基本的に、税務は、ある資産を取得するために要した費用は、すべて資産に計上することが原則であるという立場にあります。

会計上は、将来の収益獲得又は費用の削減が確実かどうかで資産計上を行いますので、どうしても両者の差異が発生します。そのため、会計上又は税務上の調整が必要となります。

市場販売のソフトウェア

ソフトウェアの製作費

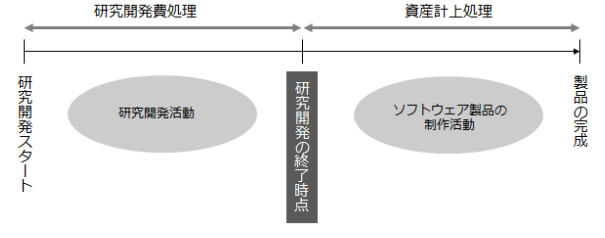

市場販売目的のソフトウェアは、研究開発活動とソフトウェアの制作活動のふたつに区分されます。このうち、研究開発活動の終了(最初に製品化された製品マスターの完成)までに発生した費用は研究開発費として発生時に費用処理されます。

製品マスター完成後の制作活動において発生した費用は「ソフトウェア」等の科目で無形固定資産として資産計上されることになります。「製品マスター」とは、製品番号を付すことなどにより販売の意思が明らかにされている必要があり、会計処理又は税務の観点からも証憑を明らかにしておく必要があります。

【出典】EY新日本有限責任監査法人「市場販売目的のソフトウェア」

完成後の改良・強化及び維持費用

製品マスターが完成した後の機能の改良・強化を行うための費用は、二つに分かれます。製品マスターの資産価値を高める費用は、原則として無形固定資産として追加計上されます。

ただし、製品マスターの「著しい改良」に該当する場合は、研究開発費とされ、発生時の費用として処理されます。又バグ取り費用などソフトウェアの機能や価値を高めない費用は、メンテ費などにより発生の都度費用計上します。

【出典】EY新日本有限責任監査法人「市場販売目的のソフトウェア」

自社利用のソフトウェア

自社利用ソフトウェアは、二つに分類できます。社内業務を効率的行う目的の自社で利用するソフトウェアと事業収益を獲得する目的で第三者に提供するソフトウェアです。

どちらのソフトウェアも、1.外部から購入する2.外部に制作を委託する3.自社で制作する又はそれぞれの組み合わせで費用が発生します。

会計上、自社利用のソフトウェアの資産計上については,そのソフトウェアの利用により「将来の収益獲得又は費用の削減が確実である」と認められることが要件です。実務上では、そのことを立証できる証憑を具体化しておく必要があります。

例えば、社内稟議書,労務費を含む適正な原価管理台帳、作業完了報告書,最終テスト報告書等を整備し、監査や税務などでの調査に耐えうる透明性を確保する必要があります。

筆者の経験では、製作費が当初予算より膨れ上がってしまった場合やレベルアップやバージョンアップの判断が難しい場合など経理処理や税務対応(有税償却など)を苦慮した経験があります。IT部門と経理部門が連携して会計上の処理をきちんと対応できる仕組みが必要です。

まとめ

ソフトウェアの会計処理は、中小企業にとっては税法基準をベースにして処理すればそれほどの負担になりません。ただ、企業会計基準に準拠する事業者やIT事業者にとっては、財務諸表に企業の実態を正しく表示する上できちんと対峙すべき課題かと思います。

特に、クラウドやSAASなど色々な形態や技術でのサービスが提供されている現在は、自社のソフトウェアの資産価値(特に事業インフラ)をきちんと把握する姿勢が重要と考えます。

『ソフトウェアの勘定科目』について詳しく知りたい方はこちらをご覧ください。

▶ 電子帳簿保存法・インボイス制度対応ガイド【全20ページ | 対応方針まで丸わかり】

※すぐにPDF資料をお受け取りいただけます