この記事は約 4 分で読めます。

「決算賞与の支給条件が分からない」

「自分の会社は決算賞与を支給したほうがいいのか、しないほうがいいのか判断できない」

こういったお悩みを抱えていませんか?決算賞与をうまく使うことができれば、会社の財務にも好影響を与えることができますが、やり方を間違えてしまうと予想外の損害を被ったり従業員にも不信感を与えてしまいます。

決算賞与とは、利益が出た場合、ボーナスと別で支給される賞与です。税金対策や従業員の福利厚生・モチベーション向上といったメリットがあります。

一般的には、支給時期は通常、3月〜4月。相場は数万円〜数十万円ということが多いです。

また、一方で役員支給分は損金計上できないなど損金計上にはいくつかのルールがありますので注意が必要です。

メリット・デメリットやルールを理解した上で、決算賞与を支給するべきか、そうでないのかを判断する助けになれば幸いです。

決算賞与とは?

決算賞与とは、ボーナスとは別で支給される賞与のことです。

年次決算を踏まえて支給されるかどうかが決まるため、ボーナスと違って支給有無も支給金額目安も決まっていません。

会社の状況や経営陣の考え方に左右されます。

決算賞与の支給対象者は一般的に、賞与支給月の前月末日の在籍していた従業員

支給対象者は社内規程で定められていることが多く、一般的には賞与支給月の前月末日に在籍していた従業員とされています。

しかし、勤務態度など様々な事情から支給されない場合もあり、企業によって差があるのが事実です。

決算賞与の支給は3月〜4月頃

決算賞与は決算の前後に支給されます。つまり、3月決算の企業であれば3月〜4月頃に支給されます。ただし決算賞与は毎年支給されるものではなく、会社の状況に応じて変動するものだとご認識ください。

ボーナスとの違いは支給時期が決まっているかどうか

ボーナスは年に2回ほど決まった時期に支給されるのに対し、決算賞与はその年の財務状況によって支給されるかどうか変わるといった違いがあります。また、ボーナスはある程度もらえる金額が決まっていますが、決算賞与は金額が決まっていません。

決算賞与の相場は数万円〜数十万円

先述したように、決算賞与はあらかじめ金額が決まっているものではないので、一概には言えませんが、数万円〜数十万円が相場です。余分に出た利益を従業員に配分するため、大企業より中小企業の方が一人当たりの支給額が多くなることもあります。

黒字なら税金対策にも

最終的な利益が黒字だった場合、会社は法人税を納入する必要があります。想定よりも利益が大きく出た場合も喜ばしいだけではないのが悩みどころ。そこで、決算賞与を支給することで法人税を節税するという方法があります。

想定以上の利益が出た場合に、税金対策と従業員への還元として支給するのが一般的です。

決算賞与の2つのメリット

メリット1. 税金対策となる

得た利益の額に応じて税金を納める必要があります。そこで、決算賞与をうまく使うとその税金を節約することができるのです。

税率35%で利益1,000万円の会社が200万円の決算賞与を行った場合を例にご説明します。

税金として納める額は、『利益×税率=納税金額』で算出します。

つまり、決算賞与を行わない場合、1,000万円×35%で350万円を税金として納めることになります。一方、決算賞与を支給すると利益から決算賞与分を引いて計算することができます。

『(利益ー決算賞与)×税率=納税金額』となるわけです。

これを例に当てはめると、(1,000万円-200万円)×35%で税額は280万円となり、決算賞与を支給しない場合と比べて70万円の節税が可能になります。

このように、税金対策の手段として決算賞与を支給する場合があるのです。そのため、上記のことを考慮して利益の何%という形で決算賞与の金額を決定するのが良いでしょう。

メリット2. 従業員のモチベーション向上につながる

日頃のやりがいはもちろんですが、実際に決算賞与という形になって還元されると従業員のモチベーションは上がります。どうせなら税金として納めるより、従業員に還元したいという経営者は少なくありません。

決算賞与の2つのデメリット

デメリット1. 会社の現金が減る

決算賞与を支給するということは、その分の現金が減るということ。むやみに支給するのではなく、きちんと今後の状況を見据えた上で金額を決定する必要があります。税金対策のために決算賞与を支給したにもかかわらず、現金が減ったことにより資金繰りが悪くなっては本末転倒です。

先述した例だと、決算賞与を支給しない場合は法人税350万円が減ることになりますが、決算賞与を支給すると決算賞与200万円+法人税280万円=合計480万円かかります。これにプラスして決算賞与に係る社会保険料も支払わなければなりません。

結果的には決算賞与を支給する方が130万円も多く支払わないといけなくなります。従業員のモチベーションや経営者の考え方は金額で換算できるものではないので一概には言えませんが、どちらが得策なのか綿密に検討してから支給可否を決定するべきです。

デメリット2. 翌年支給できなかった場合、従業員のモチベーションが大幅に下がる

「もらえたらラッキー」くらいに捉える従業員もいれば、毎年もらえるものだと捉えている従業員もいます。いずれにしても、決算賞与を支給した場合には「来年ももらえるのでは?」と期待してしまうものです。また、決算賞与がなかったことにより会社の財務状況に不信感を覚えてしまう従業員もいます。支給時には支給理由や、そもそも決算賞与がどういうものなのかをしっかりと伝えておく必要があります。

決算賞与で税金対策をするために必要なこと・注意点

決算賞与を損金として計上するために守らなければいけないルールがある

税金対策を目的として決算賞与を支給する企業が多いため、そこに不正がなかったかどうか税務調査では必ずと言っていいほど確認される項目です。

きちんと見られるからこそ、指摘を受けないようにしておかなくてはいけません。決算賞与を支給して税金対策するには、損金として未払計上する必要があります。そのためには以下の未払計上の条件を満たしていないといけません。

- 支給額を各人別に、かつ同時期に支給を受ける全ての従業員に対して通知すること

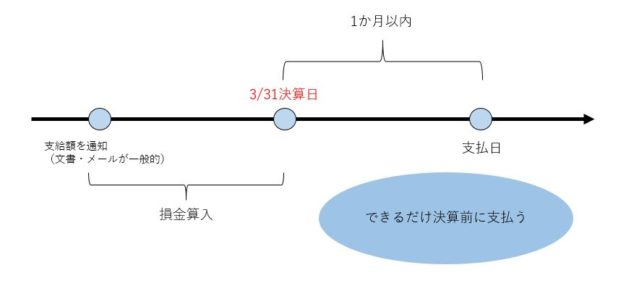

- 通知をした金額を通知した全ての従業員に対し、決算日の翌日から1ヶ月以内に支払っていること

- 支給額につき、1.の通知をした日の属する事業年度において損金経理をしていること

また、未払計上した上で、決算賞与を損金計上するために注意しなければならない点があるので、そこを2点補足しておきます。

- 決算賞与は、税務上注意決算賞与通知後、支給前に退職者が出たケース

- 通知と支給額が違うケース

社会保険料は損金計上できない

決算賞与に係る社会保険料は損金計上できません。社会保険料が確定するのは、支給月の翌月となるからです。

3月決算の場合、3月末に損金計上した決算賞与に係る社会保険料の支払債務は、その決算賞与を支払った月の末日、すなわち4月末日におけるその使用人の在職の事実をもって初めて確定することになります。その社会保険料の額について3月末において損金計上することはできません。

役員に対する決算賞与は問題ないが損金計上が認められない場合も

役員へ支給すること自体は問題ありませんが、役員に対して支払った決算賞与は損金計上が認められません。税金対策としての役割を果たすことは難しくなります。

決算賞与の未払計上要件

1.支給額を各人別に、かつ同時期に支給を受ける全ての従業員に対して通知すること

税務調査でその証明を求められることがあります。そのため、従業員への通知は書面で行い、決算日までに通知を受けた旨のサインをもらっておく必要があります。

日付が重要になるので、通知日を明記しておくことがポイントです。

2.通知をした金額を通知した全ての従業員に対し、決算日の翌日から1ヶ月以内に支払っていること

決算日後1ヶ月以内に各人に銀行振込をすれば証拠として残ります。現金支給の場合には、各人から領収書をもらっておくこと必要があります。

対象となる事業年度中に支払うことが望ましいですが、遅くとも決算日より1ヶ月以内に支払ってください。

3.支給額につき、1.の通知をした日の属する事業年度において損金経理をしていること

対象となる事業年度において経費として計上しないといけません。

特段難しいルールではないように思えますが、これらを守っていないと損金として認められず、大きな不利益を被る場合があるので注意してください。

また、未払計上をして、実際の支給は翌期に回すことも可能ですが、税務調査で否認されてしまう恐れがあるので、できる限り決算前に支払うようにしましょう。

決算後に支給する場合には、通知を書面で行う・銀行振込にするなど税務調査が入っても問題ないように証拠を残しておくことが重要です。

決算賞与を損金計上するための注意点

1.決算賞与通知後、支給前に退職者が出たケース

企業によって異なると思いますが、決算賞与通知後から賞与を支給するまでに退職した場合、決算賞与を支給しないこともあります。こう言った場合は、実際に決算賞与を支払っていないので損金算入できません。一方で、退職者に対しても実際に決算賞与を支給していれば、損金算入可能です。

2.決算賞与の通知額と支給額が違うケース

損金算入する場合は、事前に通知した決算賞与の金額と支給額が一致している必要があります。もし、ズレている場合は損金算入できないため注意が必要です。

より詳しくいうと、事前に計上した未払より支給した決算賞与が少ない場合は、そのズレが損金算入されません。例えば、事前に未払金を100万円計上していて、実際に支給した決算賞与が90万円だった場合、実支給分の90万円は損金算入されますが、差額の10万円は損金算入されません。

まとめ

いかがでしたでしょうか。

決算賞与についてまとめると下記のようになります。

- 支給時期は通常、3月〜4月。

- 相場は数万円〜数十万円。

- ボーナスと決算賞与の違いは、支給時期が決まっているかどうか。

- メリットは、税金対策になることと、従業員のモチベーション向上。

- デメリットは、会社の現金が減ることと、翌年支給できなかった場合に従業員のモチベーション低下に繋がる。

- ルールを守って損金計上する必要がある。(役員支給分は損金計上できない)

これらのことを守って決算賞与を支給していきましょう。