この記事は約 7 分で読めます。

「電子帳簿保存法(電帳法)」が2022年1月から改正されました。今回の改正では、帳簿書類の電子保存に必要な手続きの一部緩和が行われる一方で、電子取引に関するデータ保存の義務化といった規制が強化された部分もあります。

→ダウンロード:電子帳簿保存システム選び方ガイド【5社の比較表付き】

本記事では、電子帳簿保存法の対象書類の種類、保存の方法、保存期間などについて解説します。

そもそも電子帳簿保存法とは?

電子帳簿保存法は、国税関係の帳簿や書類を電子データ(電磁的記録)で保存する際の要件などを定めた法律です。1998年に最初に施行されました。

電子帳簿保存法によって、それまで紙での保存が当たり前とされていた国税に関する帳簿書類を、マイクロフィルムやクラウドなどを使用して保存できるようになりました。会計ソフトデータの保存から始まり、数回の改正を経て、現在はスキャナデータやデジタルカメラで取得した画像ファイルなどの保存も認められています。

帳簿書類の保存には、最低限守るべきルール(要件)が定められています。電子データでの保存と画像保存はともに、「真実性」(内容が本物であることや改ざんされていないこと)の確保と、「可視性」(誰でも内容を確認できること)の確保が必須です。

【概説】電子帳簿保存法の対象書類

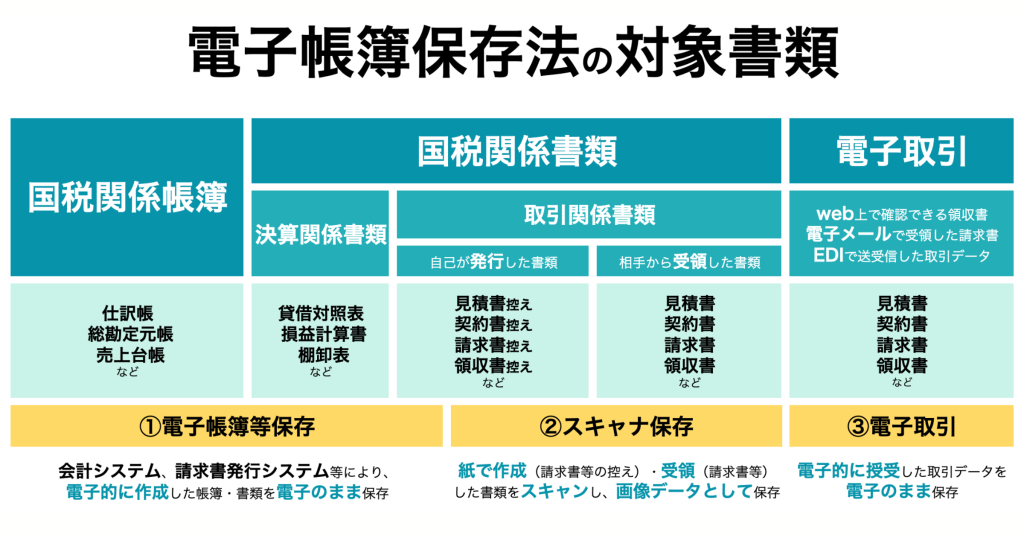

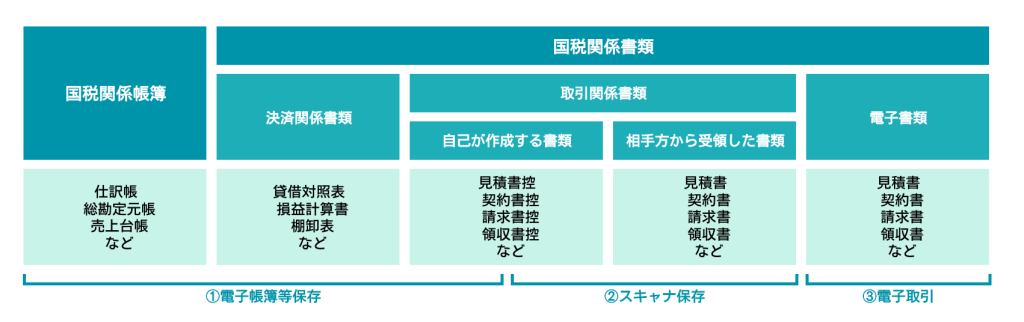

電子帳簿保存法の対象書類とは、仕訳帳や総勘定元帳などの国税関係帳簿、貸借対照表、損益計算書などの決済関係書類、契約書や領収書などの取引関係書類です。さらに、電子的に授受された取引関係書類については電子書類と称されます。

上記の対象書類ごとに、電子帳簿保存法上での電磁的記録による保存の区分は以下の3つに決められています。

- 電子帳簿等保存(会計ソフトで作成された帳簿・書類をデータのまま保存する)

- スキャナ保存(紙の請求書等をスキャンして作成した画像データとして保存する)

- 電子取引(メールで受信したPDFやWebサービス上で受け取ったデータをそのまま保存する)

次項以降では、区分別に対象書類と保存要件について紹介していきます。

電子帳簿保存法の対象書類・要件

①電子帳簿等保存

電子帳簿等保存とは、自己が最初から一貫してコンピュータで作成した帳簿書類をデジタルデータで保存することを指します。

国が定めている電磁的記録とは、電子的、磁気的、あるいは目視などができない方法で作成され、コンピューターなどで使用されるデジタルデータのことです。具体的には会計ソフトなどで生成されたデータです。記録媒体としては、USBメモリ、クラウドストレージ、光磁気ディスク、ハードディスクなどが利用可能です。

従来、この保存では税務署の事前承認が必要でしたが、2022年1月1日の改正では承認制度が廃止され、企業の負担が軽減されました。

電子帳簿等保存の対象書類

保存の対象は、以下の3つに分けられます。

- 自分で作成した国税関係帳簿

- 自分で作成した決算関係書類

- 自分で作成した取引先に提出する書類の写し

ポイントは、すべて「最初から最後までコンピューターなどを使用」「自分で作成したもの」ということです。電子帳簿等保存では、記録の開始から終了まですべての工程をコンピューターなどを用いて作業しなければなりません。

したがって、以下のようなケースは対象外となります。

- 最初は手書きで記録していたが、途中からPCなどで記録したもの

- 記録時間中に、一部の記録を手書きしたもの

電子帳簿等保存の要件

| 保存要件 | 優良 | その他 | |

|---|---|---|---|

| 記録事項の訂正・削除を行った場合に、これらの事実及び内容を確認できる電子計算機処理システムを使用する | ◯ | – | |

| 通常の業務処理期間を経過した後に入力を行なった場合に、その事実を確認できる電子計算機処理システムを使用する | ◯ | – | |

| 電子化した帳簿の記録事項とその帳簿に関連する他の帳簿の記録事項との間において、相互にその関連性を確認できる | ◯ | – | |

| システム関係書類等(システム概要書、システム仕様書、操作説明書、事務処理マニュアル等)を備え付ける | ◯ | ◯ | |

| 保存場所に、電子計算機(パソコン等)、プログラム、ディスプレイ、プリンタ及びこれらの操作マニュアルを備え付け、画面・書面に整然とした形式及び明瞭な状態で速やかに出力できるようにしておく | ◯ | ◯ | |

| 検 索 要 件 | ①取引年月日、取引金額、取引先により検索できる | ◯ | – |

| ②日付又は金額の範囲指定により検索できる | ◯ ※1 | – | |

| ③二つ以上の任意の記録事項を組み合わせた条件により検索できる | ◯ ※1 | – | |

| 税務職員による質問検査権に基づく電磁的記録のダウンロードの求めに応じられる | – ※1 | ◯ ※2 | |

※1 保存義務者が、税務職員による質問検査権に基づく電磁的記録のダウンロードの求めに応じることができる場合、検索要件の②③が不要

※2 「優良」の要件を全て満たしている時は不要

参照元:国税庁|はじめませんか、帳簿書類の電子化!

2022年改正によって、電子帳簿等保存の最低要件は3つになりました。

- 操作説明書などのシステムに関する文書を用意する

- デジタルデータの保管場所に指定の周辺機器を用意し、問題なく出力できるようにする

- 税務職員によるデジタルデータのダウンロードができるようにする

また、以下の4つは優良な電子帳簿とされるために追加で必要な項目とされています。これらの要件を満たした上で電子保存を行えば、税制優遇措置の適用も受けられます。

- 記録の変更を行った際に、その変更点がわかる会計ソフトなどを使う

- 通常の入力時間が経過したあとに入力した際に、その入力があとからわかる会計ソフトなどを使う

- デジタルデータ化した帳簿と、その帳簿に関する文書の対応関係がわかる

- 記録について、一定の検索ができる

※令和5年度税制改正大綱により、2024年1月以降、「優良な電子帳簿」にあたる書類の範囲が明確化・限定化されます。詳しくはこちらの記事をご確認ください。

関連記事:電子保存義務化の猶予が恒久に?令和5年度税制改正大綱を解説

②スキャナ保存

スキャナ保存とは、紙の書類をスキャンして電子データとして保存することをいいます。

紙の領収書や請求書などをスキャナで読み込んで生成する画像データは、解像度など画質が一定以上の場合に限り、認められています。

2022年改正では、税務署の事前承認の廃止とともに、スキャンデータへのタイムスタンプの付与義務が緩和されました。クラウドサービスを利用するなど、データが所定の日時に処理されたことを証明できれば、タイムスタンプの付与は免除されます。

スキャナ保存の対象書類

スキャナ保存の対象は、以下の2つに分けられます。

- 取引先から受け取った書類

- 自分で作成して取引先に提出する書類の写し

電磁的記録での保存が許されている文書の一部は、スキャナによる画像媒体での保存が許されていません。

加えて、保存する文書は資産状況に関するか否かで、重要書類と一般書類に区分されています。資産状況に深い関わりがある重要書類ほど、保存の要件が細かく厳格に規定されています。

重要書類の例としては、契約書、納品書、請求書、領収書などが挙げられます。

スキャナ保存の要件

スキャナ保存の要件は以下の通りです。

| 重要書類 | 一般書類 | |

|---|---|---|

| 入力期間の制限 | 【早期入力方式】 受領後、速やか(おおむね7営業日以内)に記録事項の入力を行う 【業務処理サイクル方式】 業務の処理に係る通常の期間(最長2ヶ月以内)を経過した後、速やか(おおむね7営業日以内)に記録事項の入力を行う (※1) | 【適時入力方式】 適時に入力 |

| 一定水準以上の解像 | 200dpi以上 | |

| カラー画像による読み取り | 赤色、緑色、青色の階調がそれぞれ256階調以上(24ビットカラー) | 白黒階調(いわゆるグレースケール)でも可 |

| タイムスタンプの付与 | 入力期間内に、タイムスタンプを一の入力単位ごとの電磁的記録の記録事項に付す (※2) | |

| 読取情報の保存 | 読み取った際の解像度、階調及び書類の大きさに関する情報を保存する (※3) | 不要 |

| ヴァージョン管理 | 訂正・削除を行った場合にその内容を確認できる電子計算機処理システム又は訂正・削除を行うことができない電子計算機処理システムを使用する | |

| 入力者情報の確認 | 記録事項の入力を行う者又はその者を直接監督する者の情報を確認できるようにする | |

| 帳簿との相互関連性の確保 | 書類の記録事項と、それに関連する国税関係帳簿の記録事項との間の関連性を確認できるようにする | |

| 見読可能装置の備付け等 | (1)14インチ(映像面の最大径が35cm)以上のカラーディスプレイ、カラープリンタ、操作説明書を備付ける (2)電磁的記録を以下の状態で速やかに出力できるようにする a)整然とした形式 b)書類と同程度に明瞭 c)拡大・縮小しての出力が可能 d)4ポイントの大きさの文字を認識できる | 白黒階調による保存の場合、ディスプレイ及びプリンタはカラー対応である必要はない |

| 電子計算機処理システムの概要書等の備付け | 電子計算機処理システムの概要を記載した書類、そのシステムの開発にい際して作成した書類、操作説明書、電子計算機処理並びに電磁的記録の備付け及び保存に関する事務手続を明らかにした書類を備え付ける | |

| 検索機能の確保 | 記録事項について次の要件による検索ができる (1)取引年月日、取引金額、取引先での検索 (2)日付又は金額の範囲を指定した検索 (3)2つ以上の任意の記録項目を組み合わせた検索 (※4) | |

※1 国税関係書類の受領等から入力までの各事務の処理に関する規定を定めている場合に限る

※2 入力期間内にその国税関係書類に係る記録事項を入力したことを確認できる場合には、タイムスタンプ付与に代えることができる

※3 国税関係書類の受領者等が読み取る場合で、書類の大きさがA4以下であるときは、大きさに関する情報の保存は不要

※4 税務職員による質問検査権に基づく電磁的記録のダウンロードの求めに応じられる場合、(2)(3)の要件が不要

参照元:国税庁|はじめませんか、書類のスキャナ保存!

参照元:国税庁|電子帳簿保存法一問一答【スキャナ保存関係】

※令和5年度税制改正大綱により、2024年1月以降、スキャナ保存の要件が一部緩和されます。詳しくはこちらの記事をご確認ください。

関連記事:電子保存義務化の猶予が恒久に?令和5年度税制改正大綱を解説

③電子取引

電子取引とは、電子的に情報をやり取りした取引のことです。ソフトやアプリの種類に関わらず、電子データで受発注するインターネット通販などが含まれます。ただし、ネット通販でも領収書などを紙でやり取りした場合は、対象になりません。

2022年改正では電子取引データで認められていたプリントアウトによる書面保存が廃止され、元の電子データの形での保存が義務づけられました。

その一方で、中小企業をはじめとする多くの企業において、「電子データ保存への準備が改正までに間に合わない」という声が多く上がりました。その結果、令和4年税制改正大綱において、電子保存の義務化を実質延期とする宥恕措置が設けられました。ただし、2023年末までの猶予期間であるので、それまでに対応することが必須となります。

※令和5年度税制改正大綱により、やむを得ない事情がある場合は、2024年1月以降も電子データを書面に出力して保存することが認められます。詳しくはこちらの記事をご確認ください。

関連記事:電子保存義務化の猶予が恒久に?令和5年度税制改正大綱を解説

電子取引の対象書類

電子取引で保存対象となる電子データは、納税に影響を及ぼす情報が記載された文書をデジタルデータでやり取りした場合の取引情報です。

ここでのやり取りとは、取引先から送られた場合だけでなく、自分で作成した文書を取引先に送る場合も含まれます。

電子取引の要件

2022年改正以降、電子取引の保存に必要とされている項目は以下のとおりです。

- 自社開発したソフトなどを使用している場合は、操作説明書などのシステムに関する文書を用意する

- 記録を視覚的に確認できるようにする

- 記録について、一定の検索ができるようにする

また、下記の3つのうち1つを満たす必要があります。

- タイムスタンプを付与する

- 記録の変更を行った際に、その変更点がわかるような保存ソフトなど、あるいは記録の変更をできない保存ソフトなどを使う

- 記録の変更に関する規則を用意する

参照元:国税庁|電子取引データの保存方法をご確認ください

参照元:国税庁|電子帳簿保存法一問一答【電子取引関係】

電子取引の具体的な対応方法について詳しく知りたい方は、下記の記事も併せてご覧ください。

※令和5年度税制改正大綱により、2024年1月以降、電子取引の保存要件が一部緩和されます。詳しくはこちらの記事をご確認ください。

関連記事:電子保存義務化の猶予が恒久に?令和5年度税制改正大綱を解説

電子帳簿保存法の対象書類の保存期間

法人、個人事業主(青色申告)、開業届を出していない個人(白色申告)では、それぞれ文書の保存期間が異なります。帳簿は税金を把握するために作成され、税目によって文書の保存に関する制度が異なります。

法人の場合は、関する税目に消費税、法人税、住民税、事業税などがあり、文書の保存が複雑です。

法人の場合

- 法人税に関する文書:7年間

- 消費税に関する文書:7年間と2~3ヵ月

- 住民税に関する文書:7年間

注意点は、法人税に関する文書は、条件によっては7年以上の保存が求められることです。

青色申告した年度の所得が赤字だった場合、あるいは青色申告をしなかった年度で災害によって所得が赤字だった場合は、10年間の保存義務が発生します。

青色申告の場合

- 帳簿:7年間

- 文書(決算に関するもの、金銭が関する取引文書など):7年間

- 文書(上記以外のもの):5年間

白色申告の場合

- 帳簿(収入や経費についてのもの):7年間

- 帳簿(上記以外のもの):5年間

- 文書:5年間

法人の大半は、制度を把握することが難しいため社内で確定申告を行わず、税理士などの専門家の手を借りて処理を行います。

一方、文書の管理は、記録内に企業秘密が多く含まれるため、社内での保存が一般的です。

また、これらの文書は資金の借り入れやローンを組む際に、必要とされる場合があるので保存の義務がなくなった文書に関しても、継続して保存することをおすすめします。

参照元:国税庁|帳簿書類等の保存期間 国税庁|帳簿の記載事項と保存 国税庁|記帳や帳簿等保存・青色申告

帳簿・書類を電子保存するメリット

帳簿や書類を電子的に保存するメリットについて、紙保存により生じる課題に沿って解説していきます。

メリット①書類紛失リスクが減少する

紙のまま書類を保存する場合、どうしても以下のリスクが付きまといます。

- 経年劣化による破損し、可読性が低下する

- 保存の必要がある書類を誤って破棄、紛失する

- 災害対策が難しく、災害からの復旧に時間がかかる

一方、電子的に保存する場合、大量のデータを場所を取らず、かつ紛失リスクのない状態が実現可能となります。保存媒体の寿命はありますが、バックアップを取ることで半永久の保存が可能です。

メリット②経理業務が効率化する

また、紙保存においては、書類管理は避けては通れません。そのため、以下の理由で業務が煩雑になります。

- 書類整理のためのルール作り・整理の実作業をするのが大変

- 検索性に限界があり、目的の文書をすぐに見つけられない

- 社外への持出し制限などでオフィス以外で業務ができない

一方、電子的に保存する場合、書類の整理は不要となるだけでなく、検索性が向上し、社外アクセスも可能となります。結果として、業務効率化が実現できるでしょう。電子帳簿保存法に対応したシステムを活用し、さらなる業務効率化を目指す場合は下記の記事も併せてご覧ください。

電子帳簿保存法の対象となる企業・個人は?

電子帳簿保存法の対象は、あらゆる企業や個人事業主です。白色申請で使用する文書も税金に関するものは保存対象となるため、開業届を出していない個人事業主にも関係します。自分の事業は対象外だと思い込んでしまうと、あとで困ることがあるかもしれません。

ただし、電子データでの保存を定めた法律であるため、取引をすべて紙媒体で行っている場合、対象外となります。一部でも、デジタルデータが業務に存在している場合は、公的機関の相談窓口などで、自分が対象となるか確認することをおすすめします。

現在多くの企業では、電子帳簿保存法に対応したシステムの導入を始めています。代表的なクラウド文書管理システム「TOKIUM電子帳簿保存」では、契約書・見積書・納品書などあらゆる国税関係書類を電子化して一元管理できます。また、スキャナ保存要件の面倒な運用も不要になり、紙と電子データの二重管理も解消。

▶︎料金や機能・導入メリットがわかる【TOKIUM電子帳簿保存の資料をダウンロード】

▶︎ 料金表をダウンロード【電子帳簿保存システム5社の比較表付き】

※すぐにPDF資料をお受け取りいただけます