この記事は約 4 分で読めます。

インボイス制度の開始を機に、簡易課税制度の適用を検討されている方も多いと思います。

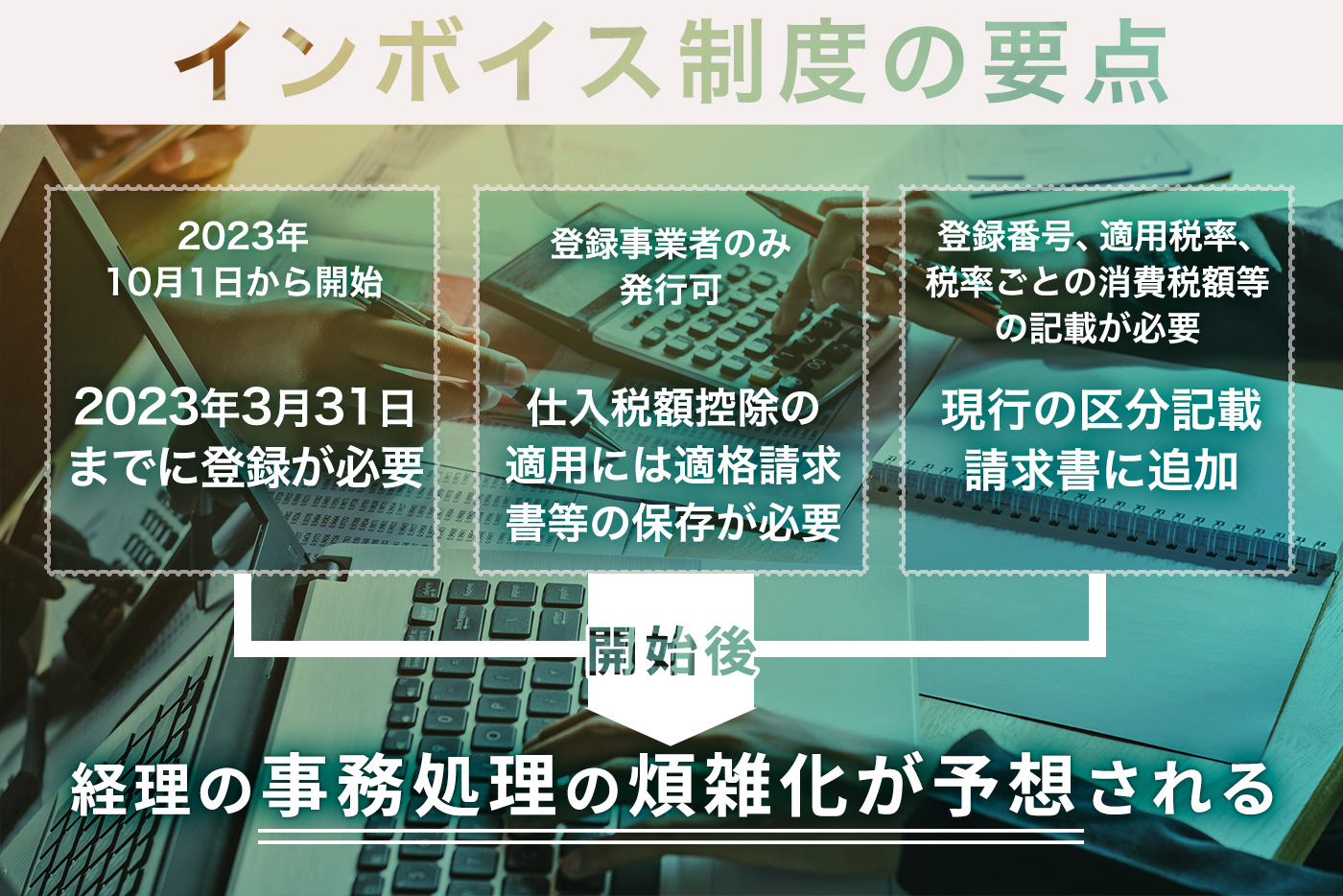

令和5年10月1日からインボイス制度が開始されましたが、それによってこれまで消費税の納税が免除されていた小規模事業者の多くは、課税事業者になる判断をする必要が生じました。

課税事業者の中には簡易課税を利用している事業者も存在します。簡易課税は、簡易的に消費税の納税ができる方法で節税につながるケースもありますが、場合によっては納税額が高くなり、経理の負担が増えることもあるので注意が必要です。

→ダウンロード:マンガで分かる!インボイス制度開始後の「隠れ課題」とは?

今回はインボイス制度下でも簡易課税制度を適用すべきかについて、注意点やメリットを詳しく解説していきます。簡易課税を正しく理解することによって、納税の負担を減らせる可能性がありますので、ぜひ本記事で理解を深めていきましょう。

インボイス制度にも影響する簡易課税制度とは

簡易課税制度とは、消費税の納税額を計算する方法の一つで、事業者の納税負担の軽減を図ることを主な目的とした制度です。インボイス制度下でも簡易課税制度がなくなることはなく、引き続き適用できます。まず、納税額の計算方法について見ていきましょう。通常は、次の計算式に基づいて納税額を算出します。

納税額=売上税額ー仕入税額

このように、売上に係る税額から仕入れに係る税額を差し引いた額が納税額です。この差引計算のことを仕入税額控除といいます。インボイス制度開始以降に仕入税額控除を適用するためには、仕入先から受領した適格請求書(インボイス)等の書類の保存が必要です。

一方簡易課税では、消費税の課税売上の合計金額に、みなし仕入率を掛けることによって税額を計算をします。簡易課税制度の計算方法は次の通りです。

簡易課税制度における納税額

=売上税額ー売上税額×みなし仕入率

=売上税額×(1-みなし仕入率)

通常の仕入税額控除は、売上税額と仕入税額の両方を計算する必要があり大変ですが、簡易課税の場合は、課税売上等にかかる消費税額に(1-みなし仕入率)を乗ずるだけです。また、受領した請求書等の保存は必要ありません。

みなし仕入率には、業種によって固定の値が決められています。事業区分ごとのみなし仕入率は以下の表をご参照ください。

| 事業区分 | みなし仕入率 |

|---|---|

| 第1種事業(卸売業) | 90% |

| 第2種事業(小売業、農業・林業・漁業(飲食料品の譲渡に係る事業に限る)) | 80% |

| 第3種事業(農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業および水道業) | 70% |

| 第4種事業(第1種事業、第2種事業、第3種事業、第5種事業および第6種事業以外の事業) | 60% |

| 第5種事業(運輸通信業、金融業および保険業、サービス業(飲食店業に該当するものを除く)) | 50% |

| 第6種事業(不動産業) | 40% |

一般的には、みなし仕入率が大きい業種(卸売業や小売業など)ほど、簡易課税制度を適用すべきと言えます。逆に仕入税額控除できる額が多い場合は、簡易課税を利用した方が納税の負担が大きくなる可能性があります。

簡易課税制度を適用するための条件

次に、簡易課税を適用するにあたっての条件を説明します。

自社が当てはまるかどうかを確認してみてください。

課税売上高が5,000万円以下

簡易課税で消費税を計算する場合は、課税売上高が5,000万円以下であることが条件です。課税売上高は個人の場合は前々年、法人の場合は前々事業年度となります。例えば令和4年に5,000万以下の課税売上高であれば、 令和6年から簡易課税での消費税の申告や納税をすることができるようになります。実際の売上の対象年と簡易課税での算出ができる年は、2年間期間が空くため注意が必要です。

課税売上高が5,000万円を越える事業者は、簡易課税制度を適用できないので、インボイス制度に向けてその他の対策に備えるべきでしょう。法対応に向けて、インボイス制度や電子帳簿保存法に対応した請求書受領サービスを活用する企業も増えています。法対応と業務効率化を同時に実現したい場合は、ぜひ下記の記事も参考にしてみてください。

事前に届け出を行っている

2年前の課税売上高が5,000万円以下であれば、どの事業者も簡易課税での申告や納税ができるわけではありません。

簡易課税を適用するためには、対象にしたい課税期間が始まる前に、対象のエリアにある税務署に「消費税簡易課税制度選択届出書」を提出する必要があります。この提出を忘れてしまうと、 たとえ条件をクリアしていても簡易課税での消費税計算をすることができません。

参照:消費税簡易課税制度選択届出書(国税庁)

本記事では、インボイス制度について網羅的に解説したPDF資料を、期間限定で無料配布しております。インボイス制度開始後の対応に少しでも不安が残る方は、下記よりご覧ください。

▶ インボイス制度開始後も安心!資料3点セット

※すぐにPDF資料をお受け取りいただけます

簡易課税制度を適用するメリット

簡易課税を適用する際のメリットは、節税と経理負担の2つの観点があります。改めて概要を理解しておきましょう。

節税に繋がる場合がある

簡易課税で納税額を計算する場合は、通常の課税計算をした場合に比べて節税できることがあります。それは、原則課税によって実際の仕入れにかかる消費税額を集計した場合より、仕入控除税額が大きくなるケースです。

【節税につながる場合】

(実際の仕入にかかる消費税額) < (売上にかかる消費税額×みなし仕入率)

消費税の計算方法は選ぶことができるので、簡易課税制度によってどれほど節税をできるかをシュミレーションしてみると良いでしょう。一方で、 次のような場合には税負担が逆に増加します。

【税負担が増える場合】

(実際の仕入にかかる消費税額)>(売上にかかる消費税額×みなし仕入率)

みなし仕入率の方が通常の課税率よりも高くなるケースには注意しましょう。

経理の負担が軽減される

簡易課税による消費税の計算は、節税につながる可能性があるだけでなく、経理の負担を大きく減らせることもメリットです。簡易課税を利用して消費税を計算する場合は、売上に係る税額を集計するだけで済むので、事務処理の手間を大きく減らすことができます。

また通常の課税計算とは違い、仕入税額控除のための請求書やその他消費税額を証明するための書類を用意する必要がありません。確定申告をするときに最も大変なのが、請求書や収税額を証明する書類などの管理です。通常の課税では一つひとつ計算をする必要があり、さらにそれらを証明する書類が必要になります。簡易課税による消費税の計算であれば、この手間を省くことができます。

簡易課税制度を選ぶ際の注意点

簡易課税制度には忘れられがちな注意点があります。以下の2点を理解した上で、適用するようにしましょう。

複数の事業を持つ会社は注意が必要

気を付けないといけないのは、必ずしも経理の負担が減るとは限らない点です。例えば、複数の事業を行っている場合は、業種ごとに消費税の区分けをする必要があります。控除額の算出においては、最も低いみなし仕入れ率を適用できるからです。一方で、細かい区分けを行うことにより、経理における負担が増えてしまいかねないので、注意しましょう。

簡易課税は最低2年間の適用が条件

簡易課税を利用する場合は最低2年間の適用が条件であることを頭に入れる必要があります。つまり、一度簡易課税を利用すると、最低2年間は消費税の計算方法を変更できないということです。

経営の状況によっては簡易課税の方が支払う税金が多くなる場合があり、1年目の経営状況では簡易課税の方が節税できたとしても、2年目が同じ状況であるとは限りません。 簡易課税は事業者にとって大きなメリットがありますが、そのぶん条件も厳しくなっています。

インボイス制度開始による簡易課税への影響

最後に、インボイス制度は簡易課税に対してどのような影響があるのでしょうか?

インボイス制度では、課税事業者が仕入税額控除を受けるためには適格請求書の交付を受け、保存する必要が出てきます。また、適格請求書を発行できるのは、登録を受けた課税事業者に限られます。「仕入税額控除を受けられなくなる」という懸念から、免税事業者は取引先として敬遠される恐れがあり、多くの免税事業者はインボイス制度を機に課税事業者への転換を迫られるでしょう。

一方で、課税事業者へ転換するということは、今まで支払う必要のなかった税金を納めることを意味します。そのため、新たに税負担が増えるだけでなく、事務処理の負担も大きくのしかかります。

この税金と事務処理の負担を減らす方法として上げられるのが簡易課税なのです。つまり、インボイス制度に対応することによって新たにできた税金の負担を、簡易課税によって少しでも軽減するということです。

自社の経営状況によってもインボイス制度の影響は異なるため、まずは制度の詳細について正しく理解した上で準備を行うことが大切です。下記の記事では、システムを活用してインボイス制度に対応する方法を解説しています。法対応と併せて業務効率化を目指すためにも、ぜひ確認してみてください。

まとめ

インボイス制度における簡易課税について解説してきましたが、いかがでしたでしょうか?

インボイス制度によって、これまで免税対象者であった小規模事業者などが、免税対象者でなくなることがあります。少しでも節税をしたり手続きを減らしたいと考えている場合は、簡易課税制度の適用がおすすめです。

消費税総額にみなし仕入れ率を掛けることによって納税額が決まる簡易課税は、節税や事務処理負担の軽減につながるケースもあるので、これを機にぜひ検討していきましょう。

▶ 電子帳簿保存法・インボイス制度対応ガイド【全20ページ | 対応方針まで丸わかり】

※すぐにPDF資料をお受け取りいただけます