この記事は約 12 分で読めます。

資金繰りを急ぎたいとき、売掛金を早めに現金化する「ファクタリング」は有力な選択肢です。ただし、2社間/3社間の違いや手数料の考え方、会計処理・消費税、債権譲渡登記などの法務対応を知っておかないと、思わぬコストやトラブルにつながります。

→ダウンロード:請求書支払業務を取り巻く内部統制の課題と4つの解決策

さらに、給与ファクタリング(個人向け)は違法なヤミ金融に該当し得るため混同は禁物です。本稿では、実務の段取りをやさしく整理し、安全かつ納得感のある運用に必要な要点をまとめます。

ファクタリングの基礎とは

ファクタリングは、保有する売掛金を期日前に現金化する取引です。2社間は取引先へ知られずに進む反面、手数料が高めになりやすい傾向があります。3社間は取引先の同意が前提で時間はかかりますが、手数料は相対的に抑えやすいのが一般的です。まずは「スピード」と「総コスト」を天秤にかけ、どちらが自社に合うかを判断しましょう。

ファクタリングの全体像と現金化までの流れ

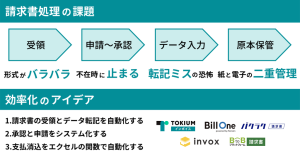

売掛金を期日前に現金に変えるには、まず対象となる請求書や基本契約、入金サイト、取引先の支払実績をそろえて、譲渡の対象と条件を明確にします。次に、買取の見積りを取り、手数料や付帯費用を含めた総コストと入金予定日を確認します。契約がまとまったら、必要に応じて債権譲渡登記や取引先への通知・承諾を行い、買取代金が指定口座に振り込まれます。

期日に取引先からの入金があった後は、差額精算や記録の突合を行い、会計・税務の処理を締めまでに完了させます。ここまでを一つのサイクルとして振り返り、次回の条件設定に活かすと、コストとスピードのバランスが取りやすくなります。

2社間・3社間ファクタリングの仕組み

2社間は自社とファクタリング事業者だけで成立するため、取引先への通知が不要で進行が早いのが利点です。ただし事業者側のリスクが相対的に高く、手数料は上振れしやすくなります。3社間は取引先の同意や通知が前提となるため準備に時間がかかりますが、回収リスクが下がるぶん手数料は抑えやすいのが一般的です。

どちらを選ぶかは、入金までの時間と総コスト、取引先との関係性の3点で判断します。まずは少額で試し、開示の範囲や社内の承認フローに無理がないかを確かめると、運用のつまずきを減らせます。なお、取引の基本構造と注意点は、金融庁の「ファクタリングに関する利用者向け情報」でも整理されています。

ファクタリングのメリット・デメリット

ファクタリングのメリットは、売掛金を早く現金化できることです。自社ではなく売掛先の信用を中心に審査が進むため、担保や代表者保証に頼らず資金ギャップを素早く埋められます。借入枠を使わないので既存の銀行取引への影響も小さく、少額から柔軟に試せます。

一方ファクタリングのデメリットは、総コストが高くなりやすいことです。手数料に加え付帯費用が重なると年率換算で借入より割高に見える場合があります。二社間は早い一方で費用が上振れやすく、三社間は費用を抑えやすい反面で手続き時間がかかります。契約や請求の書き方を誤ると税区分や会計処理で手戻りが生じます。

四半期末や繁忙期など短期の資金ギャップを埋めたいときです。長期資金や与信育成が目的なら融資や電子記録債権、ABLなども検討するとバランスが取れます。

| メリット | デメリット |

|---|---|

| 売掛金の早期現金化で資金ギャップを素早く解消できる。 | 手数料と付帯費用を合算すると年率換算で割高に見える場合がある。 |

| 審査の軸が売掛先の信用に置かれ、担保や代表者保証に依存しにくい。 | 二社間は費用が上振れやすく、三社間は手続き時間がかかる。 |

| 借入枠を使わず、銀行取引や財務制限条項への影響が小さい。 | 契約や請求の書き方を誤ると税務・会計で差し戻しが起きやすい。 |

| 小口から始めやすく、繁忙期に合わせて柔軟に使える。 | 相手先の与信や運用内規によっては通知・承諾で追加確認が入る。 |

契約の責任分担を決めるノンリコース/ウィズリコース

ノンリコース/ウィズリコースとは、見積もりや契約を交わす場面、社内の稟議を書いて承認をもらう場面、そして監査で契約内容を説明する場面で必ず登場します。要するに「もし取引先が支払わなかったら、だれがその穴を埋めるのか」を決めるルール名です。

ノンリコースは、回収不能になっても原則として買戻しをしない約束です。資金を早く確実に手当てしたいときに選ばれやすく、社内説明では「回収リスクを外部に移す代わりに手数料が高めになる取引形態」と伝えると通じます。契約書には、例外となるケース(請求内容の誤り、返品・値引きが後から発生した等)を細かく書くのが普通で、ここが監査でもよく確認されます。

ウィズリコースは、その逆で回収不能時は自社が償還(買戻し)する約束です。手数料は抑えやすい一方、実質的には「短期で借りているのと近い緊張感」で運用します。社内では「条件が良い代わりに、未回収が起きたら返す義務がある」ことをはっきり共有し、与信管理や回収フォローの体制も合わせて申請に書き添えます。

実務イメージをつかむ例として、四半期末に資金を早く確保したいが、主要先の支払い実績が安定している—このような状況なら、まずはノンリコースで小口から試して総コストと手間を把握し、運用に自信が持てたらウィズリコースも含めて条件を見直す、という進め方が現実的です。どちらを選んだかは仕訳・注記・内部統制の設計にも影響するため、稟議では「選択理由」「責任範囲」「例外条件」「会計処理の方針(費用科目や注記の要否)」をセットで記録しておくと、月次締めや監査で説明がスムーズになります。

以下の記事では、ファクタリング理解の前提となる売掛金の性質と与信の基礎について詳しく解説していますので参考にしてください。

ファクタリングの手数料と総コストの見方

手数料だけでなく、事務手数料・登記費用・振込手数料などの付帯費用を合算し、期間で割り戻して「実質負担」を見ます。契約前に見積条件(売掛先の信用・請求書の内容・入金サイト)をそろえ、比較可能な形で検討するのがコツです。表面金利に惑わされず、税務や会計処理も含めてトータルで判断しましょう。

表:費用項目と“実質負担”算定テンプレート

| 費用項目 | 金額(円・税抜) | 課税区分 | 発生タイミング | 備考(計算・条件等) |

|---|---|---|---|---|

| 買取手数料 | 非課税(債権譲渡対価等) | 契約締結時 | 売掛金額×料率(%) | |

| 事務手数料 | 課税 | 契約締結時 | 定額または金額帯に応じて発生 | |

| 登記関連費用 | 非課税(登録免許税等) | 必要時 | 債権譲渡登記の有無で変動 | |

| 振込手数料 | 課税 | 入金時 | 金融機関規定に準拠 | |

| その他(調査・審査等) | 課税/非課税 | 都度 | 契約条件に依存 | |

| 合計費用 | =上記の合計 | |||

| 実質負担率(期間按分) | 例:合計費用 ÷ 現金化額 ×(365 ÷ 入金までの日数)=年率換算目安 | |||

見積時に確認すべき費用項目

見積りでは、買取手数料の料率だけで判断せず、事務手数料、振込手数料、登記費用、調査費用などの付帯費用を一枚の表にまとめます。控除方式か別請求か、税区分はどうなるか、入金タイミングで差額精算が発生しないかを明らかにし、将来の追加費用の有無も確認します。

対象とする売掛先の信用や金額帯、入金サイトが変わると条件も動くため、比較の際は同一条件にそろえ、見積書面の保存と社内承認の記録までセットで残しておくと、後日の説明がスムーズです。

以下の記事では、振込手数料が発生した売掛金の仕訳方法について詳しく解説していますので参考にしてください。

期間で割り戻す“実質負担”の考え方

総コストは、表面の料率に付帯費用を足し、受け取る現金額で割って、入金までの実日数で年率換算することで見え方が変わります。例えば60日サイトを30日に短縮する場合、合計費用を現金化額で割り、365日を30日で按分すれば年換算の負担感がつかめます。

さらに、資金繰り表に落とし込み、短縮でどれだけ運転資金が軽くなるか、支払・回収の山と重ならないかまで確認すると、数字で意思決定がしやすくなります。比較は常に同条件・同期間で行い、恣意的な差が入らないようにします。

条件整理テンプレ(売掛先・入金サイト・金額帯)

条件整理は、対象売掛先、請求金額と件数、入金サイト、過去の入金実績、相手先の与信情報を一枚にまとめるのが近道です。特に、同一の売掛先でも金額帯や支払条件でリスクが変わるため、少額・通常・大型の3つに分けて比較すると傾向がつかめます。

社内の承認フローや電帳法対応の可否も併記し、準備にかかる手間を事前に見積もっておくと、実行段階で余計な差し戻しを防げます。テンプレは試行のたびに更新し、次回の条件交渉の材料として活用します。

以下に用意したテンプレートは、候補案件の条件を一枚で見比べるための作業台です。対象となる売掛先、金額と件数、入金サイト、過去の入金実績、与信情報をまず埋め、同じ前提条件で見積りをそろえます。2社間か3社間か、ノンリコースかウィズリコースか、通知や登記の要否など、手続きでコストや時間が変わる要素もここで明示しておくと、あとで「なぜこの費用になったのか」を説明しやすくなります。

条件整理テンプレート(売掛先・入金サイト・金額帯)

| 項目 | 少額 | 通常 | 大型 |

|---|---|---|---|

| 対象売掛先 | |||

| 請求金額 | |||

| 件数 | |||

| 入金サイト | 例:30日 | 例:60日 | 例:90日 |

| 過去の入金実績 | 例:遅延なし(12か月) | 例:遅延1回(30日以内) | 例:遅延なし(24か月) |

| 与信情報(社内/外部) | 例:社内A/外部B | ||

| 支払条件(検収/検品 等) | 例:検収後30日末 | ||

| 2社間/3社間 | 2社間 / 3社間 | 2社間 / 3社間 | 2社間 / 3社間 |

| ノン/ウィズ | ノン / ウィズ | ノン / ウィズ | ノン / ウィズ |

| 通知・承諾の要否 | 要 / 不要 | 要 / 不要 | 要 / 不要 |

| 見積条件の統一 | 統一済 / 要調整 | 統一済 / 要調整 | 統一済 / 要調整 |

| 付帯費用(事務/振込/登記) | |||

| 総コスト(合計) | |||

| 入金短縮日数 | 例:30→7=23日 | 例:60→30=30日 | 例:90→45=45日 |

| 実質負担率(年率換算) | =総コスト ÷ 現金化額 ×(365 ÷ 短縮日数) | =総コスト ÷ 現金化額 ×(365 ÷ 短縮日数) | =総コスト ÷ 現金化額 ×(365 ÷ 短縮日数) |

| 登記の要否 | 要 / 不要 | 要 / 不要 | 要 / 不要 |

| 電帳法対応(可否/方式) | 検索要件/改ざん防止 | 検索要件/改ざん防止 | 検索要件/改ざん防止 |

| 承認フロー(権限/例外基準) | 例:部長決裁/例外は役員 | ||

| 準備工数(h) | |||

| 想定リスク/備考 | 例:請求差異時の対応 など |

手数料や事務・振込・登記などの付帯費用を合算して「総コスト」を求め、現金化によってどれだけ入金が早まるかを「入金短縮日数」として記録します。総コストを現金化額で割り、短縮日数で年率換算した数字が「実質負担率」です。表面の料率だけでは見えづらい負担感が、この欄で横並び比較できます。同時に、電帳法対応の可否や承認フロー、準備工数も入れておくと、金額以外の“運用の重さ”まで可視化され、稟議の合意形成が早くなります。

少額・通常・大型の3つの区分に分けて入力すると、同じ売掛先でも金額帯や支払条件によってリスクやコストがどう動くかの傾向がつかめます。初回は少額で試し、実測した短縮日数と実質負担率、社内工数の記録をこの表に残しておけば、次回の条件交渉で根拠を示しやすくなります。更新のたびに最新版を保存し、比較は必ず同一条件で行う。この運用ルールを守ることが、失敗の少ない意思決定につながります。

ファクタリングの会計処理と仕訳

会計処理は売掛金→現金化の流れを丁寧に分解すれば難しくありません。手数料は「売上債権売却損」等として処理するケースが一般的です。ノンリコースかウィズリコースか、2社間か3社間かで仕訳は変わるため、例示に沿って取引事実を丁寧に記録しましょう。

表:仕訳テンプレート(2社間/3社間・ノン/ウィズの基本形)

| 取引区分 | タイミング | 借方科目 | 借方金額 | 貸方科目 | 貸方金額 | メモ |

|---|---|---|---|---|---|---|

| 2社間(ノンリコース) | 譲渡時 | 現金 / 預金 | 受取額 | 売掛金 | 全額 | 差額は「売上債権売却損」等で処理 |

| 2社間(ノンリコース) | 譲渡時 | 売上債権売却損 等 | 手数料等 | 現金 / 預金 | 手数料控除相当 | 実務では相殺入金の場合あり |

| 3社間(ノンリコース) | 通知・承諾後 | 現金 / 預金 | 入金額 | 売掛金 | 全額 | 手数料は別途費用計上 |

| ウィズリコース | 譲渡時 | 現金 / 預金 | 受取額 | 売掛金 | 全額 | 償還義務がある場合の注記・管理を徹底 |

| 共通 | 月次/四半期 | 売上債権売却損 等 | 累計額 | 未払費用 等 | 未計上分 | 注記・監査対応の記録を整備 |

2社間(ノンリコース)の仕訳

2社間のノンリコースでは、譲渡時に現金の受取額を「現金または預金」で計上し、売掛金の全額を消し込み、差額を「売上債権売却損」等として処理するのが基本です。実務では手数料が相殺されて入金されることが多いため、相殺分の費用認識を忘れないようにします。契約条項で買戻し条項や解除条件がある場合は、注記や社内の監視リストに反映し、期末の評価や監査対応で説明できる状態を保ちます。

3社間の仕訳例と計上タイミング

3社間は、取引先への通知・承諾を経て、入金がファクタリング事業者へ直接行われるのが前提です。譲渡時点で売掛金を全額取り崩し、手数料は費用で認識します。入金は事業者から自社へ振り替えられる形になるため、資金の流れと仕訳の順番が食い違わないよう、銀行明細と相手先の入金データで突合します。承諾日と入金日のズレが大きいと誤計上の原因になるため、月次締めでは基準日を明確にし、証憑をセットで保存します。

月次・四半期での開示と監査対応メモ

月次や四半期のレビューでは、譲渡した売掛金の金額、手数料の累計、ノンリコース/ウィズリコースの内訳、重要な契約条件の変更を一覧化します。監査対応では、契約書、見積書、通知・承諾書、登記事項証明、銀行明細の紐づけがポイントです。

特に、回収リスクの移転が実質的に行われているか、相殺処理が適切か、期末の重要な後続事象がないかを確認し、注記や作業メモに残しておくと、期末監査での説明が簡潔になります。

ファクタリング税務の要点

売掛債権の譲渡対価は原則「非課税」の金融取引に区分されます。一方で、債権譲渡に関連する手数料等の課税関係には細かな取り扱いがあるため、契約や請求の書き方に注意が必要です。国税庁の整理を一次情報として確認し、誤りのない処理につなげましょう。

譲渡対価の消費税(非課税に当たる範囲)

売掛債権そのものを譲渡して対価を受け取る取引は、金融取引に該当し原則として非課税の扱いになります。ここでいう非課税は、請求書の消費税が「0円」になるという意味ではなく、課税対象外として区分されるという理解が重要です。契約書や請求書では、対価の内訳や名目が税区分に直結するため、表現が曖昧だと誤課税の原因になります。まずは対価と手数料を明確に分け、どちらに該当するかを根拠に沿って記載します。

手数料・割引料等の扱い

買取手数料や割引料、事務手数料、振込手数料などは、それぞれの性質に応じて課税・非課税の取り扱いが分かれます。契約で「対価」と「役務提供の対価」を混在させると区分誤りが生じやすいため、請求書の但し書きや明細に区別を反映させます。社内では、支払先からの請求書と自社の計上科目が一致しているかを毎月点検し、仕入税額控除の対象となる費用については、要件(帳簿・保存書類)を満たしているかを合わせて確認します。

なお、課税・非課税の区分は明細表記で変わるため、判断は国税庁(No.6201)の「非課税となる取引」を参照して統一します。

仕入税額控除や証憑の整理ポイント

仕入税額控除を適切に行うには、課税仕入に該当する費用の請求書保存と、記載事項の整備が前提です。電子取引の請求書や契約書を保存する場合は、電子帳簿保存法の検索要件や改ざん防止措置を満たしているかをチェックします。紙と電子が混在する運用では、保管場所やファイル名のルール、検索キー(取引先名・日付・金額)を統一しておくと、月次の照合作業が短時間で終わります。

以下の記事では、電子帳簿保存法を図解でわかりやすく解説していますので参考にしてください。

ファクタリングの法務・コンプライアンス

トラブル予防には債権譲渡登記や通知の適切な運用が欠かせません。また、給与ファクタリングのような個人向けの手口は、貸金業法に抵触する違法なヤミ金融として注意喚起が出ています。事業者向けの正規取引と混同せず、一次情報にあたって線引きを明確にしましょう。

債権譲渡登記の目的と基本手順

債権譲渡登記は、同じ売掛金を複数に譲渡してしまう重複リスクを避け、第三者対抗要件を確保するための仕組みです。実務では、対象債権の特定、登記申請書の準備、必要書類の収集、登記完了後の情報共有までを一連の手順として運用します。登記の要否は契約規模や相手先の信用状況によって変わるため、コストと保全効果を見比べ、社内の承認稟議に根拠を添えて決めると納得感が得られます。

通知・承諾の運用(社内稟議と記録)

取引先への通知や承諾が必要な場合、契約条項に沿った文面と送付方法をあらかじめ用意し、発送記録や受領確認を残します。社内では、通知の要否、送付日、回答期限、未回答時の扱いをチェックリスト化し、稟議書と連動させると漏れを防げます。メールや電子契約サービスを使う際は、タイムスタンプや送受信ログを保存し、後日の紛争や監査に備えて証跡を一元管理します。

違法な給与ファクタリングの見分け方

事業者向けの売掛債権の買取と、個人の給与を対象にしたいわゆる給与ファクタリングはまったく別物です。後者は実質的に貸付に当たるとして、違法なヤミ金融とみなされる手口が少なくありません。企業の経理としては、従業員向け福利厚生や立替制度と混同しないようにし、社内相談があった場合は安易に仲介・斡旋をしないルールを明確化します。取引先から同様の勧誘があった際も、法令に則った正規の事業者向け取引以外は関与しない姿勢を徹底します。

ファクタリングと他の資金調達との使い分け

「早さ」を優先するならファクタリングに分がありますが、コストや与信育成を重視するなら融資が有利な場合もあります。さらに、手形・電子記録債権(でんさい)や在庫・売掛を担保にするABLなど、社内の資金計画と合わせて最適な組み合わせを検討しましょう。

ファクタリング vs 融資/でんさい/ABL比較表

| 比較観点 | ファクタリング | 銀行融資 | 手形・でんさい | ABL(動産・売掛担保融資) |

|---|---|---|---|---|

| 資金化スピード | 早い(最短即日~数日) | 中~遅い(審査~実行で数日~数週間) | 発行後、期日前割引で調達可(手続き次第) | 中(契約・担保評価に時間) |

| 総コスト(実質負担) | やや高めになりやすい(手数料・付帯費用を合算) | 低め(金利中心、諸費用は別途) | 割引料・手数料等を考慮(条件で差) | 金利+評価・登記等の費用 |

| 審査の重さ | 中(売掛先の信用重視) | 重め(財務・事業評価が中心) | 中(取引実績・信用に依存) | 重め(担保評価・在庫/債権の管理体制) |

| 担保・保証 | 原則不要(債権譲渡が前提) | 必要な場合あり(担保・保証人) | 不要(手形・でんさいの信用前提) | 必要(在庫・売掛等を担保設定) |

| 取引先への通知 | 2社間:不要/3社間:必要 | 不要 | 取引条件に応じ通知・期日前割引の手続き | 不要(社外通知は通常なし) |

| 会計・与信への影響 | 売掛金の早期現金化/与信育成にはつながりにくい | 借入増で負債計上/与信実績の蓄積に有利 | 債権管理の厳格化/与信実績に寄与 | 借入増(担保付)/与信実績に寄与 |

| 適した用途 | 急な資金繰り、売掛の集中期 | 設備投資、長期運転資金 | 掛売の決済効率化・資金化 | 在庫・売掛が厚い業態の運転資金 |

| 金額レンジ | 小口~中口で柔軟 | 中~大口(枠設定で拡大可) | 取引規模に依存(継続取引で増額) | 在庫・売掛の評価額に依存 |

| 手続き負担 | 中(書類整備と債権確認) | 重め(申込書類・審査対応) | 中(発行・割引手続き) | 重め(担保設定・モニタリング) |

| 税務の概観 | 譲渡対価は非課税区分/手数料等の扱いに注意 | 利息・手数料の損金処理 | 割引料等の損金処理 | 利息・手数料の損金処理 |

| 登記・権利設定 | 債権譲渡登記を行う場合あり | 担保設定・根抵当等あり得る | 不要 | 動産譲渡登記・債権譲渡登記等が一般的 |

| 主なリスク/注意 | 総コスト上振れ、契約条件の誤解、違法スキーム混同に注意 | 財務負担の増加、財務制限条項の順守 | 不渡り・期日管理、信用低下リスク | 在庫劣化・売掛回収遅延、担保評価の変動 |

| 電帳法・監査対応 | 請求書・契約の電子保存要件を満たす運用が重要 | 契約・稟議・金消契約の電子保存と監査ログ | 発行・割引記録の保存と検索要件 | 担保目録・評価報告の記録と改ざん防止 |

| 併用のしやすさ | 高い(一時的な資金繋ぎに有効) | 他手段と枠・条項の整合が必要 | 掛売管理と併用しやすい | 他手段と併用可だが管理体制が鍵 |

① スピード最優先なら:一時的な資金ギャップや小~中口はファクタリングが有力です。まずは小口で試し、手数料だけでなく付帯費用を含めた「総コスト」を必ず数値化します。

② コストと信用育成を重視なら:中長期の安定資金は銀行融資や、掛売の決済効率化には手形・でんさいが適します。返済計画と財務制限条項を事前に確認し、資金繰り表と整合させます。

③ 在庫・売掛が厚い業態なら:ABLを検討します。担保(在庫・売掛)の評価とモニタリング体制、契約・請求書の電子保存(電帳法要件)まで含めて運用設計を固めます。

審査・担保・金利における銀行融資との違い

銀行融資は、財務内容や事業計画に基づく審査を経て、枠や金利が決まる中長期の資金手当てに向いた手段です。利息中心でコストは抑えやすい一方、実行までの時間や財務制限条項の順守が運用ハードルになります。ファクタリングは、売掛金という既存資産を使って短い期間で資金化できる点が強みですが、年率換算の負担は高く見えやすく、与信の蓄積にはつながりにくい面があります。資金計画では、急ぎのつなぎはファクタリング、安定運転は融資と役割分担を明確にすると判断がしやすくなります。

手形割引/でんさいの特徴

手形や電子記録債権(でんさい)は、掛取引の決済と資金化を両立させる仕組みです。でんさいは電子化により紛失・改ざんのリスクが低く、割引や譲渡の手続きも効率化されています。ただし、相手先の信用と運用ルールに依存するため、支払期日や裏書・割引の取り扱いを社内規程に落とし込み、資金繰り表に期日管理を反映させることが大切です。ファクタリングと比較すると、条件が整えばコストは抑えやすいものの、即時性では劣る場面があります。

ABL・支払サイト交渉と併用の考え方

ABL(動産・売掛担保融資)は、在庫や売掛を担保に資金を引く方法で、資産が厚い業態ほど相性が良い手段です。担保評価やモニタリングの仕組みづくりが前提になるため、導入初期はやや手間がかかります。一方、サプライヤーや顧客との支払サイト見直しは、資金繰り改善に直接効く選択肢です。短期はファクタリングでつなぎ、中期はABLやサイト交渉で恒常的な改善を図るなど、時間軸で手段を組み合わせると、コストと安定性の両立が期待できます。

ファクタリングの小さく試す検証と安全な段取り

まずは小口で小さく試す検証を行い、手数料・入金スピード・社内手間を数値で把握します。次に、書類整備と承認の引き継ぎを明確化。請求書の保管は電子帳簿保存法の要件に沿って運用し、トラブル時に追跡できる記録を残しましょう。

表:“小さく試す検証”チェックリスト

| チェック項目 | 設定値 / 記入例 | 判定・メモ |

|---|---|---|

| 売掛先(社名) | 例:A商事(主要取引) | |

| 金額帯 / 件数 | 例:300万円 / 3件(小口で開始) | |

| 入金サイト(日数) | 例:60日 → 早期化目標30日 | |

| 2社間 / 3社間 | 例:2社間(スピード優先) | |

| ノン / ウィズリコース | 例:ノンリコース | |

| 見積条件の整備 | 請求書、取引基本契約、支払実績 | 同一条件で比較できる形に統一 |

| 総コスト(合計) | 費用表の「合計費用」を転記 | |

| 実質負担率(年率換算) | 合計費用 ÷ 現金化額 ×(365 ÷ 日数) | |

| 債権譲渡登記の要否 | 要 / 不要 | |

| 通知・承諾の運用 | 社内稟議、取引先通知の手順明記 | |

| 電帳法対応 | 請求書・契約書の電子保存要件 | タイムスタンプ/検索要件の確認 |

| 監査ログ・記録 | 操作履歴、承認記録の保全 | |

| 承認・引き継ぎ設計 | 上長・担当者への引き継ぎ基準 | |

| リスク確認 | 取引先信用、償還義務の有無等 |

試行時のチェックリスト

初回は金額と件数を絞り、主要な売掛先で支払実績が安定している案件を選びます。請求書や基本契約、検収の証跡をあらかじめ整理し、見積りの条件を同一にそろえます。入金予定日と実入金日の差、総コストの年率換算、準備と精算にかかった社内工数をメモに残し、次回の条件交渉や社内稟議に使える形にしておくと、意思決定のスピードが上がります。

社内の承認フロー設計と引き継ぎの基準

承認フローは、金額帯と売掛先の属性で権限を分け、例外時の引き継ぎ基準を明文化します。例えば、指定の売掛先以外を対象にする場合や、契約条件が標準から外れる場合は、上長への相談を必須にするなど、迷わないルールづくりが有効です。契約、通知、登記、支払・入金確認までの役割分担をプロセス図にし、各工程の記録先(ファイルパスやシステム)を決めておくと、担当交代時も安全に運用できます。

検索・改ざんを防止する電帳法・監査ログの守り方

電子取引の請求書や契約書は、検索要件(取引先・日付・金額など)で探せる状態と、改ざん防止の措置を両立させることが基本です。クラウド保存を使う場合は、アクセス権限、操作履歴のログ、タイムスタンプ相当の仕組みを確認し、月次で監査用のフォルダにスナップショットを残す運用が安心です。紙が混在するなら、スキャンの画質やファイル名ルールも前もって決め、期末の監査で即提示できる体制を整えます。

以下の記事では、電子帳簿保存法に対応した請求書の保存方法について詳しく解説していますので参考にしてください。

ファクタリングでよくある質問(Q&A)

「2社間だと取引先に知られますか?」「手数料は損金ですか?」「消費税はどう扱いますか?」「登記は毎回必要ですか?」など、現場で頻出の疑問を一次情報と整合する形で手短に解説します。誤解の多い論点をクリアにして、社内説明の手間を減らしましょう。

Q1. 2社間だと取引先に知られずに進められますか?

A. 一般に2社間は取引先への通知を前提としないため、社外に知られにくい運用が可能です。ただし、契約や与信の条件によっては確認行為が入る場合があるため、機密保持の取り決めや社内の説明方針を先に整えておくと安心です。

Q2. 手数料は損金になりますか?

A. 事業に必要な費用として通常は損金算入の対象になります。請求書や契約書で手数料の性質が明確になっていること、計上時期が適切であることを社内ルールに沿って確認し、証憑と仕訳を対応づけておくと月次・監査での説明がスムーズです。

Q3. 消費税の扱いはどうなりますか?

A. 売掛債権の譲渡対価は原則として非課税の金融取引に区分されます。一方で、事務手数料や振込手数料などは課税となるケースがあり、明細の書き方によって区分が変わることがあります。契約・請求の記載を整理し、帳簿と保存書類で区分が一致しているかを毎月点検してください。

Q4. 債権譲渡登記は毎回必要ですか?

A. 取引規模や相手先の信用、契約の内容によって判断が分かれます。重複譲渡の防止や対抗要件の確保を重視するなら実施が有効ですが、コストとの釣り合いも考慮します。社内稟議では「登記の要否」「根拠」「費用対効果」を簡潔に残すと再現性が高まります。

Q5. ノンリコースとウィズリコース、どちらを選ぶべきですか?

A. 未回収時の責任範囲をどこまで自社で負うかが分かれ目です。回収リスクを外に出してスピードを優先するならノンリコース、コストを抑えつつ社内でのリスク管理をいとわないならウィズリコースが選択肢になります。契約条項と会計・注記の取り扱いを合わせて検討してください。

Q6. 相殺入金(手数料控除)がある場合の仕訳はどう整えますか?

A. 銀行入金額だけをそのまま売掛金と突合すると差額が残りがちです。入金額・手数料・売掛金の3点が一本の取引でつながるように、手数料分を「売上債権売却損」等で同時に認識し、入金エビデンスと見積書・請求書をセットで保存します。

Q7. どんな売掛でも買取できますか?

A. 取引先の信用や請求内容の明確さが鍵になります。検収の証跡が弱い、継続的な遅延がある、紛争の可能性が高い等の場合は条件が厳しくなるか、対象外となることがあります。初回は支払実績が安定した主要先から小口で試すのが安全です。

Q8. 社内の承認フローはどの程度まで整えるべきですか?

A. 金額帯と売掛先の属性で権限を分け、例外時の引き継ぎ基準を明文化してください。契約・通知・登記・入出金確認までの役割と記録場所をプロセス図で共有すると、担当交代時も滞りなく運用できます。

Q9. 電子帳簿保存法への対応は何がポイントですか?

A. 契約書・請求書・通知の電子保存において、検索要件(取引先・日付・金額)と改ざん防止(タイムスタンプ相当、操作ログ)の仕組みを確保することが基本です。紙が混じる場合はスキャン品質とファイル名ルールを決め、月次で監査用スナップショットを残すと安心です。

Q10. 違法な給与ファクタリングと事業者向け取引はどう見分けますか?

A. 事業者向けは売掛債権の譲渡が前提で、契約・請求・回収の流れが取引実態に沿っています。個人の給与を対象とする手口は実質的に貸付とみなされることが多く、法令違反の恐れがあります。社内外から相談が来た場合でも、正規の事業者向けスキーム以外には関与しない方針を徹底してください。

Q11. 比較検討のとき、どの数字を見れば失敗しにくいですか?

A. 費用は「料率」だけでなく付帯費用を合算した総コストを前提に、受取額で割り、入金短縮日数で年率換算して比較します。あわせて、準備と精算にかかった社内工数、資金繰り表への影響(山の平準化)も数値で確認すると、条件交渉の判断がぶれにくくなります。

Q12. 期末の監査で確認されやすいポイントは?

A. 回収リスクの移転の実質、手数料の認識の適切性、入出金の突合、重要な契約変更や後続事象の有無が焦点になります。契約・見積・通知/承諾・登記事項証明・銀行明細をひとまとまりで提示できる状態にしておくと、監査対応の手間が大きく減ります。

まとめ

ファクタリングは、早さと確実性を両立できる一方、手数料を含む総コストや会計・税務・登記など確認事項が多い手段です。まずは2社間/3社間・ノン/ウィズリコースの違いを理解し、小さく試す検証で自社データを集めましょう。契約書・請求書の管理は電子帳簿保存法の要件を満たす形で整え、将来の監査やトラブルに備えた記録の一元化を徹底します。なお、給与ファクタリングのような個人向け手口は違法の注意喚起対象です。正規の事業者向け取引と混同せず、一次情報を確認しながら、安全で納得感のある現金化を実現してください。