この記事は約 3 分で読めます。

インボイス制度が2023年の10月から開始したが、登録申請が済んでいない。

今の時期、このようにお考えの方も多いと思います。インボイス制度に対応するためには、国税庁への登録申請を行う必要があります。

→ダウンロード:請求書受領クラウド選び方ガイド【6社の比較表付き】

本記事では、インボイス制度の登録申請の手順2ステップを解説すると共に、いつまでに申請すべきかなど、よくある疑問についても解説していきます。

登録申請書を簡単に作成できるフォームについてもご紹介しているので、ぜひ最後まで参考にしてください。

インボイス制度とは

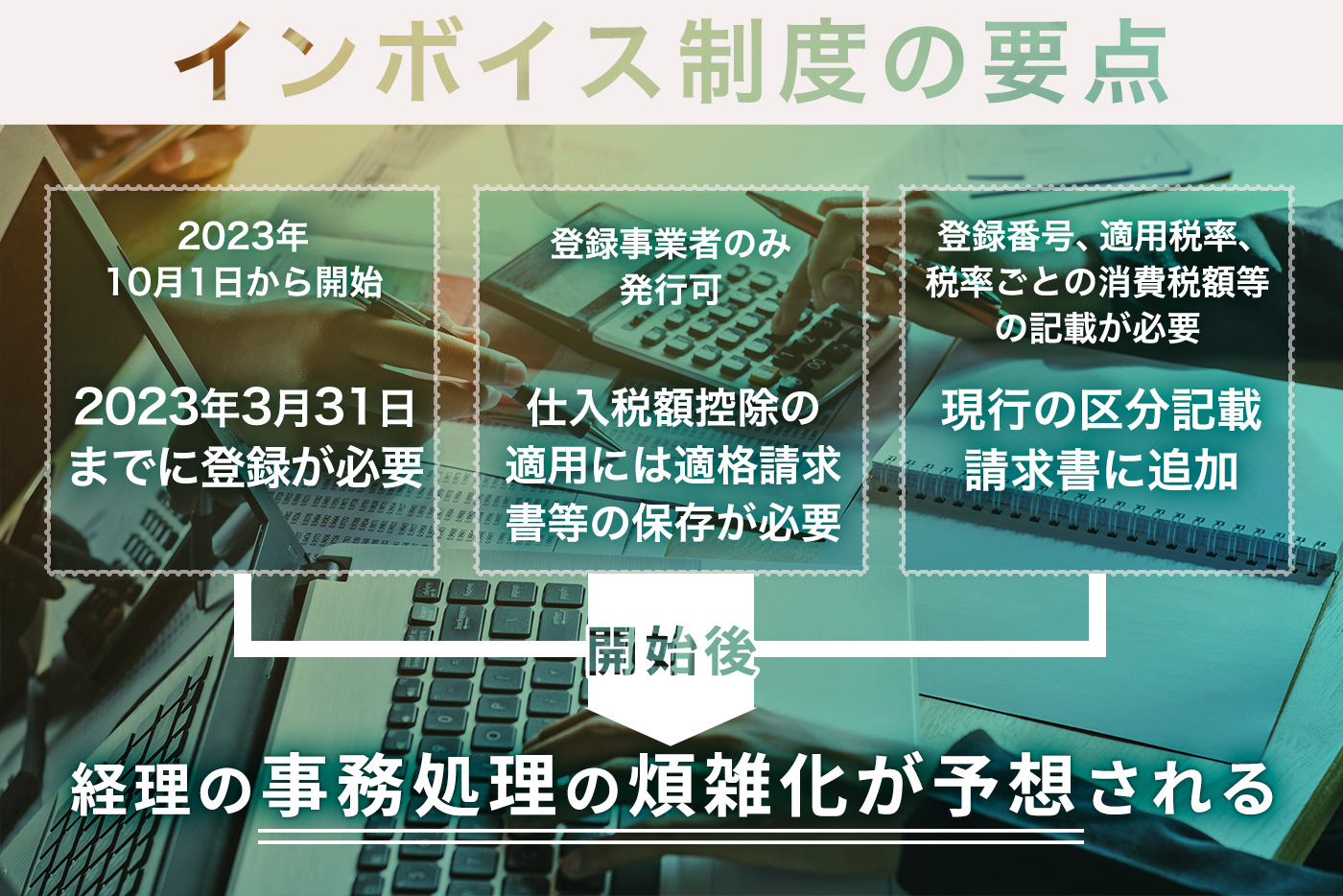

インボイス制度とは、消費税による仕入税額控除を受けるために、一定の項目が記載された適格請求書(インボイス)の保存が要件となる制度のことです。正式名称は「適格請求書等保存方式」と言います。

現在は「区分記載請求書等保存方式」という方式が採用されており、適用税率ごとに区分した請求書(または納品書、領収書等)と区分経理に対応した帳簿を保存すれば、仕入税額控除の適用を受けることができます。しかしインボイス制度の開始以降は、仕入税額控除の適用を受けるためには、「適格請求書(=インボイス)」を保存する必要があります。

インボイス制度の詳細についてさらに詳しく知りたい方は、下記記事も併せてご覧ください。

インボイス制度の登録申請をしないとどうなる?

インボイス制度の登録申請をしないとどうなるのか、についても簡単に解説します。

インボイス制度の登録申請をしない場合、自社で発行した請求書が仕入税額控除の対象になりません。つまり、取引先の企業は仕入税額控除を受けられないため、消費税の納税額が増えてしまいます。そのため、適格請求書発行事業者ではない(=インボイス制度に対応していない事業者)との取引は敬遠され、取引自体を停止されるリスクも出てくるでしょう。

一方で、販売先が一般消費者・免税事業者・簡易課税事業者のみの場合は、仕入税額控除の問題はないので、登録をしなくても特に問題ありません。

登録申請の期限はいつまで?

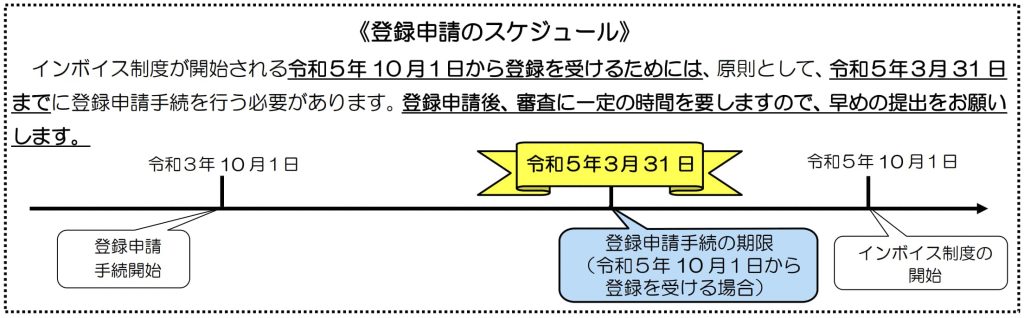

インボイス制度は2023年の10月1日から開始されましたが、23年10月1日時点で適格請求書を発行できる事業者になるためには、2023年3月31日までに登録申請を終えておく必要がありました。

またインボイス制度では、免税事業者からの仕入れであっても仕入税額相当額の一定割合を控除できる、6年間の経過措置が設けられています。経過措置を含めたスケジュールについては、下記記事を参考にしてください。

インボイス制度の登録申請書はどこでもらえる?

インボイスの登録申請書は、国税庁のウェブサイトからダウンロードすることができます。下記にリンクを掲載します。

- 国税庁の詳細ページ:「適格請求書発行事業者の登録申請手続(国内事業者用)」

- インボイス制度の登録申請書(PDF):「適格請求書発行事業者の登録申請書」

別の申請方法として、e-Taxソフトでもインボイス制度の登録申請が可能です。e-Taxでの電子申請を行いたい方は、下記ページからお進みください。

- 国税庁のe-Taxページ:登録申請手続におけるe-Tax対応の概要

【e-Taxでの申請のために、事前に準備が必要なもの】

– 電子証明書(マイナンバーカード等)

– 利用者識別番号等 ※「e-Taxソフト(WEB版)」及び「e-Taxソフト(SP版)」で取得することも可能。

インボイス制度の登録申請の手順は2ステップ

インボイス制度の登録申請は、たったの2ステップで完了します。手順について難しく考える必要はないので、ご安心ください。

1. 登録申請書の作成

まず、上述の国税庁のページより、適格請求書発行事業者の登録申請書をダウンロードし、必要事項を記入していきます。記入する内容としては、下記の項目があります。

・住所(法人の場合は登記情報をもとに、本店または主たる事務所の所在地を記入)

・納税地

・氏名又は名称(登記情報をもとに記入)

・代表者氏名(法人の場合のみ)

・法人番号

・事業者区分(課税事業者又は免税事業者)

・登録要件の確認

記入内容に漏れや間違いがある場合、審査が通らず、申請をし直す必要が出てきます。申請をし直す場合、登録完了までに想定以上の時間が掛かってしまうので注意が必要です。下記の登録申請書の記載例(国税庁提供)で紹介されている書き方を参考に、丁寧に進めていきましょう。

2. 国税庁へ提出

登録申請書を作成できたら、国税庁に提出します。紙で作成した申請書を郵送する場合は、管轄地域の「インボイス登録センター」に送ります。管轄地域のインボイス登録センターについては、下記のリンクから確認しましょう。

インボイス登録センターの管轄地域

以上のたった2ステップで、インボイス制度の登録申請は完了します。

審査が通った後は、取引先に登録番号や受領・交付方法の通知連絡を行うようにしましょう。その際、登録通知の受領を電子にしておくのがおすすめです。そうすることで取引先でも書面保存が不要となり、改ざんが無いことを容易に確認できるようになります。

国税庁:電子データによる登録通知

下記リンクでは、インボイス制度への対応ができるシステムを比較した資料を無料配布しています。インボイス制度の対応をしながらも業務を効率化したい、という方はぜひご覧ください。

【関連する無料ガイドブック】

▶ 請求書受領クラウド選び方ガイド【6社の比較表付き】

※すぐにPDF資料をお受け取りいただけます

インボイス登録後の準備

最後に、インボイスの登録後にどのような準備が必要かについても解説していきます。

インボイス制度と併せて、電子帳簿保存法への対応も踏まえた実際の運用を考えると、インボイス(適格請求書)の保存にはシステムが必要であると言えるでしょう。

関連記事:【2022年】電子帳簿保存法をわかりやすく解説!改正後の変更点・要件緩和についても紹介!

インボイス制度は保存する請求書の内容を規定する一方、電子帳簿保存法は保存そのもののルールを規定しています。したがって、インボイス制度に対応したからといって、電帳法に沿った形で保存ができていなければ、法対応は不十分ということになります。

インボイス制度対応の指針とシステム導入の必要性については、以下の記事で詳しく解説していますので、併せてご確認ください。

また、インボイス制度と電子帳簿保存法への対応を機に、多くの企業では請求書受領システムの導入を始めています。請求書の受領とデータ化に加え、適格請求書発行事業者の登録番号の照合作業を大幅に効率化できるようなシステムがよいでしょう。例として一つご紹介します。

代表的な請求書受領サービス 「TOKIUMインボイス」は、紙やメール・ウェブシステム経由で届くあらゆる形式の請求書を受領代行し、請求書の確認・処理を電子化するサービスです。

請求書の受け取り・スキャン・データ化・原本管理まで全て代行され、システム上で一元管理できるため、ペーパーレス化と同時に請求書支払いにかける時間を約1/5にまで削減することができます。さらに、受け取った請求書はインボイス制度・電子帳簿保存法に対応する形で保管されるため、法対応に関する追加の手間をなくせる点も魅力です。

TOKIUMインボイスは、電子帳簿保存法に対応したシステムの証であるJIIMA認証を受けるだけでなく、認証機関である日本文書情報マネジメント協会(JIIMA)が実際に導入し、利用しているサービスです。

月額費用は、基本利用料(1万円〜)+請求書の件数に基づく従量制で決まります。また、利用できるアカウント数が無制限のため、利用者数が多い場合も追加料金が一切かかりません。したがって、企業規模に関わらず、最小限のコストで請求書業務を効率化できます。

「料金表や機能を詳しく知りたい」という方は、下記より資料をご覧ください。

※すぐにPDF資料をお受け取りいただけます

▶︎ 機能やメリットがわかる!TOKIUMインボイスの資料をダウンロード

▶︎ 料金表をダウンロード【請求書受領サービス6社の比較表付き】

まとめ

インボイス制度の登録申請の手順2ステップを解説してきましたが、いかがでしたでしょうか?

インボイス制度と聞くと、複雑な申請ステップを想像してしまいますが、登録自体は意外にシンプルです。

また、制度開始後の運用においては、システムの活用を通した業務効率化・DX化にも取り組んでいくようにしましょう。