この記事は約 7 分で読めます。

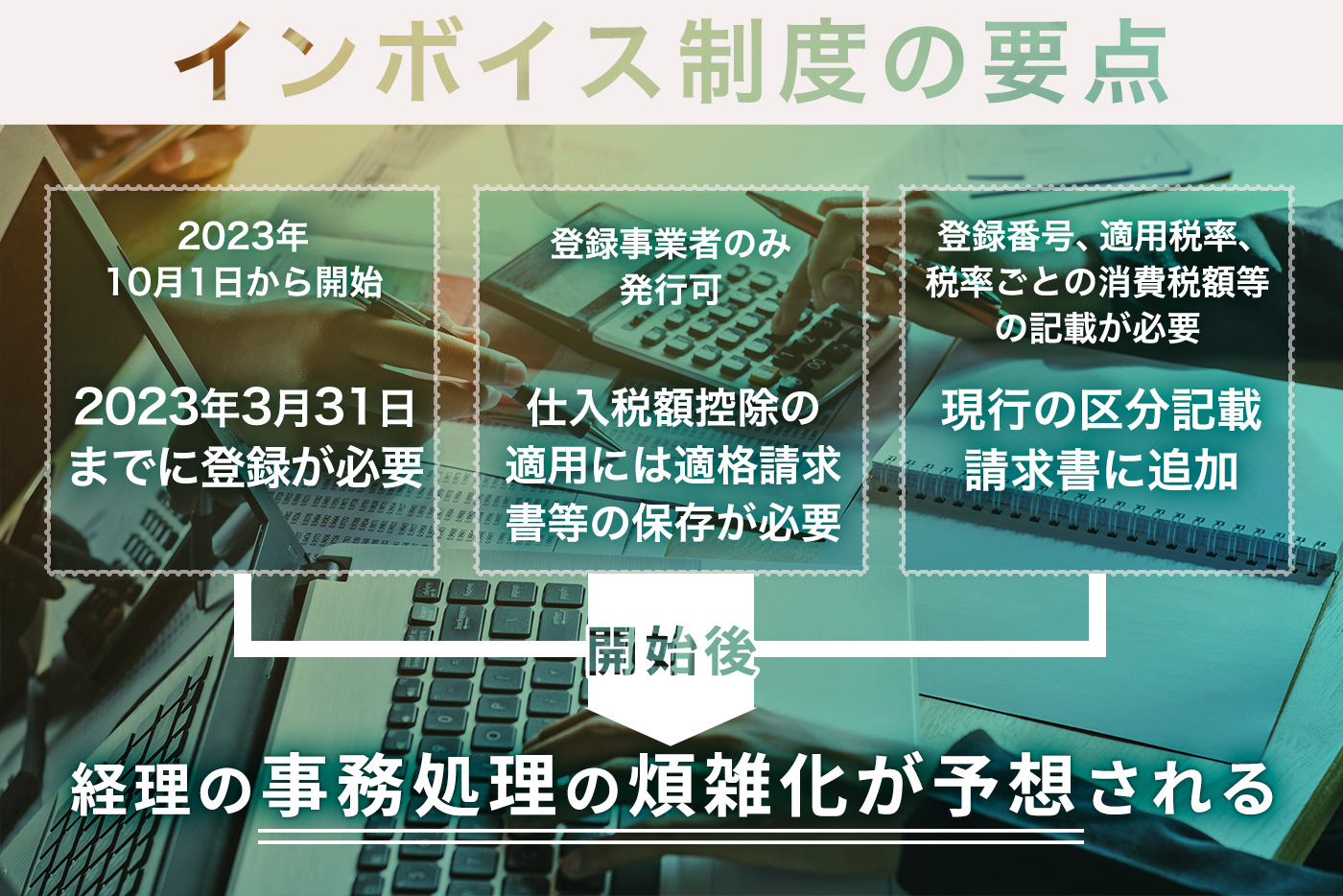

2023年10月から開始されたインボイス制度。インボイス制度開始後、従来の請求書の扱いや仕入取引が大きく変化し、経理業務に多大な影響を及ぼしています。

→ダウンロード:マンガで分かる!インボイス制度開始後の「隠れ課題」とは?

本記事では、インボイス制度の基本知識から、インボイス制度が経理業務へ与える影響について、分かりやすく簡単に説明します。記事後半では、インボイス制度に対して企業がどう対応するべきかについてまとめていますので、ぜひ最後までご覧ください。

インボイス制度とは?わかりやすく解説

インボイス制度とは、2023年10月から導入された、消費税の仕入税額控除の適用を受けるための新たな方式です。正式名称は「適格請求書等保存方式」と言います。

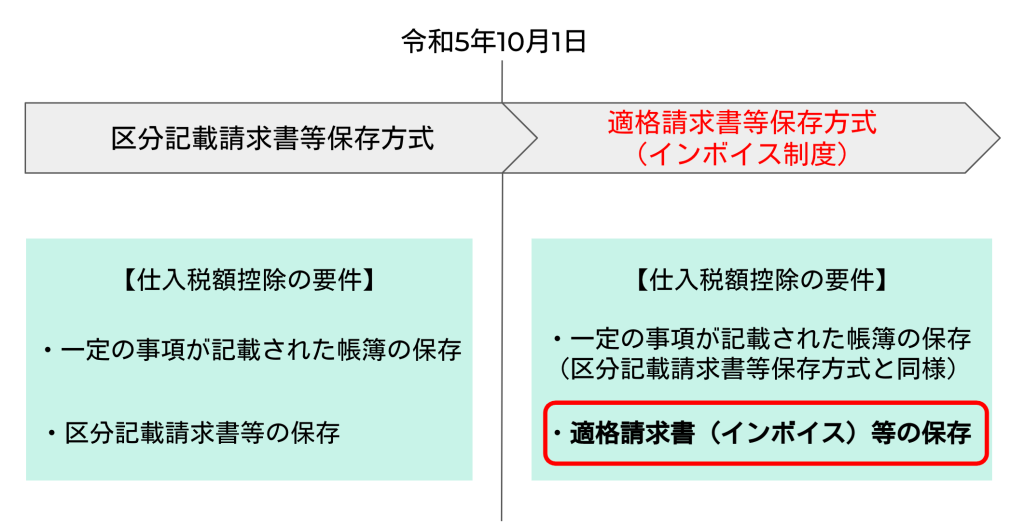

インボイス制度が施行される前は「区分記載請求書等保存方式」という方式が採用されており、適用税率ごとに区分した請求書(または納品書、領収書等)と区分経理に対応した帳簿を保存すれば、仕入税額控除の適用を受けることができました。しかし令和5年10月1日からは、より細かい記載事項や制限が設けられている「適格請求書(=インボイス)」を保存する必要が生じました。

適格請求書(=インボイス)とは?

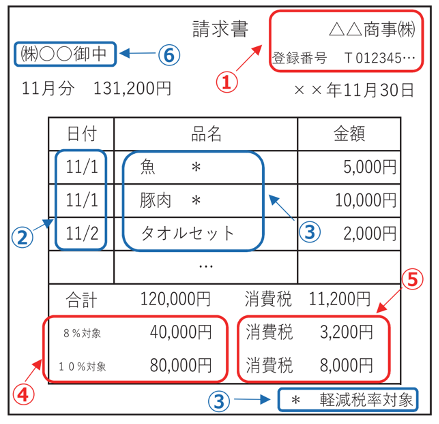

適格請求書(=インボイス)とは、一定の事項が記載された請求書や納品書、領収書などそれらに類する書類のことを指します。以下は、適格請求書のサンプルと記載事項です。

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名又は名称

現在の区分記載請求書等保存方式で必要とされる項目に、登録番号、適用税率、税率ごとに区分した消費税額等の3つが追加されています。なお、適格請求書の様式は法令等で定められておらず、必要な事項が記載されたものであれば、名称を問わず、また手書きであっても適格請求書として認められます。

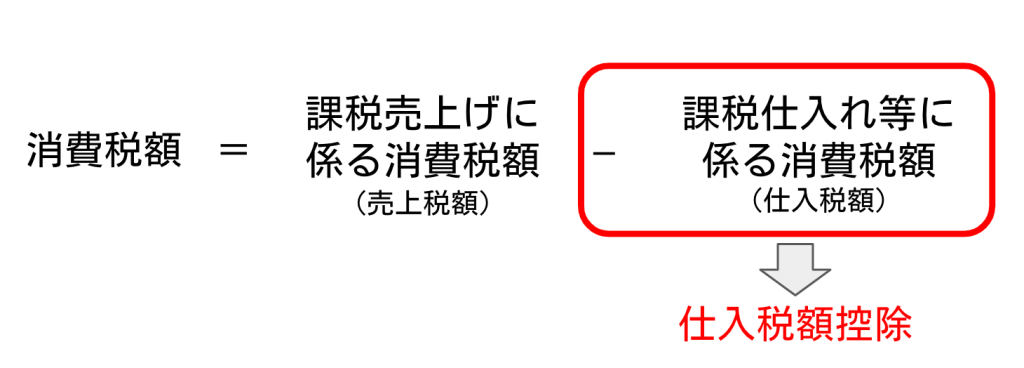

そもそも仕入税額控除とは?

仕入税額控除というのは、納税する消費税額を計算する際に、売上にかかる消費税額から仕入にかかる税額を差し引く処理のことです。課税事業者は、商品・サービスを販売した際に、売上にかかる消費税を国に納める義務がありますが、商品・サービスの仕入れ時にも消費税を支払っています。商品・サービスの売上にかかる消費税を全額納めてしまうと、仕入れ時に払った消費税が二重課税となってしまうため、その分を控除することができます。

仕入税額控除について詳しく知りたい方は、こちらの記事をご覧ください。

▶︎関連記事:仕入税額控除とは?インボイス制度における適用要件と計算方法

インボイス制度の目的・背景は?

インボイス制度が制定された背景としては大きく二つあります。

一つ目は複数税率の問題です。日本は2019年10月1日から8%と10%の複数税率を新たに採用しました。税率が1つであれば全ての品目の税率が同じになるため、平等でシンプルな経理処理が可能です。しかし、2つの税率が存在していると、どの品目がどちらの税率であるのかがわかりづらく、経理処理が複雑化します。そのためインボイス制度は、適用税率や税率ごとの消費税額を請求書に記載することを義務付けることによって、取引における正確な消費税額を把握するという目的があります。

二つ目は免税事業者の益税問題です。前々年(個人)又は前々事業年度(法人)の課税売上高が1,000万円以下の事業者は、消費税の納税義務がありません。そのため、免税事業者は課税売上に含まれる消費税がそのまま利益(=益税)になってしまいます。インボイス制度開始により、免税事業者から行なった仕入については、仕入税額控除が適用できなくなります。すなわち、インボイス制度施行前まで免税事業者の「益税」となっていた金額は、取引先が肩代わりして納税することとなります。このことから免税事業者との取引が敬遠されることは明らかであるため、免税事業者の課税転換が進むと考えられます。

参照:財務省|消費税の中小・小規模事業者向けの特例に関する資料

【関連する無料ガイドブック】

▶ インボイス制度開始後も安心!資料3点セット

※すぐにPDF資料をお受け取りいただけ

インボイス制度が始まると何が変わる?

インボイス制度によって具体的にどのような変化が生じているのでしょうか。ここでは、インボイス制度で押さえておくべき重要な5つの変化を説明します。

1.インボイスを保存しないと仕入税額控除の適用を受けられない

課税事業者は、インボイスを保存しなければ仕入税額控除の適用を受けられなくなりました。保存期間は7年間(事業年度の確定申告の提出期限の翌日から7年間)です。仕入税額控除の適用を受けられないというのは、本来納める必要のない税金を追加で納めることを意味しますのでとても重要です。

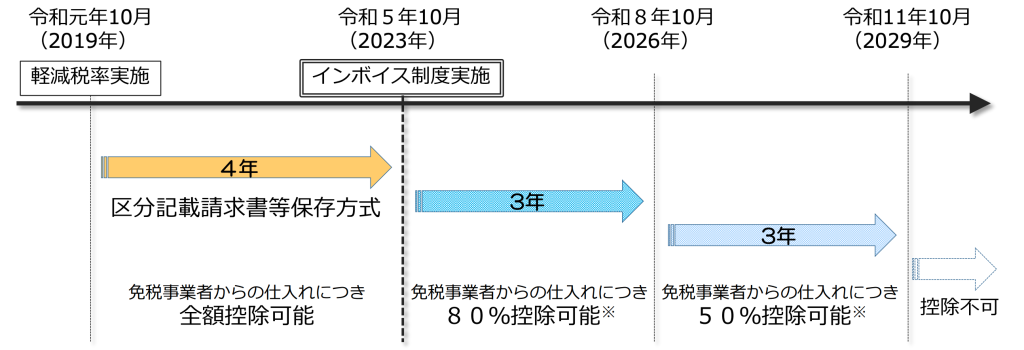

なお、制度が大きく変化することを考慮し、以下のように制度開始から6年間の経過措置が設けられています。令和11年(2029年)10月以降は控除が全く適用できなくなるので注意が必要です。

参考:財務省|インボイス制度実施に当たっての経過措置について

2.請求書の記載項目が増える

上で説明した通り、インボイスとする請求書(または納品書、領収書等)の記載項目には、現行の方式で必要な項目に、登録番号、適用税率、税率ごとに区分した消費税額等の3つが追加されています。

| 区分記載請求書等保存方式 | 適格請求書等保存方式 |

|---|---|

| ①書類の作成者の氏名又は名称 ②取引年月日 ③取引内容(軽減税率の対象品目である旨) ④税率ごとに合計した対価の額(税込み) ⑤書類の交付を受ける事業者の氏名又は名称 | ①適格請求書発行事業者の氏名又は名称及び登録番号 ②取引年月日 ③取引内容(軽減税率の対象品目である旨) ④税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率 ⑤税率ごとに区分した消費税額等 ⑥書類の交付を受ける事業者の氏名又は名称 |

3.インボイスを交付できるのが登録事業者へ限られる

インボイス制度施行以前の区分記載請求書等保存方式では、原則として、誰でも請求書を交付できました。しかしインボイス制度では、必要な記載項目に「登録番号」が追加されたため、インボイスを交付できるのは適格請求書発行事業者に限定されます。しかも、登録事業者になれるのは課税事業者のみであり、免税事業者はインボイスを交付できません。

なお、適格請求書発行事業者の情報は「国税庁適格請求書発行事業者公表サイト」において公表されます。インボイスに書かれた登録番号を検索にかけることで、事業者の氏名または名称、登録年月日等の情報を確認することができます。

4.登録事業者にインボイスの交付と控えの保存義務が生じる

登録を受けた適格請求書発行事業者は、取引を行った際、求められたときにはインボイスを交付する義務と控えを保存する義務が生じます。交付や保存は電子帳簿保存法に基づいて電磁的記録で行っても構いません。なお、事業の性質上インボイスの交付が困難とされる一部の取引では、交付義務が免除されています。

また、小売業、飲食店業、タクシー業等の一部の事業者は適格簡易請求書(簡易インボイス)の交付が認められています。詳細はこちらをご確認ください。

▶︎関連記事:適格簡易請求書とは?インボイス制度でのレシートの取り扱いについても解説!【税理士監修】

5.消費税額の計算方法が増える

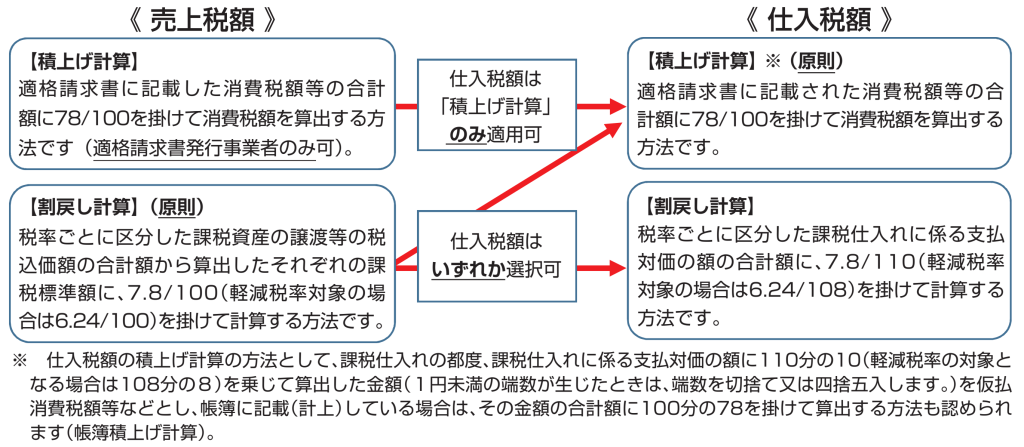

現行の区分記載請求書等保存方式では、売上税額については割戻し計算、仕入税額については積上げ計算を行い消費税額を算出しますが、インボイス制度ではこの他にも2パターンの算出方法が可能になります。

売上税額計算で「積上げ計算」を選択した場合は、仕入税額の計算は「積上げ計算」のみ適用可能となります。一方、売上税額計算で「割戻し計算」を選択した場合は、仕入税額の計算においては「積上げ計算」「割戻し計算」のいずれかより選択できます。

インボイス制度による経理業務への影響

インボイス制度開始によって、経理業務へ具体的にどのような影響が生じているのでしょうか。課税事業者への影響と免税事業者への影響の2つに分けて説明します。

課税事業者への影響

インボイス制度が始まり、経理の事務処理が大きく煩雑化していることが予想されます。仕入取引先の登録番号を都度照合する作業や、インボイスの要件を満たしているかどうかの突合作業、登録事業者とそうでない事業者とで税額計算や記帳方法を分けるなど、インボイス制度導入前以上に作業工数がかさみます。そのため後述するように、制度対応と同時に業務効率化ができるシステムの導入を検討すべきでしょう。

免税事業者への影響

免税事業者はそもそも消費税の納税義務がないため、仕入れや売上に関わる消費税額の計算等は相変わらず不要です。したがって、インボイス制度による直接的な経理業務への影響はないでしょう。

ただし、「インボイス制度の目的・背景」でも触れた通り、インボイス制度は免税事業者にとって不利な制度です。免税事業者からの取引は課税事業者にとって税負担が大きくなるため、取引の成約や継続にマイナスの影響が出ることが予想されます。

インボイス制度に向けて準備すべきこと

以上を踏まえて、インボイス制度に対応するに当たり課税事業者と免税事業者がそれぞれ準備すべきことについて解説します。

課税事業者が準備すべきこと

1.インボイスを交付できるようにする

インボイス制度に向け、まずはインボイスを交付できるようにする必要があります。具体的な作業としては、適格請求書発行事業者への登録、インボイスのフォーマット作成の2つを行いましょう。

適格請求書発行事業者の登録申請の受付は2021年10月から開始されており、インボイス制度が始まる2023年(令和5年)10月1日に登録を間に合わせるためには、2023年3月31日までに登録申請書を提出する必要がありました。登録申請書は、郵送のみならずe-Taxを利用して提出することも可能です。

登録申請がまだの方は、下記の記事を参考に申請を進めてみてください。

登録が完了したら、自社の交付する請求書が適格請求書の記載項目を満たすように準備しましょう。必ずしも請求書である必要はなく、納品書や領収書、あるいは複数書類を一つのインボイスとみなして交付することも可能です。なお、インボイス制度開始前からインボイスを交付していても問題ありません。

また以下の記事では、インボイス制度に対応した請求書と領収書のテンプレートを紹介しています。

▶︎関連記事:インボイス制度対応の適格請求書サンプル・領収書テンプレート

2.現状の取引を整理する

免税事業者との取引では、原則として仕入税額控除が適用できなくなり、登録事業者との取引と経理処理を分ける必要が生じます。登録事業者とそうでない事業者をきちんと把握できるようにしましょう。中には、インボイスの保存が不要な取引や簡易インボイスで代用できる取引もあるため、取引全般を一度整理することも必要です。

3.インボイスの保存体制を整備する

上で説明した通り、受領したインボイス及び発行したインボイスの控えは7年間(事業年度の確定申告の提出期限の翌日から7年間)保存する必要があります。インボイスを確実に保存できる体制を整えましょう。なお、インボイス及びインボイス控えは電子保存も認められています。

インボイスの保存でネックとなるのが電子インボイスです。2024年1月からは電子帳簿保存法の電子保存義務化が始まるため、受領した電子インボイスは電子保存が必要になります※。したがって、電子インボイスの保存にも対応できるよう電子保存の体制も整備しましょう。

電子帳簿保存法の改正については、こちらの記事で詳しく解説しています。

※インボイス制度においては、電磁的に受領したインボイスを紙に出力して保存しても仕入税額控除を適用できるとされています。しかし、電子帳簿保存法の電子保存義務化によって、この方法は法人税法及び所得税法では認めらなくなるため、受領した電子インボイスはそのまま電子上で保存する必要があります。 ※令和5年度税制改正大綱により、やむを得ない事情がある場合は、2024年1月以降も電子データを書面に出力して保存することが認められます。詳しくはこちらの記事をご確認ください。

4.免税事業者との取引を見直す

インボイス制度が開始され、免税事業者との取引における税負担が増加しました。税負担の増加を加味して、免税事業者との取引条件を見直したり、場合によっては取引の停止も視野に入れましょう。なお、取引交渉の際には下請法や独占禁止法に違反しないように注意が必要です。

▶︎関連記事:【インボイス制度】免税事業者への対応で注意すべき「下請法」「独占禁止法」とは?

5.経理業務を効率化するシステムを導入する

インボイス制度へ自力で対応することもできますが、上で説明した通り、経理の事務処理が大きく煩雑化することが考えられます。この機会に、会計システムや請求書受領システムといった、インボイス対応のシステム導入を検討してみましょう。政府もインボイス制度への対応のためのIT導入補助金を設け、システム導入を推奨しています。

▶︎関連記事:インボイス制度にはシステム対応が有効!方法を解説

▶︎関連記事:IT導入補助金2022年対象ソフト一覧・申請方法【完全版】

免税事業者が準備すべきこと

課税転換をし登録事業者になることを検討する

繰り返し述べた通り、インボイス制度は免税事業者に不利な制度です。課税売上高が1,000万円以下でも、申請手続きを行えば課税事業者になることができます。課税事業者への売上が多い場合には、この機会に課税転換を検討すべきでしょう。

なお、簡易課税制度を利用すれば、課税事業者になっても節税や納税の手間削減に繋がる可能性があります。簡易課税制度の仕組みや条件についてはこちらをご確認ください。

▶︎関連記事:インボイス制度において簡易課税は得策?メリットと注意点を解説

インボイス制度に対応するならTOKIUMインボイス

「TOKIUMインボイス」は、あらゆる請求書を受け取りから電子化し、完全ペーパーレスを実現するクラウド請求書受領システムです。

紙、メール、システムなど形式を問わず、TOKIUMが請求書を代行受領。受領した請求書はオペレーターが2重チェック体制で代行入力し、システム上にアップロードします。請求書原本は提携倉庫に10年間保管し、必要な際の取り出しも可能です。また、TOKIUMインボイスは電子帳簿保存法にも対応しており、認証機関である公益社団法人日本文書情報マネジメント協会(JIIMA)も実際に導入・利用しているサービスです。

TOKIUMインボイスを利用することで、インボイス制度開始による追加的な工数をゼロにするのみならず、請求書業務にかける時間を1/5に減らすことができます。「制度対応と合わせて経理業務の効率化を実現したい」という企業の方は、ぜひ資料をダウンロードし詳細をご確認下さい。

まとめ

本記事では、インボイス制度の基本知識から、経理業務に与える影響、それに対する対応方法までを網羅的に説明してきました。

インボイス制度は、経理業務や免税事業者の取引に大きな影響があります。2023年10月1日にすでに開始されているため、対応がまだの事業者は準備を急ぎましょう。

特にインボイス受領側の業務は、業務が煩雑化するだけでなく改正電子帳簿保存法への対応も必要となります。単に法制度に対応するだけでは業務効率の悪化は避けられないため、システム導入も視野に入れて対応方法を検討しましょう。具体的なシステムに興味のある方は、こちらの比較記事もぜひご確認ください。

<税理士からのコメント>

インボイス制度の下では経理業務が煩雑なものとなるため、電子インボイスの導入など、国内事業者の電子化が加速するものと予想されます。

社内体制の変更には大きな労力を要しますが、請求業務だけでなく、労務や会計、営業などを連携させ、組織全体のデジタルトランスフォーメーションに取り組む契機とすることができれば、その後の業務効率化や労働環境の改善にも役立てることができるでしょう。

なおインボイス制度への対応については、請求システムの見直しや免税事業者を含む取引先との調整など、時間を要する工程も多いため、直前になって対応策を検討するのではなく、スケジュールに余裕を持って準備を進めるようにしてください。

※上記コメントは制度施行前のものです

本記事では、インボイス制度について網羅的に解説したPDF資料を、期間限定で無料配布しております。インボイス制度開始後の対応に少しでも不安が残る方は、下記よりご覧ください。

▶ インボイス制度開始後も安心!資料3点セット

※すぐにPDF資料をお受け取りいただけます